8월 추가 금리인상 시사한 금통위…연말 주담대 8% 뚫을까

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

"점차적 금리인상 속도 유지 바람직"

"경기 회복 부담가더라도 통화정책 적극 대응해야"

차주들 연 평균 이자부담 16만3000원 더 늘어

4억원 연 4%, 원리금 190만원→7%땐 266만원 부담 늘어

"경기 회복 부담가더라도 통화정책 적극 대응해야"

차주들 연 평균 이자부담 16만3000원 더 늘어

4억원 연 4%, 원리금 190만원→7%땐 266만원 부담 늘어

3일 한국은행에 따르면 7월 금융통화위원회 의사록에서 이창용 총재를 제외한 5명 중 4명 위원이 추가로 기준금리를 인상할 필요성이 있다고 밝혔다. 그러나 인상 속도나 폭에 대해서는 의견이 갈리고 있다.

한 금통위원은 "향후 경기 및 물가 전망, 금융 상황 등을 감안할 때 앞으로도 상당 기간 금리 인상 기조를 이어갈 필요가 있다"면서도 "향후 물가가 예상 경로를 크게 상회하지 않는 한 점차적인 금리 인상 속도를 유지하는 것이 바람직하다"고 밝혔다.

또 다른 금통위원은 "기준금리를 조정하는 과정이 당분간 지속될 것"이라며 "비용 상승이 가격에 전가되는 파급 시차를 감안할 때 물가상승 압력이 한동안 지속될 수밖에 없다. 6%대 물가상승률이 적어도 3분기까지 이어질 것"이라고 했다.

물가 상승 압력을 억제하기 위해 금리인상에 나서야 한다는 의견도 제시됐다. 다른 금통위원은 "소비자물가지수 458개 품목 중 가격이 8% 이상 상승한 품목 비중(6월 기준)이 32% 늘어났다"며 "현재 높은 물가상승률은 상당 부분 공급 요인에 의한 것이지만, 공급요인에 의한 물가 압력을 해소할 방안이 제한적인 상황에서 경기 회복에 부담이 가더라도 통화정책이 이에 적극 대응해 나갈 수밖에 없다"고 지적했다.

또 다른 위원도 "기준금리를 가급적 빠르게 중립 수준으로 높여 인플레이션 자체의 상승 모멘텀이 자리 잡지 못하도록 해야 한다"며 "큰 폭의 금리 인상은 현재 성장세에 일부 부정적이나 이는 중장기 거시경제의 안정 기조를 확보하기 위해 불가피하다"고 평가했다.

여기에 7월 소비자물가 상승률이 6.3%로, 6월(6%)보다 상승 폭이 확대됐다는 점도 8월 금리인상에 힘을 싣고 있다. 7월 물가상승률은 환율 급등으로 물가가 가파르게 올랐던 외환위기 당시인 1998년 11월(6.8%) 이후 가장 높다. 물가상승률이 두 달 연속 6%대를 기록한 것은 1998년 10월(7.2%), 11월(6.8%) 이후 23년 8개월 만이다.

추가로 주담대 금리의 상승세도 이어질 것으로 예상된다. 현재 시중은행의 주담대 금리 상단은 6%를 넘어섰고, 7% 돌파를 앞두고 있다.

지난해와 비교하면 이자 부담은 대폭 커질 전망이다. 지난해 4억원을 연 4% 금리(30년 만기, 원리금 균등 조건)로 빌렸다면, 매월 내야 할 원리금은 190만원 정도다. 대출금리가 연 7%로 오르면 같은 조건상 매월 내야 할 원리금은 266만원(연간 약 3192만원)으로 늘어난다. 연간 원리금 상환액은 기존 2280만원에서 3192만원으로 늘어나 어지간한 직장인의 월급 수준을 넘어서게 된다.

시장에선 한국은행이 8월 이후에도 추가 인상을 단행하면서, 연말 금리가 2.75~3% 정도가 될 것으로 보고 있다. 이에 연말 주담대 최고금리는 연 7%를 넘어 8%에 달할 가능성도 점쳐진다. 주담대 금리가 연 8%를 넘은 것은 이는 2008년 금융위기 이후 14년 만이다.

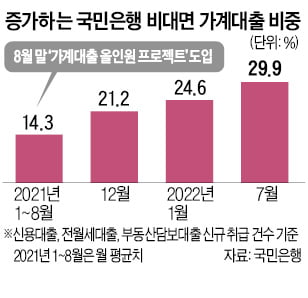

대출금리 상승세로 당분간 가계대출 수요 감소는 지속될 전망이다. KB국민·신한·하나·우리·NH농협 등 5대 은행의 가계대출 잔액은 7월 말 697조4366억원으로, 한 달 새 2조2155만원이 줄었다. 대출 종류별로는 주담대가 506조3383억원으로 4331억원 줄었으며, 신용대출도 129조4659억원으로 1조2130억원 감소했다.

고은빛 한경닷컴 기자 silverlight@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)