"중간배당 자제하라"…금감원, 보험사에 권고

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

국내 보험사들이 올해 1분기 역대급 실적을 낸 데 대해 금융당국이 “회계 착시 효과가 큰 만큼 중간배당을 자제하라”고 권고한 것으로 알려졌다. 주요 생명·손해보험사가 올 1분기에만 수조원대 순이익을 냈지만 이는 체질 개선보다 올해 전면 개편된 회계기준 영향이 더 크다는 이유에서다.

18일 금융권에 따르면 금융당국은 최근 보험사들에 중간배당 등을 자제해달라고 당부한 것으로 전해졌다. 금융당국 관계자는 “1분기 보험사 실적 개선은 올해부터 시행된 국제회계기준(IFRS9·IFRS17) 도입 효과에 기인한 측면이 크다”며 “이를 기반으로 중간배당 등 사외 유출이 발생하면 향후 금리 등 외부 환경 급변으로 실적이 악화할 때 제대로 대응할 수 없다”고 했다.

생보사 중에는 삼성생명이 올 1분기에 작년 1분기보다 123.5% 급증한 7948억원의 순이익을 올려 1위를 차지했다. 이어 교보생명 4492억원(50.6%), 한화생명 3569억원(17.3%), 동양생명 1565억원(129.8%), 신한라이프 1406억원(1.4%) 등 순이었다.

손보업계에서도 삼성화재(5801억원·16.7%) DB손보(4060억원·-15.9%) 메리츠화재(4047억원·24.5%) 현대해상(3336억원·-3.5%) KB손보(2643억원·28.9%) 등 주요 기업이 예상보다 많은 순이익을 올렸다.

이는 회계 착시의 영향이 크다는 게 금융당국의 판단이다. 올해부터 IFRS17(부채)과 IFRS9(자산)가 함께 시행됐는데 이에 따라 과거 자본(기타포괄손익)으로 분류되던 채권평가손익이 당기손익으로 계상됐다. 예를 들어 삼성생명은 ‘당기손익공정가치측정금융자산’이란 계정에서만 1조5000억원에 달하는 순익을 보고했다.

생보업계 관계자는 “작년까지만 해도 보유 채권 평가손익을 ‘매도가능증권평가손익’이라는 자본 항목으로 올렸는데 올해부터는 ‘당기손익공정가치측정금융자산관련손익’이라는 당기 손익 항목으로 반영해야 한다”며 “올 들어 금리가 떨어지면서 수년간 쌓아온 채권에서 단번에 막대한 평가차익을 보고하게 된 것”이라고 설명했다.

문제는 이 같은 이익 실현이 올해 한정된 일회성 이벤트인 데다 금리 변화에 따라 실적 변동성이 커질 수 있다는 점이다. 보유 중인 보험계약의 미실현 이익을 현재 가치로 나타낸 보험계약마진(CSM)에 대해서도 보험사들이 자의적인 계리적 가정을 활용해 ‘실적 부풀리기’에 나섰다는 의혹이 제기되고 있다.

금융당국은 이달 말까지 고의적인 분식회계 가능성을 막기 위해 가이드라인을 마련할 예정이다.

이호기 기자 hglee@hankyung.com

18일 금융권에 따르면 금융당국은 최근 보험사들에 중간배당 등을 자제해달라고 당부한 것으로 전해졌다. 금융당국 관계자는 “1분기 보험사 실적 개선은 올해부터 시행된 국제회계기준(IFRS9·IFRS17) 도입 효과에 기인한 측면이 크다”며 “이를 기반으로 중간배당 등 사외 유출이 발생하면 향후 금리 등 외부 환경 급변으로 실적이 악화할 때 제대로 대응할 수 없다”고 했다.

'회계착시' 보험사 역대급 실적…금감원 "언제든 손실 가능"

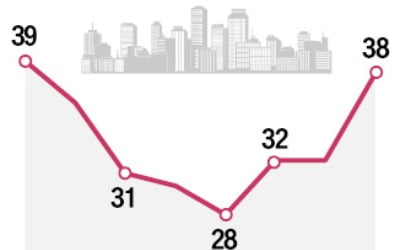

금융감독원 전자공시시스템에 따르면 올해 1분기 실적을 발표한 주요 생명보험·손해보험회사 20곳의 순이익(별도 기준)은 4조7500억원으로 작년 같은 기간(3조7100억원)보다 27.9% 늘었다. 생보사 10곳의 합산 순이익은 전년 동기 대비 47.9% 증가한 2조4100억원으로 손보사 10곳(2조3352억원·12.2% 증가)보다 많았다.생보사 중에는 삼성생명이 올 1분기에 작년 1분기보다 123.5% 급증한 7948억원의 순이익을 올려 1위를 차지했다. 이어 교보생명 4492억원(50.6%), 한화생명 3569억원(17.3%), 동양생명 1565억원(129.8%), 신한라이프 1406억원(1.4%) 등 순이었다.

손보업계에서도 삼성화재(5801억원·16.7%) DB손보(4060억원·-15.9%) 메리츠화재(4047억원·24.5%) 현대해상(3336억원·-3.5%) KB손보(2643억원·28.9%) 등 주요 기업이 예상보다 많은 순이익을 올렸다.

이는 회계 착시의 영향이 크다는 게 금융당국의 판단이다. 올해부터 IFRS17(부채)과 IFRS9(자산)가 함께 시행됐는데 이에 따라 과거 자본(기타포괄손익)으로 분류되던 채권평가손익이 당기손익으로 계상됐다. 예를 들어 삼성생명은 ‘당기손익공정가치측정금융자산’이란 계정에서만 1조5000억원에 달하는 순익을 보고했다.

생보업계 관계자는 “작년까지만 해도 보유 채권 평가손익을 ‘매도가능증권평가손익’이라는 자본 항목으로 올렸는데 올해부터는 ‘당기손익공정가치측정금융자산관련손익’이라는 당기 손익 항목으로 반영해야 한다”며 “올 들어 금리가 떨어지면서 수년간 쌓아온 채권에서 단번에 막대한 평가차익을 보고하게 된 것”이라고 설명했다.

문제는 이 같은 이익 실현이 올해 한정된 일회성 이벤트인 데다 금리 변화에 따라 실적 변동성이 커질 수 있다는 점이다. 보유 중인 보험계약의 미실현 이익을 현재 가치로 나타낸 보험계약마진(CSM)에 대해서도 보험사들이 자의적인 계리적 가정을 활용해 ‘실적 부풀리기’에 나섰다는 의혹이 제기되고 있다.

금융당국은 이달 말까지 고의적인 분식회계 가능성을 막기 위해 가이드라인을 마련할 예정이다.

이호기 기자 hglee@hankyung.com

![금감원 시험 겹치자 '쌍둥이 형' 보냈다…한은 신입의 최후 [강진규의 BOK워치]](https://img.hankyung.com/photo/202305/01.32949771.3.jpg)