"개미들 여기로 옮겨간다"…기관도 몰리는 '인기 투자처'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

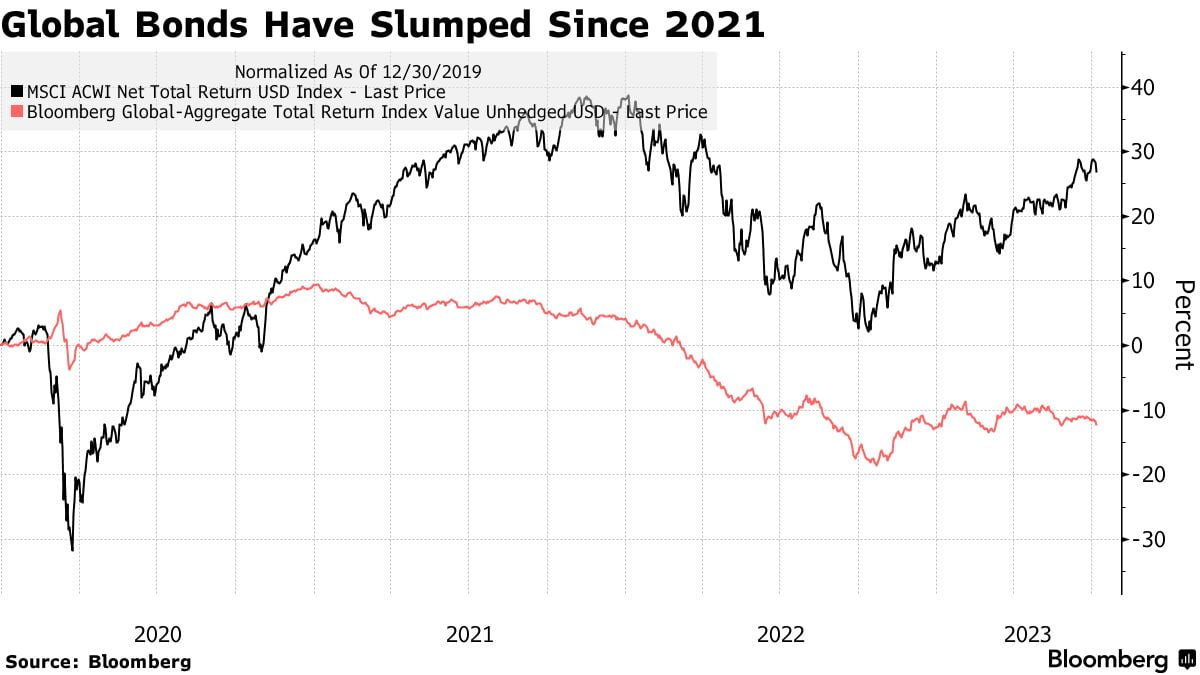

주식 대신 기관투자가가 선택한 자산은, 채권과 금

국부펀드 중 74% "하반기 신흥국 채권이 떠오를 것"

개인투자자도 채권 관련 펀드 매수액 증가

인플레이션 고착화에 금 수요도 확대

국부펀드 중 74% "하반기 신흥국 채권이 떠오를 것"

개인투자자도 채권 관련 펀드 매수액 증가

인플레이션 고착화에 금 수요도 확대

9일(현지시간) 블룸버그에 따르면 미 자산운용사 인베스코는 연례보고서를 통해 국부펀드의 채권 투자 수요가 늘고 있다고 밝혔다. 인베스코는 87개 국부펀드와 57개 중앙은행을 대상으로 한 설문 조사했다. 이 기관이 운용하는 자산은 총 21조달러에 이른다.

인베스코에 따르면 국부펀드 중 74%는 신흥국 채권과 하이일드 채권(고수익 채권) 투자가 유망하다고 내다봤다. 신흥국 중에선 인도가 가장 수익률이 높을 것으로 평가됐다. 47%가량은 사모신용펀드 투자 비중을 늘릴 계획이다. 부실채권을 낙관적으로 평가한 곳은 34%에 불과했다.

실제 JP모건의 미 국채 투자 민감도 조사에서도 이같은 조짐이 나타났다. 올해 2분기 롱(매수)포지션이 숏(매도) 포지션을 압도했다. JP모건은 고객을 대상으로 매 분기 국채 투자 의향을 설문 조사한다. 이 중 35%는 미 국채에 대해 매수 포지션을 취했다고 답했다. 매도 포지션은 9%에 불과했다. 2016년 6월 이후 매수와 매도 격차가 가장 큰 폭으로 벌어진 것이다.

개인투자자들의 투자 수요도 주식에서 채권으로 옮겨가고 있다. 위험회피 성향이 커진 탓에 수익률이 낮아도 변동성이 적은 채권을 매수한다는 분석이다. 금융정보업체 레피니티브에 따르면 올해 2분기 미국 투자등급채권 관련 뮤추얼 펀드와 상장지수펀드(ETF)에 588억달러가 순유입됐다. 같은 기간 주식 관련 펀드에선 444억달러가 순유출됐다.

안전자산인 금에 대한 투자 수요도 늘어나는 모습이다. 인플레이션이 고착화하는 조짐이 보이자 이를 헤징하기 위한 수단으로 금을 택했다는 분석이다. 올해 초 미국 등 서방국가가 러시아 자산을 동결하며 러시아 중앙은행의 금 수요가 늘어날 것이란 관측도 나온다.

인베스코는 보고서를 통해 "57개 중앙은행 중 58%는 금이 앞으로 더 매력적인 투자수단이 됐다고 답했다"며 "이 추이에 따라 향후 3년간 금 수요는 더 늘어날 것"이라고 전망했다.

오현우 기자 ohw@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)