"인플레가 핵심 변수…'채권 7 : 주식 3' 전략을"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

스티브 브라이스 SC그룹 글로벌 투자부문 CIO

투자는 원래 재미없는 장기전

연 평균 5~7% 수익 노려볼 만

선진국 국공채·회사채 사면서

유럽 등 고배당 가치주 매수를

투자는 원래 재미없는 장기전

연 평균 5~7% 수익 노려볼 만

선진국 국공채·회사채 사면서

유럽 등 고배당 가치주 매수를

스티브 브라이스 스탠다드차타드(SC)그룹 글로벌 투자부문 최고투자전략가(CIO·사진)는 26일 한국경제신문과의 인터뷰에서 장기 투자의 중요성을 강조하며 이같이 말했다. 그는 “평균적으로 연 5~7%의 수익률을 가져갈 수 있다면 충분하다”며 “가장 중요한 것은 자신의 자산 배분 성향을 감안한 투자 포트폴리오를 통해 시장에 꾸준히 머무르는 것”이라고 했다.

○“인플레 기회 삼아 투자 다각화해야”

인플레이션이 미국 중앙은행(Fed)의 고강도 통화 긴축을 부추길 가능성은 낮다고 진단했다. 내년 미국 경기가 하락 국면으로 전환하고 실업률이 오르기 시작하면 Fed가 매파(통화 긴축 선호)적 기조를 내려놓고, 금리 인상을 마무리할 것이란 이유에서다. 브라이스 CIO는 “미국은 내년부터 본격적인 경기 침체에 접어들 것”이라며 “지금 주식시장은 정부가 경기 회복 조치를 실행하기 전 좋은 자산을 저가에 매수할 기회”라고 했다.

그는 특정 자산에 집중 투자한 투자자는 이번 기회에 다양한 자산을 담아야 한다고 조언했다. 집중된 자산을 파는 과정에서 일부 손실이 발생할 수 있지만 매수 자산 가격도 낮아져 불균형한 포트폴리오를 ‘치유’하는 비용도 낮아졌다고 했다.

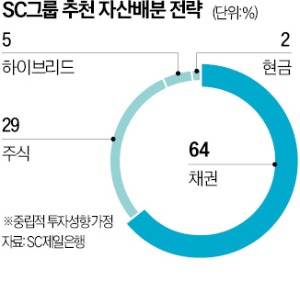

브라이스 CIO가 추천한 자산 배분 전략은 채권과 주식에 약 7 대 3 비율로 투자하는 것이다. 신용등급이 높은 선진국 회사채·국공채를 사들여 안정성을 꾀하는 동시에 하이일드(고수익) 채권과 미국·유럽 등의 고배당 가치주를 매수해 수익률을 가져가는 방식이다.

그는 “핵심은 채권과 주식 등 투자처 안에서도 매수 자산을 다각화해 포트폴리오를 안정적으로 꾸리는 것”이라며 “특정 섹터에 자금을 집중 투자하는 것은 지양해야 한다”고 지적했다.

○적립식 투자 원칙 중요

자산시장 암흑기를 견디는 투자자가 기억해야 할 노하우로는 ‘적립식 투자 원칙’을 제시했다. 소득과 생활자금 등 자신의 여건을 고려한 맞춤형 투자 계획을 토대로 최소 3년은 금융자산을 꾸준히 사 모으라는 조언이다.브라이스 CIO는 “진부하게 들리겠지만 투자의 정석은 자신이 감당할 수 있는 자금을 시장에 꾸준히 투입하는 것”이라며 “긴 시간 지속적으로 적정 자금을 투입해 자산을 불리겠다는 마음가짐으로 접근하면 시장이 나빠져도 흔들리지 않는다”고 강조했다.

투자를 이어가기 위한 차원에서도 적립식 투자는 반드시 필요하다고 조언했다. 그는 “많은 사람이 토끼처럼 투자하면서 빠르게 큰 수익이 나길 기대한다”며 “이렇게 조급해지면 한 자산에 모든 자금을 투입하는 등 투기에 가까운 투자를 반복하다가 시장에서 이탈하게 된다”고 했다.

이소현 기자 y2eonlee@hankyung.com