160년 기업 데이터가 무기…S&P글로벌 17% 쑥

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

글로벌 종목탐구

세계 1위 신용평가사

작년 영업익 16%↑

기업분석·지수 산출 등

수익원 다각화 매력

M&A로 성장 지속

세계 1위 신용평가사

작년 영업익 16%↑

기업분석·지수 산출 등

수익원 다각화 매력

M&A로 성장 지속

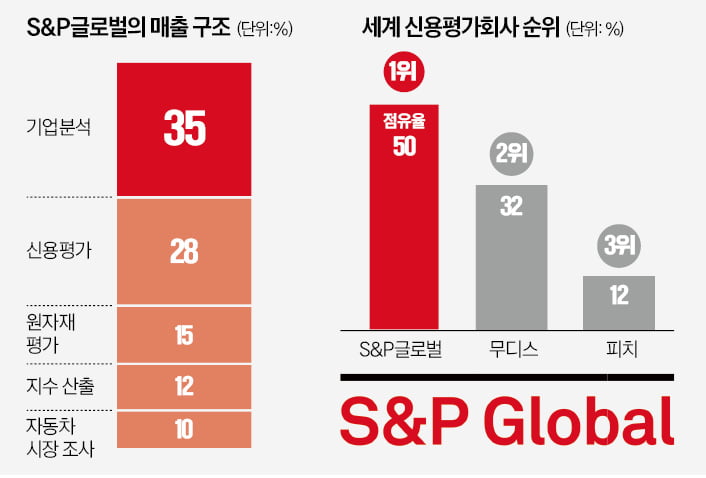

S&P글로벌 주가는 올해 들어 지난 28일까지 17% 이상 상승했다. S&P글로벌 주가가 상승한 이유는 확고한 시장 지위에 기반한 수익성 개선이다. S&P글로벌은 무디스, 피치와 함께 세계 3대 신용평가사로 꼽힌다. 세 회사의 시장점유율은 90%대로 과점이다. 이 중 S&P글로벌의 점유율은 약 50%(2021년 기준)로 1위다. 신용평가업계에서 가장 견고한 경제적 해자(경쟁우위를 유지하는 진입장벽)를 갖췄다는 평가를 받는다.

S&P글로벌의 작년 매출은 118억달러로 전년보다 35%가량 증가했다. 영업이익은 16% 늘어난 53억2000만달러다. 영업이익률은 44% 이상, 부채비율은 30%대를 밑돈다. 탄탄한 수익성 덕에 미국 월스트리트에서 S&P글로벌 주식에 대해 내놓은 투자의견 중 92%가량이 ‘매수’다.

S&P글로벌의 강점으로는 다각화한 수익원이 꼽힌다. 경쟁사인 무디스는 수익의 50%가량이 신용평가에서 나오고, 모건스탠리캐피털인터내셔널(MSCI) 수익의 58%는 지수 라이선스 수익이다. 반면 S&P글로벌은 기업분석(35%), 신용평가(28%), 원자재평가(15%), 지수 산출(12%) 등으로 수익원이 다양하다. 시장 환경이 급변해도 수익을 어느 정도 방어할 수 있는 이유다.

인수합병(M&A)도 활발하게 해왔다. S&P글로벌은 지난해 금융정보업체 IHS마킷을 440억달러에 인수했고, 올해 1월 엔지니어링 솔루션 부문을 사모펀드(PEF) 운용사인 콜버그크래비스로버츠(KKR)에 매각했다. 시장에선 S&P글로벌의 핵심 사업부인 모빌리티 부문을 확장하기 위한 M&A라고 평가했다. 글로벌 전기차 시장이 성장하자 이를 선점하려는 전략이란 설명이다. IHS마킷은 금융정보업계에서 점유율 기준으로 8위에 그치지만, 모빌리티 분석 시장을 선도해왔다. S&P글로벌은 올해 2월에는 완성차 공급망 분석업체인 마켓스캔인포메이션시스템을 인수하기도 했다.

오현우 기자 ohw@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)