정부 "상장 안 하면 돈줄 끊겠다"… 가족경영 고집한 대기업에 최후통첩

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

한국 자본시장을 뒤흔든 사건

(4) 1974년 5·29 강제상장 조치

대기업 소유집중 겨냥한 정부

가족경영 허무는 강제상장 단행

"일부 비리에 전체가 욕 먹는다"

전경련 회원사 울분 토로하기도

정부 눈치만 보던 대기업들

삼성 상장 결정에 줄줄이 공개

상장사 6년새 66곳→356곳

공모 열풍에 대리청약까지 등장

준비 안된 '무더기 상장'

복잡한 상호·순환출자 불러

40년 지난 지금까지 난제로

주식 대중화 꽃 피우는 등 '5·29 조치' 긍정 평가도

(4) 1974년 5·29 강제상장 조치

대기업 소유집중 겨냥한 정부

가족경영 허무는 강제상장 단행

"일부 비리에 전체가 욕 먹는다"

전경련 회원사 울분 토로하기도

정부 눈치만 보던 대기업들

삼성 상장 결정에 줄줄이 공개

상장사 6년새 66곳→356곳

공모 열풍에 대리청약까지 등장

준비 안된 '무더기 상장'

복잡한 상호·순환출자 불러

40년 지난 지금까지 난제로

주식 대중화 꽃 피우는 등 '5·29 조치' 긍정 평가도

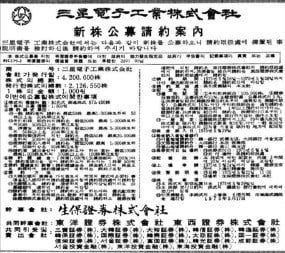

전년도 매출 133억원에 6억원의 순이익을 올려 흑자 전환한 이 가전회사의 기업가치는 공모가액 기준 30억원. 한 달 앞서 상장한 ‘대어(大魚)’ 쌍용양회의 3분의 1 수준이었지만 거래 첫날 가격제한폭(5%)까지 오르며 밝은 내일을 암시했다. 40여 년 뒤 300조원으로 명목 기업가치가 10만 배 성장한 삼성전자공업의 기업공개(IPO)였다.

빈부 격차 확대로 곳곳에서 이념과 계층 갈등이 분출하던 1970년대 중반. 국내 IPO 시장에선 한국 경제의 미래를 이끌 신성(新星)들의 출사표가 쏟아지고 있었다. 정부가 대기업그룹의 공개를 강제한 이른바 ‘5·29 조치’를 계기로 기업인들이 움켜쥐고 있던 ‘주식 주머니’를 한꺼번에 풀어버린 결과였다. 삼성 현대 선경(SK) 럭키금성(LG) 계열사를 포함해 1975년부터 3년 동안 무려 300여 개사가 정책적 지원 집중에 힘입어 쌓아 올렸던 ‘가족기업의 성벽’ 허물기에 동참했다.

5·29 조치는 지나친 경영 간섭 논란을 불러왔지만 국내 대기업그룹이 재무구조를 개선하고 중화학공업 기술 투자에 본격적으로 뛰어드는 전기를 마련했다는 평가를 받고 있다. 주식시장에도 활력을 불어넣어 경제의 지속 성장을 위한 내자동원(內資動員) 물줄기를 트는 성과를 가져왔다.

하지만 압축성장 과정에서 ‘빚과 계열사 지원’에 의존해야 했던 대기업그룹의 무더기 상장은 7년 뒤 출범하는 공정거래위원회가 40년 넘게 풀지 못한 최악의 난제를 던진다. 난마(亂麻)처럼 얽힌 계열사간 상호·순환출자였다.

◆“소유 집중 풀어라” 전방위 압박

금융회사 여신 50억원 이상 대기업그룹을 ‘비우량(A)’과 ‘우량(B)’ 기업군으로 나눈 뒤 기한 내에 재무개선(A)과 IPO(B)를 완수하지 못할 경우 금융 지원을 중단하겠다는 내용이었다. 소유 집중 문제를 당장 바로잡지 않으면 ‘살생부’에 올리겠다는 최후통첩이었다.

강제 상장은 대다수 대기업그룹에 가혹한 처사였다. 투자자 보호 명목으로 액면가를 웃도는 공모가액을 엄격히 규제해 상장 요건(대주주 지분율 51% 이하)을 맞추려면 헐값에 주식을 팔아야 했다. 액면가의 10% 이상 배당을 의무화한 것도 자본 축적을 어렵게 하는 부담이었다. 애초 정부가 2년 전 ‘8·3 사채동결 조치’ 후속으로 기업공개촉진법을 제정하고 감세 등 ‘당근’을 제시했음에도 제일제당(CJ·1973년 상장)과 롯데칠성음료(1973년) 등 소수만 체면치레로 상장했던 배경이었다.

“백화점식 확장과 사치에 눈먼 일부 기업 탓에 왜 기업인 전체가 욕을 먹어야 합니까!” 5·29 조치 며칠 뒤 열린 전국경제인연합회 회의장에선 울분과 자성의 목소리가 뒤섞여 나왔다. 그러나 사채동결 조치 과정에서 드러난 방만경영으로 치솟은 반(反)재벌 여론에 직면한 재계에 남은 선택지는 많지 않았다.

일부 회원사는 “나중에 정책이 흐지부지되면 먼저 상장한 회사만 손해 아니냐”며 태풍이 지나가길 기다리겠다는 심산을 내비치기도 했다. 하지만 기다림은 길지 않았다.

◆‘맏형’ 삼성과 쌍용의 결단

“그룹 모태인 제일모직과 계열사인 삼성전자를 조속히 공개할 계획입니다.”

당시 ‘대기업그룹의 리더’였던 삼성과 상공인 권익단체인 대한상의 회장의 이 같은 발표는 정부의 경영간섭에 맞서 ‘가족기업의 아성’을 지켜줄 두 개의 둑이 한꺼번에 무너진 것을 의미했다.

발등의 불을 실감한 대기업들이 대책 마련을 위해 연달아 회의를 열던 그해 8월. 재무부는 다시 ‘기업공개보완시책(8·8조치)’을 발표하면서 마지막까지 좌고우면(左顧右眄)하던 기업인들의 동아줄을 잘라버렸다. △그룹사의 모기업 △중화학공업 △수출·차관 실적 등 정량지표로 ‘국민적 대기업’ 리스트를 추려 일반에 공개하겠다는 내용이었다. 5·29 조치로 꺼내든 정부의 칼끝은 이제 개별 기업의 턱 밑을 겨누고 있었다.

정부의 일관적인 상장 유인 정책은 1973년 10월 ‘1차 오일쇼크’ 이후의 경기 회복과 맞물려 대기업그룹의 상장 물결을 일으켰다. 8·8 조치 두 달 뒤 발표한 1차 국민적 대기업 105개 가운데 65개사가 제시 시한인 1976년 6월 말까지 IPO를 완료했다. 탄력을 받은 재무부는 1976년 7월 2차로 101개사 명단을 내걸었다.

국내 상장 기업은 1972년 66곳에서 기하급수적으로 늘어1978년 말 356곳으로 불어났다. 기업들의 주식과 채권 공모가 줄을 이었고 증시를 통한 자금 조달은 1972년 247억원에서 1976년 2622억원으로 4년 만에 10배로 치솟았다. 현대종합상사, 선경화섬(SK케미칼), 반도상사(LG상사), 한국비료(롯데정밀화학), 한국화약(한화), 농심, 대림산업 등 오늘날 글로벌 기업으로 성장한 회사들이 잇달아 주식을 공모하고 적극적인 투자에 뛰어들었다.

◆공모주시장의 ‘광풍’

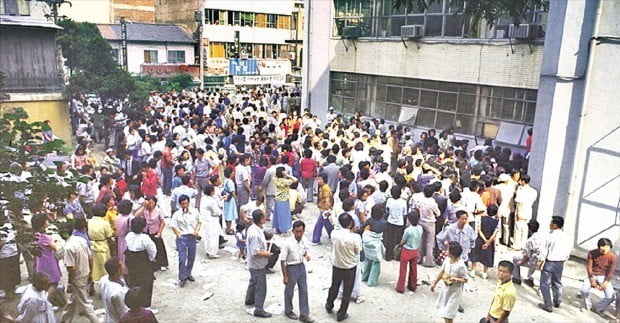

새내기주의 러시는 1975년 전후 주식 대중화의 꽃을 피웠다. 신규 상장 기업은 며칠간 가격제한폭까지 상승했고 공모 청약일엔 새벽부터 번호표를 받으려는 인파가 구름처럼 몰려들었다. 선착순 청약에 실패한 투자자들이 소동을 일으켜 경찰이 출동하는 일도 잇따랐다. 줄을 대신 서주는 대리청약 ‘알바’와 위조 번호표까지 등장했다. 유통시장도 달아오르며 주식 거래대금은 1972년 700억원대에서 1976년엔 6000억원을 넘어섰다.

민간의 원활한 자본 공급은 산업구조를 기존 경공업에서 중화학공업 중심으로 바꾸는 데도 크게 기여했다. 중화학공업의 수출 비중은 1970년 12.8%에서 1980년 41.5%로 뛰었다. 새로운 수출동력을 얻은 한국의 수출금액은 1977년 마침내 100억달러, 1인당 국민총생산(GNP)은 1000달러를 넘어선다. 1973년 새해 유신 정부가 제시한 1981년 목표치를 4년이나 앞당겨 달성한 것이다. 1972년과 비교하면 수출은 16억달러에서 5년 만에 여섯 배로, 1인당 GNP는 300달러대의 세 배로 뛰어올랐다.

자본시장 제도도 대중화의 틀을 갖춰나가기 시작했다. 재무부가 5·29 조치 두 달 뒤인 7월13일 발표한 ‘종업원지주제도 확대 시행 방안’은 근로자들이 경영과 이익 배분에 참여하는 우리사주조합 시대를 열었다. 금융회사들이 손잡고 대규모 공모증권을 사들인 뒤 시장에 푸는 총액인수제도도 이때 탄생했다. 1977년엔 미국 증권관리위원회(SEC)를 본뜬 증권관리위원회와 집행기관으로서 증권감독원이 발족해 투자자 보호를 책임졌다.

◆드러난 지배구조 한계

5·29 조치는 압축성장이 대기업그룹 지배구조에 미친 부작용을 수면 위로 드러내기도 했다. 해방 후 자본 부족에 시달리던 기업들은 사업 성공으로 번 돈을 다른 신사업 자회사에 투입하는 방식으로 사세를 확장했다. 이 과정에서 계열사들이 서로 주식을 보유해 경영권 방어벽을 구축하는 상호출자가 만연했다. 이 같은 지배구조는 소액주주 등장과 함께 ‘주주의 이익보다 오너일가의 사익·특권에 자원을 활용’하는 이른바 대리인 문제(Agency Problem)를 일으키기 시작했다.

1981년 출범한 공정거래위원회는 ‘가공자본’을 활용한 무분별한 확장을 막기 위해 1987년부터 대기업집단을 지정하고 계열사 상호출자를 전면 금지했다. 외환위기 이후 활발한 기업 인수와 경영권 승계 과정을 밟으면서 급증한 순환출자는 2014년 7월부터 제한했다.

상호·순환출자의 문제는 여전히 풀지 못한 숙제로 남아 있다. 공정위에 따르면 2017년 기준 총수가 존재하는 국내 자산총액 5조원 이상 기업집단은 모두 49곳으로 1782개 계열사를 거느리고 있다. 총수일가의 지분율은 4.1%, 계열사 지분율은 50.9%다.

이태호 기자 thlee@hankyung.com