라임 사모펀드가 담은 메자닌…코스닥 부진에 '빨간불'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

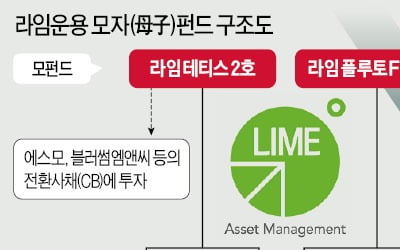

하지만 메자닌 투자가 이번 문제의 주요한 원인이기도 하다.

◇ '메자닌'이란…"채권과 주식의 중간 성격"

메자닌은 원래 이탈리아어로 건물 1층과 2층 사이에 만들어진 개방된 공간을 지칭하는 용어다.

증권시장에서는 채권과 주식의 중간 단계에 있는 전환사채(CB)나 신주인수권부사채(BW) 등을 지칭한다.

투자자 입장에서는 이 채권을 사둔 뒤 해당 기업의 주가가 오르면 주식으로 바꿔 차익을 거둘 수 있다.

주가가 오르지 않더라도 만기 때까지 채권을 보유해 소정의 이자를 받을 수 있고 풋옵션(조기상환청구권) 행사 등을 통해 만기 전에 원리금을 돌려받을 수도 있다.

그러면서 "다만 7월 이후 코스닥 시장의 전반적인 약세 및 관련 기업들의 주가 하락으로 인해 전환을 통한 유동화가 어려워졌다"고 밝혔다.

이 설명대로 CB와 BW는 증시 환경에 따라 유동성이 떨어진다는 문제가 있다.

◇ 메자닌 투자 증가 배경은

사모펀드의 메자닌 투자가 늘어난 것은 지난해 상반기 코스닥벤처펀드 출시와 함께 코스닥 기업들의 CB·BW 발행이 급증한 데에도 원인이 있다.

정부는 지난해 1월 코스닥 활성화 대책의 하나로 코스닥벤처펀드 정책을 내놨다.

코스닥벤처펀드는 펀드 자산의 15% 이상을 CB·BW 등을 포함한 벤처기업의 신규 발행주식에 의무적으로 투자하도록 했고 이런 규정이 CB·BW 발행을 자극했다는 얘기다.

실제로 한국거래소가 집계한 코스닥 상장사의 CB 발행 공시 금액은 지난해 상반기 2조8천891억원으로 2017년 하반기(1조6천36억원)보다 80.2% 늘었다.

이후 지난해 하반기 2조4천507억원, 올해 상반기 2조7천26억원 등 2조원대를 지키고 있다.

BW 발행 공시 금액도 지난해 상반기 2천545억원으로 2017년 하반기(680억원)보다 274.3%나 급증했다.

이어 지난해 하반기는 1천178억원, 올해 상반기에는 1천120억원어치가 각각 발행됐다.

이렇게 코스닥 기업들의 CB·BW 발행이 늘면서 코스닥벤처펀드가 아닌 다른 펀드들도 수익률을 높이고자 메자닌 투자를 늘렸다.

그러나 지난 7월부터 증시가 출렁이면서 코스닥 기업 주가가 급락하자 CB나 BW를 주식으로 바꿔 투자 이익을 현실화하기가 어려워졌다.

실제로 한국예탁결제원에 따르면 3분기 CB 권리행사(주식 전환) 건수는 288건, 행사금액은 2천109억원으로 전 분기보다 각각 27.4%, 43.0% 줄었다.

BW도 행사 건수가 49건, 행사금액이 85억원으로 전 분기보다 각각 62.0%, 42.1% 감소했다.

증시 전문가들은 코스닥 기업들의 CB, BW 발행이나 이에 대한 투자는 기업 성장과 자본시장 발전을 위해 필요한 것으로 평가한다.

자본시장연구원의 황세운 연구위원은 "CB나 BW 발행 자체가 문제가 되진 않는다"며 "대규모 디폴트(채무불이행) 사태가 발생하지 않는다면 코스닥 기업들에 자금이 흘러 들어가는 통로로 필요하다"고 말했다.

그러나 부실·한계기업들의 채권 발행과 유통이 늘어나는 것은 문제가 될 수 있다는 지적도 나온다.

코스닥 기업들의 회계·재무 감사를 다수 맡아온 한 회계사는 "신용등급이 낮은 기업들이 은행권 차입이 잘 안 되는 경우 CB 발행을 많이 하는데, 이런 기업 중에는 조달한 자금을 애초의 발행 목적대로 쓰지 않고 영업 실적도 부진해 문제가 발생하는 경우가 있다"고 전했다.

특히 그는 "주가가 내려가면 투자자가 조기상환 청구를 하게 되는데, 해당 기업들이 재무 건전성이 좋지 않은 상태에서 상환 부담까지 져야 해 문제가 악화되는 경우가 적지 않다"고 설명했다.

일부 기업은 CB 상환 자금을 마련하기 위해 다시 CB를 발행하는 '돌려막기' 식의 무리한 자금 조달을 이어가는 경우도 있다.

거래소의 한 관계자는 "코스닥 기업들이 CB나 BW 발행으로 조달한 자금을 정상적인 영업에 투입하면 괜찮은데, 최근 공시 내용을 보면 타법인 증권 취득 자금 조달을 목적으로 하는 경우가 많다"며 "조달한 자금을 회사 영업이나 성장과 관련이 없는 곳에 투자하는 경우도 적지 않아 우려스럽다"고 말했다.

실제로 라임자산운용의 펀드가 CB를 사들인 코스닥 상장사 리드는 전·현직 경영진이 횡령 혐의로 검찰 수사를 받고 있다고 지난 11일 공시했다.

/연합뉴스

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)