작년 11월·올 2월 母펀드 환매 중단됐는데…손실 감추려 싱가포르 R사와 계약 맺었나?

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

라임, 투자자 손실 적다지만…

환매중단 넉달前 '재구조화 계약'

5억弗 펀드수익권 R사에 넘겨

기준가 조작으로 수익률 관리 의혹

환매중단 넉달前 '재구조화 계약'

5억弗 펀드수익권 R사에 넘겨

기준가 조작으로 수익률 관리 의혹

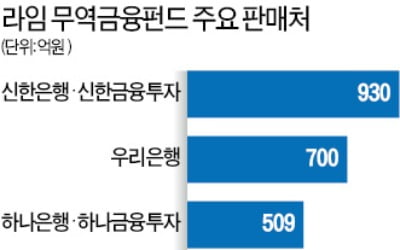

라임자산운용은 지난달 14일 펀드 환매 중단 관련 기자간담회를 열고 무역금융펀드(2436억원 환매 중단) 투자자 손실은 크지 않을 것이라고 안심시켰다. 이종필 라임운용 최고투자책임자(CIO·부사장)는 “무역금융펀드 손실금액이 30% 이하라면 원금 손실 없이 연 5% 수익까지 낼 수 있을 것”이라고 말했다. 환매 중단 조치 4개월 전인 지난 6월 싱가포르 R사와 맺은 재구조화 계약을 설명한 것이다. 하지만 라임운용이 맺은 이 계약이 실질적인 구속력이 있는지를 놓고 금융투자업계에선 반신반의하고 있다.

신한금투는 펀드 투자자산과 대출금(약 3500억원)을 포함해 전체 5억달러(약 5800억원) 규모의 무역금융펀드 수익권을 R사에 넘겼다. 펀드 손실 확대가 우려되자 투자회사 R사와 재구조화 계약을 맺어 손실을 이연하기 위한 것이다. 그 대가로 R사는 약속어음(P-note)을 지급했다. 3년 뒤(2022년 6월) 5억달러의 60%, 5년 뒤(2024년 6월) 나머지 40% 대금을 받는 조건이다. R사는 잔금 지급 시점에 라임 무역금융펀드의 30% 손실까지는 우선 떠안고 매년 5% 이자를 지급하기로 계약했다. 손실률이 40%면 30%를 제외한 10%만 떠넘기는 방식이다.

재구조화 계약이 아니라면 일반 투자자는 심각한 손실을 감내할 수밖에 없었다. 신한금투가 라임운용을 상대로 일으켜준 대출 비율을 감안하면 40% 손실만 나도 원금 대부분을 까먹게 되기 때문이다. 하지만 시장 전문가들은 펀드 기준가 관리가 불투명하고 R사 규모가 크지 않다는 점 등에서 재구조화 계약의 실효성을 의심하고 있다.

라임운용은 지난달 간담회에서 “무역금융펀드가 2년 동안 17.8% 수익을 내고 있다”며 기준가가 우상향하는 그래프를 제시했다. 하지만 이 기준가는 왜곡돼 있을 가능성이 높다는 게 전문가들의 얘기다. 아르헨티나 등 남미 투자 비중이 과반수지만 지난해 4분기 대출채권 급락 상황이 전혀 반영되지 않았기 때문이다. 남미에 집중 투자하는 모펀드 한 곳(투자비중 40%)은 지난해 11월부터 기준가를 산출하지 않고 있다. 한 증권사 무역금융 전문가는 “기대수익 연 7%짜리 펀드자산을 사오면서 매년 5% 이자를 지급하면 연 2% 이자 수익을 노릴 수 있지만 이는 투자원금 자체가 깨지지 않았다는 전제가 있어야 가능하다”며 “기준가가 시가를 반영하지 못하고 있어 계약 자체를 신뢰하기 어려운 게 사실”이라고 말했다.

R사는 석탄이나 곡물, 금속 등 원자재 트레이딩 기업으로 이 과정에서 발생한 매출채권을 묶어 한국 운용사 등에 제공하고 있다. 전체 자산 규모는 9억달러, 연매출은 20억달러 수준이다. 한 운용사 임원은 “R사는 매출채권을 파는 회사로 라임 무역금융펀드와도 거래가 있다”며 “전체 자산의 절반이 넘는 5억달러 펀드수익권을 사온다는 것 자체가 쉽지 않은 결정”이라고 말했다.

우리은행 등 판매사들은 재구조화 계약서, 회계실사 등을 공개하라고 요구했지만 라임운용 측에선 거부하고 있다. 금융당국 관계자는 “R사와의 계약서가 실체가 없고 손실을 이연하기 위한 장치에 불과하다는 지적이 나와 검증하고 있다”고 말했다.

조진형 기자 u2@hankyung.com

신한금투는 펀드 투자자산과 대출금(약 3500억원)을 포함해 전체 5억달러(약 5800억원) 규모의 무역금융펀드 수익권을 R사에 넘겼다. 펀드 손실 확대가 우려되자 투자회사 R사와 재구조화 계약을 맺어 손실을 이연하기 위한 것이다. 그 대가로 R사는 약속어음(P-note)을 지급했다. 3년 뒤(2022년 6월) 5억달러의 60%, 5년 뒤(2024년 6월) 나머지 40% 대금을 받는 조건이다. R사는 잔금 지급 시점에 라임 무역금융펀드의 30% 손실까지는 우선 떠안고 매년 5% 이자를 지급하기로 계약했다. 손실률이 40%면 30%를 제외한 10%만 떠넘기는 방식이다.

재구조화 계약이 아니라면 일반 투자자는 심각한 손실을 감내할 수밖에 없었다. 신한금투가 라임운용을 상대로 일으켜준 대출 비율을 감안하면 40% 손실만 나도 원금 대부분을 까먹게 되기 때문이다. 하지만 시장 전문가들은 펀드 기준가 관리가 불투명하고 R사 규모가 크지 않다는 점 등에서 재구조화 계약의 실효성을 의심하고 있다.

라임운용은 지난달 간담회에서 “무역금융펀드가 2년 동안 17.8% 수익을 내고 있다”며 기준가가 우상향하는 그래프를 제시했다. 하지만 이 기준가는 왜곡돼 있을 가능성이 높다는 게 전문가들의 얘기다. 아르헨티나 등 남미 투자 비중이 과반수지만 지난해 4분기 대출채권 급락 상황이 전혀 반영되지 않았기 때문이다. 남미에 집중 투자하는 모펀드 한 곳(투자비중 40%)은 지난해 11월부터 기준가를 산출하지 않고 있다. 한 증권사 무역금융 전문가는 “기대수익 연 7%짜리 펀드자산을 사오면서 매년 5% 이자를 지급하면 연 2% 이자 수익을 노릴 수 있지만 이는 투자원금 자체가 깨지지 않았다는 전제가 있어야 가능하다”며 “기준가가 시가를 반영하지 못하고 있어 계약 자체를 신뢰하기 어려운 게 사실”이라고 말했다.

R사는 석탄이나 곡물, 금속 등 원자재 트레이딩 기업으로 이 과정에서 발생한 매출채권을 묶어 한국 운용사 등에 제공하고 있다. 전체 자산 규모는 9억달러, 연매출은 20억달러 수준이다. 한 운용사 임원은 “R사는 매출채권을 파는 회사로 라임 무역금융펀드와도 거래가 있다”며 “전체 자산의 절반이 넘는 5억달러 펀드수익권을 사온다는 것 자체가 쉽지 않은 결정”이라고 말했다.

우리은행 등 판매사들은 재구조화 계약서, 회계실사 등을 공개하라고 요구했지만 라임운용 측에선 거부하고 있다. 금융당국 관계자는 “R사와의 계약서가 실체가 없고 손실을 이연하기 위한 장치에 불과하다는 지적이 나와 검증하고 있다”고 말했다.

조진형 기자 u2@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)