글로벌 증시 다 웃는데…한국만 '왕따'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

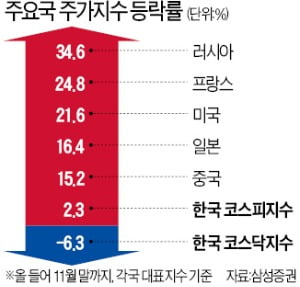

코스피 상승률 G20 중 18위

경제위기 터키 17% 뛸 때

코스피는 고작 2.3% 올라

투자자들 '脫한국' 가속

경제위기 터키 17% 뛸 때

코스피는 고작 2.3% 올라

투자자들 '脫한국' 가속

8일 한국거래소에 따르면 지난달 이후 미·중 무역협상 타결 기대에다 주요국 경제지표 호전으로 세계 증시가 오르는 동안 코스피지수는 0.1% 하락(이달 6일 종가 기준)했다. 같은 기간 MSCI선진시장지수는 2.0% 올랐다. MSCI신흥시장지수(0.1%)도 소폭 상승했다.

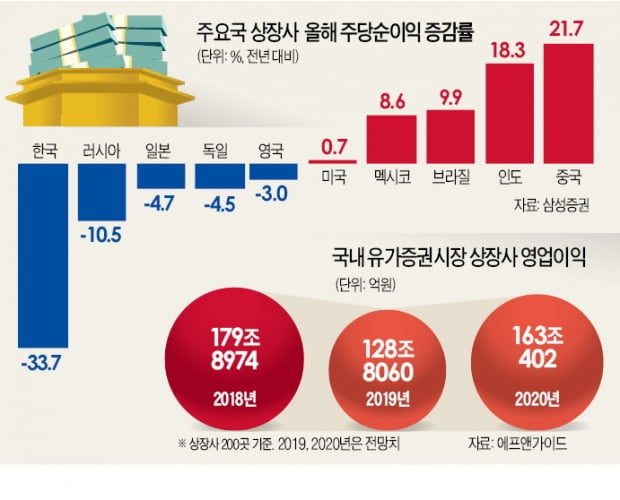

외국인이 지난달 이후 5조원이 넘는 ‘물량폭탄’을 던지며 지수 하락을 이끌었다. 기업 실적 악화가 가장 큰 요인이다. 에프앤가이드에 따르면 올해 유가증권시장 상장사의 주당순이익(EPS) 감소율은 33.7%로 주요국 가운데 감소폭이 가장 크다. 기업 비용 부담을 늘리는 정책적 요인도 투자자 이탈을 부추기고 있다는 지적이 나온다.기업 이익 줄고 대외 변수 '과민반응'

韓 증시 돌파구가 없다

글로벌 증시가 연말을 맞아 한껏 달아오르고 있다. 최대 악재이던 미·중 무역분쟁이 완화 국면이고, 주요국 경제 지표도 좋다. 경기 호전세가 뚜렷한 미국의 3대 지수(다우존스·나스닥·S&P500)는 연일 축포를 터뜨리는 분위기다.

시야를 한국으로 돌리면 전혀 딴판이다. 코스피지수는 제자리걸음이고, 코스닥지수는 하락세다. 경제 펀더멘털(기초체력)인 기업 이익이 급감하고 있는 게 가장 큰 이유다. 외부 변수에 민감하게 반응하며 변동폭도 가장 커졌다. 한국 증시가 어느새 외국인이 가장 싫어하는 ‘후진국형 증시’로 전락하고 있다는 우려가 나온다. 오현석 삼성증권 리서치센터장은 “시간이 지나면 나아질 것이라는 희망이 안 보인다는 게 가장 큰 문제”라고 말했다.

8일 금융정보업체 에프앤가이드에 따르면 유가증권시장 상장사 중 컨센서스(증권사 추정치 평균)가 있는 200곳의 올해 연간 영업이익은 128조8060억원으로 지난해(178조8974억원)보다 28.4% 줄어들 것으로 추정된다. 주가가 부진한 사이 이익이 빠르게 감소하면서 올해 유가증권 상장사 평균 주당순이익(EPS: 순이익/주식 수) 감소폭은 더 커져 33.7%에 달할 것으로 예상된다. 주요국 중 최악의 수치다. 하지만 중국(21.7%), 인도(18.3%), 필리핀(14.4%), 브라질(9.9%), 멕시코(8.6%) 등 주요 신흥국의 EPS는 증가할 것으로 추정된다. 최석원 SK증권 리서치센터장은 “반도체 경기 침체의 직격탄을 맞아 증시 블루칩의 실적이 악화한 것이 가장 큰 이유”라고 분석했다.

대표 기업들의 경쟁력도 떨어지고 있다. 금융정보업체 레피니티브(Refinitiv)에 따르면 한국 증시 대장주인 삼성전자의 올해 영업이익은 53.7% 급감할 것으로 예상되지만 엔비디아(18.5%), 애플(-9.8%), 인텔(-1.8%) 등 주요 경쟁사의 실적은 선방한 수준을 보일 것으로 추정됐다.

김형렬 교보증권 리서치센터장은 “증시를 둘러싼 외부 환경이 악화되더라도 기업 실적이 떠받쳐주면 증시는 꿋꿋이 버텨낸다”며 “최근 한국 증시는 부정적인 외부 변수보다도 경제 펀더멘털이 속절없이 무너지고 있다는 게 가장 큰 악재 요인”이라고 말했다.

커지는 변동성에 떠나는 투자자

조그만 외부 변수에도 투자심리가 급속히 위축되는 양상이 반복되는 것도 약점이다. 미·중 무역분쟁 영향이 대표적이다. 양국의 협상 소식에 따라 일희일비하며 지수 변동폭이 커지고 있다. 오현석 센터장은 “외국인 투자자는 변동성이 큰 시장을 가장 싫어한다”며 “과거 지정학적 리스크(위험)에도 버텨내던 한국 증시가 미·중 무역분쟁 이슈에 가장 민감하게 반응하고 있다”고 말했다. 그는 “한국 주요 기업의 실적이 중국 경기에 가장 큰 영향을 받기 때문”이라고 분석했다.

연말로 갈수록 수급 상황도 꼬이고 있다. MSCI 신흥시장지수에서 중국 A주 편입이 늘고 한국 비중이 줄어들며 외국인 매도세가 강해지고 있다. 사우디아라비아의 국영 석유업체인 아람코의 증시 상장으로 외국인 자금의 추가 유출 우려도 커지고 있다. 국내 수급 역시 만만치 않은 상황이다. 개인 큰손 투자자도 연말 세법상 대주주 양도소득세 부과를 피하기 위해 주식을 매도하는 움직임이 나타나고 있다. 한 종목 보유액이 15억원 이상이면 대주주요건에 해당해 27.5%의 양도소득세가 부과되기 때문이다.

정부의 정책적 요인도 한몫했다는 지적이 나온다. 김형렬 센터장은 “펀더멘털이 악화하고 있는데도 정부와 한국은행은 경제 지표가 좋다는 낙관적 시각을 유지하면서 결과적으로 금리 인하 등 정책 대응 속도가 늦어졌다”고 했다. 기업 이익이 급감하는 상황인데도 법인세 부담을 늘리고 최저임금을 급하게 올리면서 기업들의 비용부담을 키운 것도 증시에 악재 요인으로 작용했다는 게 전문가들의 평가다.

윤지호 이베스트투자증권 리서치센터장은 “정부가 기업의 이익을 늘려주는 쪽으로 정책적 전환을 하지 않는다면 기업의 미래가치를 보고 주식을 사는 투자자가 한국 시장으로 돌아올 가능성은 낮다”고 지적했다.

강영연/임근호 기자 yykang@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)