"지수만 따라가니 지루해"…AI가 굴려주는 액티브 ETF 나온다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

삼성운용·미래에셋자산운용 이달말 동시 상장

AI가 기업 공시·기사 분석

투자 종목과 비중 적극 조정

지수대비 3% 초과수익 노려

운용보수는 0.5% 수준 저렴

규제 완화돼야 美처럼 활성화

매니저가 운용하는 ETF도 출시

AI가 기업 공시·기사 분석

투자 종목과 비중 적극 조정

지수대비 3% 초과수익 노려

운용보수는 0.5% 수준 저렴

규제 완화돼야 美처럼 활성화

매니저가 운용하는 ETF도 출시

AI로 코스피200 대비 초과수익 추구

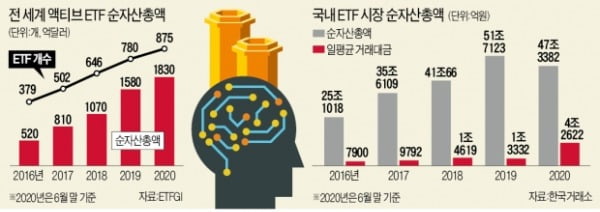

8일 금융투자업계에 따르면 한국거래소는 오는 30일 삼성자산운용과 미래에셋자산운용이 신청한 액티브 주식형 ETF를 상장시킬 계획이다. 거래소는 지난 7월 27일 유가증권시장 상장규정 시행세칙에서 상장 가능한 액티브 ETF를 채권형으로 제한한다는 내용을 삭제했다. 액티브 주식형 ETF 상장을 가로막는 근거 규정을 없애자마자 국내 ETF업계 1, 2위인 삼성자산운용과 미래에셋자산운용은 1개씩의 상품 상장을 신청했다.

삼성자산운용은 빅데이터 전문기업인 딥서치와 협력해 개발한 AI를 활용한다. AI가 기업의 공시와 관련 기사, 특허 보유 등을 분석해 잠재적인 종목을 선정한다. 미래에셋운용과 달리 최종 포트폴리오 구성에는 펀드매니저가 개입할 계획이다.

두 상품 모두 운용보수는 기존 ETF와 비슷한 0.5%대 정도가 될 것으로 예상된다. 기존 액티브 펀드는 평균적으로 1.25%대의 운용보수를 받는다. 상대적으로 운용 부담 및 포트폴리오 공개 위험이 낮은 AI 기반 액티브 ETF를 공개해 시장을 선점하고 투자자들의 반응을 보겠다는 설명이다. 미래에셋자산운용 관계자는 “매니저가 전적으로 운용하는 ETF도 출시할 계획”이라고 설명했다.

액티브 ETF 규제 완화될까

금융투자업계에선 유명 펀드매니저 전략을 추종하거나 특정 섹터에서 전문가들이 종목을 선정하는 액티브 ETF를 기대했다.하지만 포트폴리오를 매일 공개해야 하는 현행 규정의 부담이 있어 이 같은 액티브 ETF는 출시되기 쉽지 않다. 지수를 단순 추종하는 기존 ETF와 달리 액티브 ETF에서는 종목과 수량을 매일 공개하면 투자자들이 이를 복제하는 전략을 구사할 수 있다는 우려 때문이다. 한 운용사 관계자는 “거래소가 공시 기간을 한 달 혹은 그 이상으로 늘려준다면 각 운용사를 대표하는 펀드들이 ETF 형태로 재출시되는 등 시장이 더 활성화될 것”이라고 설명했다.

금융당국이 액티브 ETF를 공모펀드 시장 활성화 방안으로 육성하고 있는 만큼 이런 규제를 완화해 줄 것이란 기대는 높다. 금융위원회는 지난 7월 24일 공모펀드 활성화를 위해 액티브 주식형 ETF를 도입하고, 효율성 제고를 위한 규제 개선을 추진하겠다고 발표했다.

아예 펀드의 보유 종목을 공개하지 않는 ‘블라인드 액티브 ETF’도 등장했다. 작년 6월 미국 증권거래위원회(SEC)는 최초로 포트폴리오를 공개하지 않는 ETF 출시를 허용했다. 피델리티가 6월에만 블라인드 액티브 ETF를 7개 출시하는 등 여러 자산운용사가 시장을 선점하기 위해 경쟁하고 있다.

전범진 기자 forward@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)