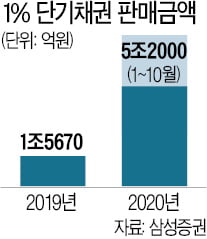

1일 금융투자업계에 따르면 삼성증권은 연초 이후 10월 말까지 단기채권 5조2000억원어치를 판매했다. 작년 판매금액(1조5670억원) 대비 세 배 이상으로 늘어난 규모다. 단기채는 최소 가입 금액이 1억원 넘는 자산가용 상품이다. 만기가 3개월 이내로 짧고 이자는 연 1~1.5% 수준이다.

단기채는 부동산 대출 채권, 카드매출 채권 등을 기초자산으로 우량 공기업, 증권사, 건설사 등이 지급을 보증하는 방식으로 판매돼 신용등급이 A1~A0로 높다. 인기가 높아지면서 1인당 평균 판매 금액도 작년 4억7000만원에서 올해 6억7000만원으로 올라갔다. 프라이빗뱅킹(PB)센터들에 따르면 200억~300억원 이상의 단기채를 보유하는 자산가도 많아진 것으로 전해졌다.

단기채에 투자하면 예금보다 최대 0.5%포인트 이자를 더 받을 수 있다. 그럼에도 수요가 증가하는 것은 3개월 단위로 만기를 쪼갤 수 있기 때문이다. 그만큼 자산가들이 시장 상황을 불안하게 보고 있다는 뜻이다.

정연규 삼성증권 SNI강남파이낸스센터 PB팀장은 “자산가들은 요즘처럼 불확실성이 큰 상황에선 자금을 오래 묶어두길 꺼린다”고 설명했다. 개별 단기채뿐 아니라 채권형 펀드도 편입 채권의 만기를 3개월로 맞춘 ‘매칭형’이 인기라는 전언이다.

이자를 1~2%포인트 더 주는 상품이 위험해졌다는 인식도 단기채 인기에 영향을 주고 있다는 분석이다. 최근 사모펀드(PEF), 파생결합증권(DLS) 등 안전하다고 여겨지던 상품에서 환매 중단 사태가 잇달아 발생한 여파다.

박의명 기자 uimyung@hankyung.com