야놀자, 비전펀드로부터 2조원 투자 유치…美 상장 나선다 [마켓인사이트]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

![야놀자, 비전펀드로부터 2조원 투자 유치…美 상장 나선다 [마켓인사이트]](https://img.hankyung.com/photo/202105/01.26456578.1.jpg)

26일 투자은행(IB) 업계에 따르면 손 회장이 이끄는 세계 최대 벤처캐피털(VC)인 비전펀드는 국내 대표 숙박 플랫폼 야놀자에 총 2조원을 투자하기로 하고 막바지 협상을 진행하고 있다. 거래가 마무리되면 비전펀드는 야놀자의 지분을 25~30% 수준까지 확보하게 된다. 구주 인수에 약 1조원, 신주 약 1조원을 투입할 예정이다. 기업가치는 10조원에서 논의되고 있다.

다만 이번 거래는 모든 기존 주주들이 보유 지분 비율만큼 지분 매각에 나서는 것을 전제로 한다. 기존 주주에는 싱가포르 국부펀드 GIC, 부킹홀딩스, 파트너스인베스트먼트, 뮤렉스파트너스, 아주IB투자, SBI인베스트먼트, SL인베스트먼트, 스카이레이크인베스트먼트 등이 있다. 야놀자가 2019년 GIC 등으로부터 마지막 투자금을 받을 당시 기업가치는 약 1조원이었다. 기존 투자자들은 상당한 차익 실현할 할 수 있는 기회인 만큼 지분 매각에 동의할 것으로 보인다.

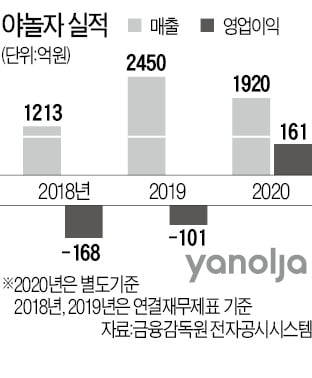

업계에서는 손 회장의 투자 선구안이 또 한 번 발휘될지 주목하고 있다. 손 회장은 최근 쿠팡 의 뉴욕증시 상장으로 대박을 터트리면서 그의 투자 안목은 또 다시 주목을 받고 있다. 손 회장은 만년 적자였던 쿠팡에 2015년과 2018년 두 차례에 걸쳐 각각 10억 달러, 20억 달러를 베팅했다. 투자 시점은 쿠팡의 기업가치가 각각 50억, 90억 달러였을 때다. 두 번째 투자 당시가 현재 야놀자의 기업가치와 비슷하다. 쿠팡은 당시 2조원에 가까운 누적 영업적자를 기록하고 있었지만 야놀자의 경우 처음으로 영업이익 흑자를 달성했다는 차이가 있다. 야놀자는 지난해 코로나19 여파에도 불구하고 별도 기준 매출 1920억원, 영업이익 161억원을 달성했다. 매출은 전년 대비 43.8% 늘었고, 영업이익은 62억원 적자에서 흑자로 전환했다.

야놀자는 글로벌 대표 숙박 여행 플랫폼으로 회사 규모를 키운다는 계획이다. 이번 투자 자금으로 추가 M&A를 통해 사업 다각화에 나설 것으로 보인다. 야놀자는 이미 글로벌 산업의 트렌드가 클라우드 기반으로 전환되고 있다는 변화를 포착한 후 기존 기업과 소비자(B2C) 사업 영역에서 B2B 시장 영역으로 사업을 확대해 왔다. 2019년부터 인공지능(AI)과 사물인터넷(LoT)기반의 객실관리 자동화 시스템(PMS)을 바탕으로 글로벌 기업으로 도약하기 위해 꾸준히 M&A를 단행해 온 결과다. 그동안 가람, 씨리얼, 이지테크노시스(eZee Technosys) 등 국내외 1위 PMS 기업들을 인수해 원천 기술을 확보하고, 자체 개발한 솔루션으로 시장의 기술혁신을 선도하고 있다.

야놀자는 이르면 2023년 미국 상장에 나선다는 계획이다. 야놀자는 지난해 10월 상장 작업을 공식화하면서 국내 및 해외 상장을 다방면으로 검토해 왔다. 국내 거래소에 상장할 경우 3~ 4조원의 기업가치라는 시각이 대체적이다. 회사 측은 미국 상장 시 10조원 이상을 기대하면서 미국 상장을 선호해왔다. 야놀자보다 10배의 매출을 올리는 공유숙박 플랫폼 에어비앤비의 시가총액이 131조원에 달한다는 점에서다. 이번에 비전펀드 대규모 투자금 유치가 성사된 만큼 곧바로 미국 상장에 나선다는 계획이다.

김채연 기자 why29@hankyung.com

≪이 기사는 05월26일(14:17) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)