“레이, 성수기 효과로 실적 성장할 것…매수 권고”

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

유안타증권 분석

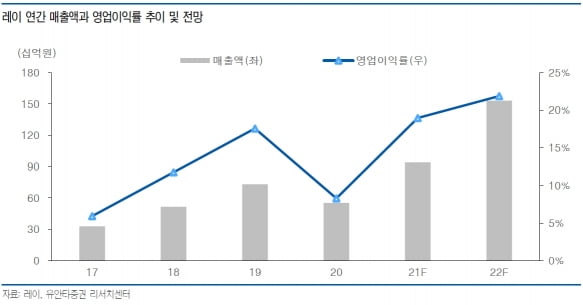

올 3분기 매출과 영업이익은 각각 251억원과 55억원을 예상했다. 전년 동기 대비 76.5%와 250.2% 늘어난 수치다.

디지털치료솔루션 매출은 작년 같은 기간보다 50% 증가한 143억원, 진단시스템 예상 매출은 130% 늘어난 108억원으로 추정했다. 지역별로는 아시아 미국 유럽 등에서 모두 실적이 성장할 것으로 봤다.

2021년 매출과 영업이익은 각각 943억원과 173억원을 기록할 것으로 추정했다. 작년보다 각각 70.8%와 291.3% 증가할 것이란 전망이다.

안주원 연구원은 “지난해 코로나19의 영향으로 실적이 악화됐지만 완전히 회복되면서 본격적으로 높은 성장세가 시작될 것”이라며 “4분기에도 성수기 효과로 실적이 증가하고 수익성도 개선될 것”이라고 예상했다.

내년에는 신규 매출도 발생할 것으로 봤다. 레이는 연초 3차원(3D) 구강스캐너 기업인 디디에스를 인수했다. 디지털치료솔루션에서 핵심인 구강스캐너를 품목군으로 갖추며 사업 경쟁력이 높아졌다는 분석이다.

디디에스는 지난해 구강스캐너에 대한 유럽 인증(CE)을 받았다. 연내 국내 승인을 획득하고 판매를 위한 준비를 마칠 예정이다. 신규 매출은 내년에 발생할 것으로 봤다.

메가젠임플란트로의 본격적인 납품은 내년 하반기부터 시작될 것이란 예상이다. 레이는 작년 9월 메가젠임플란트와 맞춤형 콘빔시티(CBCT) 공급 계약을 체결했다.

안 연구원은 “디지털 치과산업(덴티스트리) 시장이 확대되는 가운데 신규 매출도 더해지며 내년에도 레이는 60%대의 매출 성장을 보여줄 것”이라며 “중국 합작법인 건도 연내 마무리될 것으로 보이는 등 주가 흐름도 좋을 것”이라고 판단했다.

박인혁 기자

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)