"올해 코스피 상단 3600…위드코로나·친환경·메타버스株 관심"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

증권사들이 본 임인년 증시

美 Fed, 올해 테이퍼링 본격화

주식시장 '정상으로 복귀' 전망

코스피 박스권 장세 보일 가능성

美 Fed, 올해 테이퍼링 본격화

주식시장 '정상으로 복귀' 전망

코스피 박스권 장세 보일 가능성

올해는 다르다. 유동성 잔치도 기저효과도 없다. ‘정상으로 돌아가는 길’ ‘정상으로의 복귀’ ‘회귀’…. 국내 주요 증권사들이 2022년 증시 전망 보고서를 내면서 ‘되돌림’에 방점을 찍은 이유다. 전문가들은 비정상적 장세가 사라진 올해는 위드 코로나(단계적 일상회복), 친환경, 메타버스에서 투자 기회를 찾아야 한다고 조언했다.

올해 코스피지수 예상 상·하단은

국내 12개 증권사가 예상한 2022년 코스피지수 상단은 3150~3600 수준이다. 대부분이 2021년 사상 최고치(장중 3316.08, 종가 3305.21)를 넘어선 3400 안팎을 바라봤다.3600까지 내다본 KB증권은 “연초 미국 중앙은행(Fed)이 테이퍼링(자산매입 축소)을 본격적으로 시작하면 시장의 출렁임이 반복될 수 있다”면서도 “이 시기를 지나면 우려는 바닥을 찍을 것이고, 하반기엔 경기 사이클도 반등을 준비할 것”으로 전망했다.

가장 낮은 상단(3150)을 제시한 이베스트투자증권은 “코로나19 이후 서비스업 중심의 경기 회복은 선진 시장에 유리하다”며 “2022년 코스피지수는 과거와 같은 박스권 장세를 보일 가능성이 높다”고 했다.

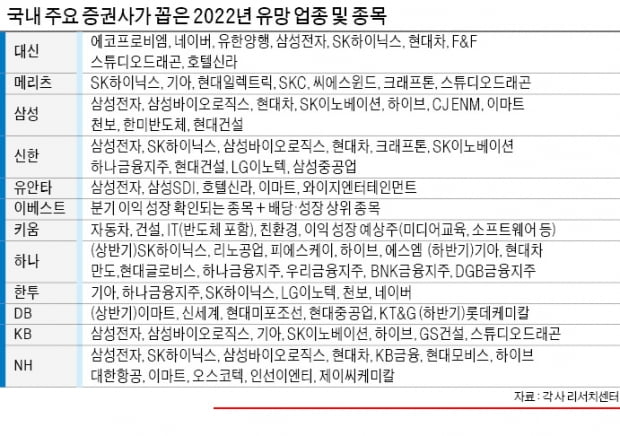

절반이 SK하이닉스·삼성전자 ‘톱픽’

엇갈리는 증시 전망 속에서도 증권사들이 최선호주로 지목한 종목은 크게 세 가지 주제로 묶인다. 위드 코로나·경기민감주(경기 회복), 친환경(정책 수혜), 메타버스(디지털 전환).NH투자증권은 “경기민감주 중 반도체, 자동차, 은행과 위드 코로나로 실적 회복 가능성이 높은 유통, 항공 업종을 추천한다”며 “장기 테마로 메타버스 관련 업종인 엔터·미디어, 인터넷과 환경 관련주, 낙폭 과대 기회주인 바이오에서 초과 수익 창출이 가능할 것”이라고 설명했다.

신한금융투자는 “정보기술(IT) 공급망 차질 완화로 메모리 업황이 2022년 2분기부터 정상으로 회귀할 전망”이라며 “폴더블 스마트폰 수요 호조로 스마트폰사업부(IM)의 실적 개선 기대도 가능하다”고 했다. 금리 상승 국면에서 금융주도 공통적으로 유망 업종으로 꼽혔다.

올해 주목해야 할 증시 변수는

올해는 국내외에서 굵직한 정치 이벤트가 이어진다. 한국 대통령 선거(3월) 및 지방선거(6월), 프랑스 대선(4월), 미국 중간선거(11월), 중국 20차 당대회(하반기) 등이다. 대신증권은 “유력 후보인 이재명 더불어민주당 후보와 윤석열 국민의힘 후보의 공약을 보면 전반적으로 내수 활성화, 일자리 확대에 공감대가 있다”며 “부동산 정책은 세부 공약이 크게 엇갈린다”고 설명했다.경기 회복 국면에서 올해도 서학개미(해외 주식 투자자)의 강세가 이어질 전망이다. NH투자증권은 “미국 경기 회복에 따른 기업 실적 상향 조정이 지속되고 있다”며 S&P500지수가 올해 5100에 도달할 것으로 예측했다. 이베스트투자증권은 “높은 서비스업 비중에 외형(매출) 성장 가시성이 높은 미국이 가장 안전한 선택이 될 것”이라고 했다.

미국 경기 회복의 온기를 누릴 수 있는 국내 종목은 어떤 게 있을까. DB금융투자는 “올해 하반기 선진국에서는 물가 상승세가 진정되며 실질 소비력이 제고되고 일자리가 확대될 수 있다”며 “강(强)달러로 구매력이 늘어날 가능성도 있다”고 했다. 이어 “하반기 한국 수출 증가율이 반등하면 범용 소재인 순수 화학 업종에 관심을 가질 필요가 있다”고 덧붙였다. 메리츠증권은 “미국 중심의 공급망 기업으로 포트폴리오를 구성하는 전략을 추천한다”며 “콘텐츠처럼 공급망이 특정 지역이나 국가로 국한되지 않는 산업에 투자하는 것도 한 방법”이라고 조언했다.

구은서 기자 koo@hankyung.com

![멀쩡했던 회사가 하루 아침에…돈 묶인 개미들 '패닉' [류은혁의 기업분석실]](https://img.hankyung.com/photo/202201/02.28496385.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)