물가 오르는 만큼

원금·이자 늘어나

인플레 장기화 전망에

상반기 거래액 4.6조

직접 채권 매수하거나

ETF·ETN 통해 매매

물가 떨어졌을 땐

단기손실 나지만

만기때 원금 보장

물가채 거래 급증

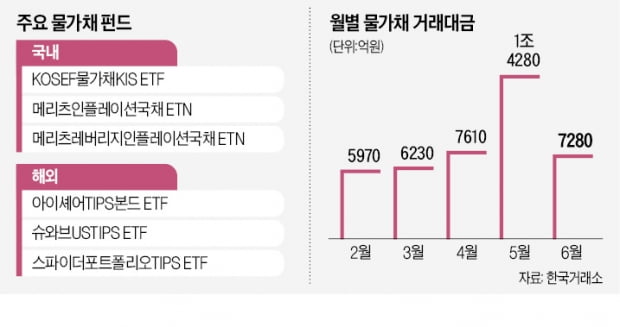

10일 한국거래소 채권시장에서 물가채 거래대금은 올해 상반기(1~6월) 4조6650억원을 기록했다. 작년 같은 기간(3조7740억원) 대비 23.6% 증가했다. 월간 기준으로는 지난 5월 한 달간 1조4280억원이 거래됐다. 2017년 3월(1조4790억원) 후 최대 규모다.지난달 국내 소비자물가지수는 전년 동기 대비 6% 상승했다. 외환위기 당시인 1998년 11월(6.8%) 후 가장 높은 수준이다. 물가채 평가 지표인 손익기대 인플레이션(BEI)도 연초 1.5% 수준에서 지난달 2.46%까지 상승하며 역대 최대치로 뛰었다.

영문명 ‘팁스(TIPS)’로 불리는 물가채는 물가가 오르는 만큼 원금이 늘어나는 채권이다. 예컨대 연 1% 이율인 물가채를 1000만원어치 샀는데, 물가가 2% 오르면 원금은 1020만원이 된다. 원금이 늘어난 만큼 이자도 1020만원의 1%인 10만2000원이 지급된다.

물가채는 이자 이상의 안전한 수익을 기대하는 투자자에게 적합한 상품으로 꼽힌다. 연이율 1% 물가채에 투자해 물가가 3% 오르면 약 4.4%의 수익이 발생한다. 가장 큰 장점은 원금 보장이다. 물가가 하락해 단기 손실이 나도 만기에 정부가 원금을 보장한다.

물가채 투자 방법은

투자 방법은 크게 두 가지다. 직접 채권을 사거나, 펀드를 통해 간접투자하는 것이다. 직접 투자하기 위해서는 정부가 국채를 발행할 때 증권사나 은행을 통해 입찰에 참여하면 된다. 10만~100만원 단위로 소액 투자가 가능하다.우선 배정 혜택을 받는 개인투자자는 신청 물량 대부분을 받을 수 있다. 단점은 만기가 10년으로 길다는 것이다. 주로 기관들끼리 거액 거래가 많아 개인투자자로선 중도 매매가 어려울 수도 있다.

상장지수펀드(ETF)나 상장지수증권(ETN)을 통하면 주식처럼 손쉽게 매매할 수 있다. 국내 물가채 ETF로는 지난 5월 상장한 KOSEF 물가채KIS가 있다. 이 상품은 최근 국내에서 발행된 물가채에 투자한다.

지난달 상장된 메리츠인플레이션국채 ETN과 메리츠레버리지인플레이션국채ETN도 국내 물가채에 투자하는 상품이다. 이 중 레버리지 상품은 물가채 시세의 두 배로 움직인다.

미국 물가채에 투자하고 싶다면 메리츠미국인플레이션국채ETN과 메리츠미국레버리지인플레이션국채ETN을 매수하면 된다. 해외 계좌가 있다면 선택의 폭이 넓어진다. 미국에는 자산운용사별로 여러 개의 물가채 ETF가 상장돼 있다.

투자 과정에서 주의할 점도 있다. 물가가 떨어지면 단기적으로 손실이 날 수도 있다. 물가채도 채권의 한 종류기 때문에 금리에 영향을 받는다. 금리가 오르면 채권 가격이 떨어지면서 단기적으로 마이너스가 발생할 수 있다.

국내와 해외 물가채도 구분해 접근해야 한다. 각국 물가 상황에 따라 시세가 다르게 움직이기 때문이다. 국내 물가채 ETF는 최근 한 달 약 1% 오르며 상승세를 보이고 있다. 미국 물가채 ETF는 연초 이후 물가 상승 심리가 꺾이면서 3%가량 하락했다.

박의명 기자 uimyung@hankyung.com