美 고금리 지속에…MMF로 '머니 무브'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

국채금리 뛰자 안전자산 각광

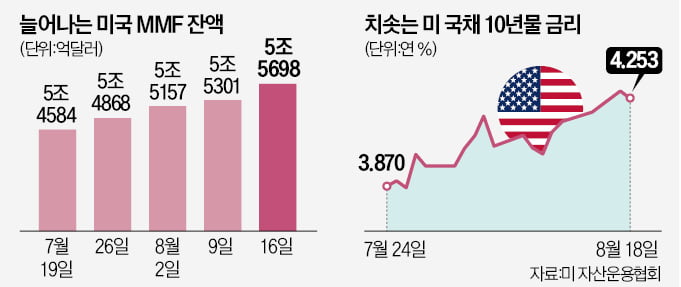

한달새 1114억弗 늘어 5.5조弗

위험 부담없고 수익률 年5% 달해

하이일드 채권은 자금 '엑소더스'

고배당주 옥석가리기도 진행 중

한달새 1114억弗 늘어 5.5조弗

위험 부담없고 수익률 年5% 달해

하이일드 채권은 자금 '엑소더스'

고배당주 옥석가리기도 진행 중

24년 만의 최고인 MMF 수익률

19일(현지시간) 미국 자산운용협회(ICI)에 따르면 지난 16일 기준 미국 MMF 잔액은 5조5698억달러(약 7480조원)로 집계됐다. 한 달 전인 지난달 19일(5조4584억달러)에 비해 1114억달러 증가했다. 이에 비해 지난 5주간 미국 주식형 펀드에선 116억달러(리피니티브 기준)가 순유출됐다.단기 채권에 투자하는 MMF는 채권 금리 등락이 펀드 수익률에 반영되는 상품이다. 주로 국공채 중심으로 포트폴리오를 운영해 안전자산으로 간주되지만 수익률이 주식이나 주식형 펀드에 비해 낮은 편이다.

하지만 최근 들어 양상이 달라졌다. 미국 중앙은행(Fed)의 추가 긴축 우려로 국채 금리가 급등했기 때문이다. 세수가 부족한 미 재무부가 국채 발행을 늘린 것도 국채 금리 상승을 부추겼다. 이달 들어 미국 10년 만기 국채 금리는 연 3.87%에서 연 4.25%로 급등했다. 1년 만기 미 국채 금리도 연 5.3%대로 연초에 비해 0.3%포인트가량 올랐다.

단기 채권 금리에 연동된 MMF 수익률도 덩달아 올랐다. 펀드 정보 제공업체인 크레인데이터에 따르면 미국 내 100대 MMF의 평균 수익률은 연 5.15%로 조사됐다. 1999년 이후 24년 만의 최고치다.

반면 그동안 상승하던 뉴욕증시는 주춤하고 있다. S&P500지수는 올 들어 지난달까지 20%가량 오르다 이달 들어 4.8% 하락했다. 같은 기간 금리에 민감한 나스닥지수는 5.5% 떨어졌다.

월스트리트저널(WSJ)은 “미국 국채에 투자하면 위험 부담 없이 연 5%의 수익률을 올릴 수 있는 상황에서 굳이 주식을 살 필요가 없어졌다”며 “Fed의 공격적인 금리 인상으로 인해 저금리 시대에 통하던 ‘주식 외에 대안이 없다’는 패러다임이 완전히 뒤집혔다”고 분석했다.

고수익 펀드보다 안전한 배당주 인기

투기등급 회사채에 투자하는 ‘하이일드 회사채 펀드’도 외면받고 있다. 그동안 이 상품은 수수료를 빼고도 높은 수익을 제공해 인기를 끌었다. 동시에 각종 신용 위험으로부터 투자자를 보호하기 위해 철저히 분산투자를 해왔다. 하지만 증시 조정으로 위험 기피 심리가 확산하면서 투자자들은 하이일드 회사채 펀드에서 돈을 빼고 있다. 리피니티브 자료를 보면 올 들어 하이일드 회사채 펀드에서 110억달러가 빠져나갔다.배당주도 옥석이 가려지고 있다. 수년간 S&P500 구성 종목 중 절반 이상이 10년 만기 미 국채 수익률보다 높은 배당을 지급했다. 그러나 최근 한 달만 놓고 보면 미 장기 국채 금리보다 높은 배당 수익률을 기록한 기업은 500개 업체 중 52개에 불과하다. 그것도 대부분 일회성 특별 배당금을 지급한 기업들이다. 미국 양대 통신사인 버라이즌과 AT&T, 담배 회사 알트리아가 대표적이다.

일반적으로 기업은 성장 프로젝트에 투자해 높은 수익을 내기 어렵다고 판단할 때 고액의 배당금을 주거나 자사주를 매입한다. 고배당 기업은 성장 속도가 느릴 가능성이 크다는 얘기다.

WSJ는 “배당주는 각 회사의 재무 성과와 투자 우선순위에 따라 배당금이 변동될 확률이 있어 국채보다는 위험한 투자상품에 속한다”며 “하지만 장기적으로 주식시장이 괜찮을 것으로 생각하면 국채보다 고배당 주식에 투자하는 게 대안이 될 수 있다”고 조언했다.

워싱턴=정인설 특파원 surisuri@hankyung.com