주식시장 저점보다 1~2달 이르게 나타나

금리 인상 중단 시점보다 3달 일러

미국 투자회사 로이트홀트 그룹의 제임스 폴슨 수석 투자 전략가는 18일(현지시간) Fed가 금리인상을 하는 시기에 채권시장을 눈여겨보라고 제언했다. 미국 채권 시장이 Fed의 금리 인상 기조나 인플레이션과 무관하게 움직일 때가 주식을 매수할 시점이라는 분석이다.

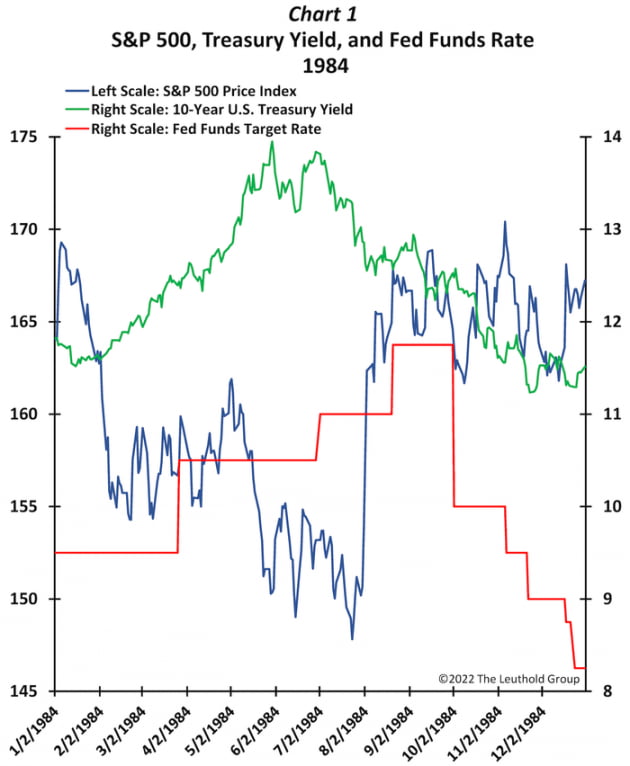

폴슨 전략가는 역사적 사례를 근거로 들었다. 1984년 1년 내내 Fed가 금리를 인상하는 동안 미 국채 10년물 금리는 6월께 14%에 육박하며 최고점을 찍었다. 10년물 국채 금리는 고점을 찍은 뒤 한 달 동안 상승과 하락을 반복하다 7월부터 하락세가 이어졌다. 폴슨 전략가는 이같은 상승과 하락의 반복을 ‘깜빡임(Blink)’에 빗댔다.

국채 금리가 고점을 찍은 지 2개월 뒤인 1984년 8월께 S&P500지수는 저점을 찍고 상승세에 돌입했다. 같은 해 10월에는 연방기금(FF) 금리가 10%대를 찍은 뒤 하락세가 이어졌다. 기준금리 인상이 중단된 것이다. 연방기금 금리는 미국 금융기관 사이에서 이뤄지는 초단기 금리로 한국의 콜금리와 비슷하다.

폴센 전략가는 “모든 투자자는 Fed가 언제 FF 금리 인상을 중단할지 알고 싶어 한다”며 “금리인상 중단을 기다리기에 앞서 미 국채 10년물 금리가 언제 고점을 찍고 나서 깜빡이는지를 봐야 한다”고 설명했다.

소비자물가지수(CPI), 개인소비지출(PCE) 등 각종 인플레이션 지표, Fed 총재의 발언, 실업률처럼 미 국채 10년물이 향후 경기 흐름을 보여준다는 설명이다. 미 국채 10년물이 주택담보대출(모기지) 금리와 회사채 가격을 결정하는 요인이라서다. 10년물 금리가 인상되면 기업 투자가 둔화해 불황이 잇따를 수도 있다.

이날 10년물 금리는 지난 11주 연속 오르며 4%대를 돌파했다. 2008년 이후 최고치를 찍었다. 아직 하락과 상승이 반복되지 않았다. 폴슨 전략가는 “Fed는 조만간 FF 금리를 4%, 4.5%, 심지어 5%까지 올리려고 시도할 수 있다”며 “중요한 사실은 주식시장은 Fed가 금리 인상을 중단할 때 바닥을 치지 않고, 채권시장이 깜빡일 때 바닥을 친다는 것”이라고 강조했다.

오현우 기자 ohw@hankyung.com