글로벌 투자금, 미국서 신흥국으로 대이동

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

美 올해 340억달러 빠져나가

중국에는 160억달러 순유입

'은행 위기' 불거진 3월엔

선진국 떠나 신흥국행 가속

아시아 경제 상대적 선전 기대

미·중 갈등과 반도체는 변수

중국에는 160억달러 순유입

'은행 위기' 불거진 3월엔

선진국 떠나 신흥국행 가속

아시아 경제 상대적 선전 기대

미·중 갈등과 반도체는 변수

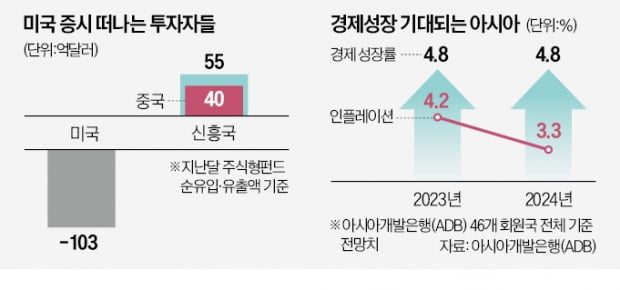

美 주식형펀드에서 올 340억弗 유출

8일(현지시간) 금융정보제공업체 EFPR글로벌에 따르면 올해 들어 이날까지 미국 주식형 펀드에서 340억달러(약 44조8460억원)가 순유출됐다. 미국 증시에서 빠져나온 자금은 중국을 비롯한 신흥국으로 흘러 들어간 것으로 추정된다. 올 들어 중국 주식형 펀드로는 160억달러가 순유입됐다.

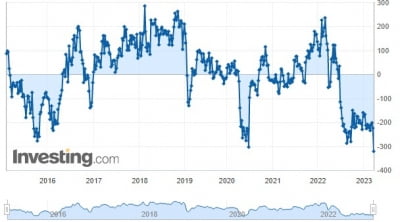

미국 증시의 약세론 확산이 이유다. 미국 증시는 2008년 글로벌 금융위기 이후 2021년까지 다른 선진국과 신흥국보다 수익률이 높았다. 그러나 지난해 미국 중앙은행(Fed)이 기준금리를 급격히 인상하고 기술주 주가가 폭락하면서 연간 하락 마감했다. 최근에는 은행 위기에 따른 경기 침체 우려까지 더해졌다. 은행들이 대출 기준을 강화하면 기업과 가계의 유동성이 감소해 투자와 소비가 위축되고, 경기 둔화로 이어질 수 있다.

올해 1분기 기준 미국 S&P500지수는 7%가량 상승했지만 지난해 낙폭을 일부 만회한 수준이라는 평가다. 블랙록 투자연구소는 향후 10여 년 동안 미국 주식이 중국 등 신흥국과 유럽 주식보다 낮은 수익률을 낼 수 있다고 전망했다.

성장 기대 있는 신흥국 각광

투자자들이 아시아 신흥국에 주목하는 이유는 평균을 웃도는 예상 경제성장률 때문이다. 아시아개발은행(ADB)은 회원국인 46개 아시아 국가의 경제성장률이 올해와 내년 모두 4.8%를 기록할 것이라는 예측을 내놨다. 지난해(4.2%)보다 더 높다. ADB는 아시아 국가의 물가상승률이 전년 4.4%에서 올해 4.2%, 내년 3.3%로 완화될 것으로 내다봤다. 중국의 리오프닝 등으로 아시아 경기가 살아날 것이라는 기대가 반영됐다. 올초 세계은행(WB)은 세계 전체의 올해 경제성장률 전망치를 1.7%로 제시했다.미국 중앙은행(Fed)에 앞서 아시아 중앙은행들이 기준금리를 동결하는 등 통화 완화 기조로 돌아선 점도 투자자들의 눈길을 끄는 요인이다. 경기 위축을 피하거나 완화할 수 있을 것이란 전망이 나온다. 2월 한국에 이어 최근 호주와 인도, 인도네시아 등이 금리를 동결했다.

미국과 유럽발 은행 위기가 아시아에 미치는 영향이 제한적이라는 평가도 나온다. 최근 달러 가치 하락으로 아시아 통화 가치가 상승하는 반사이익도 발생했다. 3월 한 달간 엔화 가치는 3.2%, 원화는 0.5% 올랐다. 씨티그룹은 “SVB 파산 이후 미국 은행업 지수가 폭락했지만 일본을 제외한 아시아 지역의 금융주 지수는 전반적으로 양호한 편”이라고 분석했다.

그러나 위험 요소도 있다. 차오 전략가는 “미·중 갈등 격화로 중국뿐 아니라 홍콩, 대만의 투자 위험이 커질 수 있다”고 말했다. 반도체를 비롯한 글로벌 수요 부진 등으로 아시아 주요 기업들의 실적 우려가 커졌다는 전망도 나온다.

노유정 기자 yjroh@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)