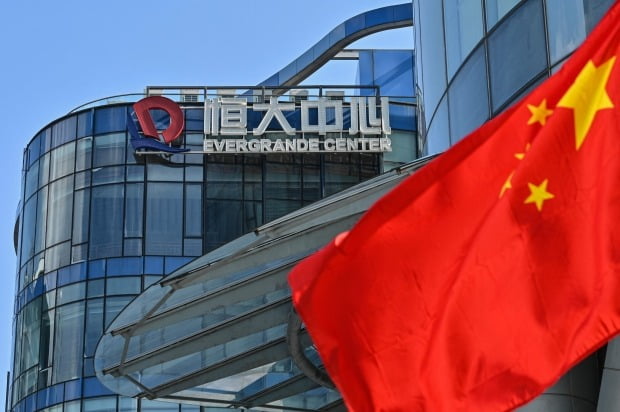

'중국 경제 붕괴' 공포 더 커졌다…헝다, 결국 파산보호 신청

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

뉴욕 파산법원에 '챕터 15'에 따른 파산보호 요청

"中 경제 회생 가능성 없어"

"中 경제 회생 가능성 없어"

헝다는 중국 부동산 위기의 시발점으로 꼽힌다. 2021년 디폴트(채무불이행) 공식화 이후 자자오예(카이사), 판타지아, 시마오그룹 등 부동산 업체들이 연쇄 디폴트에 빠지면서 침체가 본격화했다. 최근 들어 컨트리가든(비구이위안), 위안양(시노오션) 등 중국 부동산 개발업체들이 또 한 차례 디폴트 위기에 놓이자 그 파장에 전 세계 투자자들의 관심이 쏠려 있는 상태다.

“역외 부채 대부분 美 관할”

18일 블룸버그통신 등에 따르면 헝다는 전날(현지시간) 맨해튼 연방 파산법원에 파산보호법 15조(챕터 15)에 따른 파산보호를 요청했다. 자회사인 톈허 홀딩스도 함께 신청 대상에 올렸다. 파산보호 승인을 위한 심리는 오는 9월 20일로 제시했다.홍콩과 케이맨제도, 영국령인 버진아일랜드에서 부채 구조조정 작업이 이뤄지는 동안 채권자들로부터 미국 내 자산을 보호하려는 움직임이다. 챕터 15는 다국적 기업의 지급 불능 상태를 다루는 조항이다. 신청이 받아들여지면 헝다의 역외 자산에 대한 모든 소송이 중지되고, 채권자들의 압류가 불가능해진다. 월스트리트저널(WSJ)은 “헝다의 역외 부채 중 상당 규모가 미국법 관할 하에 놓여 있다”고 전했다.

헝다는 2021년 12월 227억달러(약 30조원) 규모의 달러화 표시 채권을 갚지 못해 디폴트에 빠졌다. CNN에 따르면 지난해 말 기준 이 회사의 총부채 규모는 2조437억위안(약 374조원)에 달한다. 중국 국내총생산(GDP)의 2%와 맞먹는 수준이다. 2021~2022년 누적 손실액은 5819억위안(약 107조원)에 이르렀고, 주식 거래는 지난해 3월 정지됐다.

“中 경제 되살아날 기미 없어”

최근 들어 비구이위안 등이 또다시 디폴트 위기에 놓이면서 중국 부동산 시장에는 한층 더 짙게 먹구름이 끼었다. ‘헝다 사태’ 이후 중국에서 판매되는 주택의 40%를 책임지고 있는 기업들이 줄줄이 디폴트를 맞았다.

부동산뿐 아니라 신탁 업계에도 빨간불이 들어왔다. 중국의 대표 부동산 신탁회사인 중릉국제신탁이 만기가 찬 상품의 현금 지급을 미루면서다. 파이낸셜타임스(FT)는 “(중룽국제신탁의 대주주인) 중즈그룹을 둘러싼 혼란은 3조달러 규모의 중국 ‘그림자 금융’ 시장에 대한 우려를 증폭시키고 있다”고 분석했다. 1조1000억위안어치의 중국 내 신탁 상품이 부동산에 집중적으로 노출돼 있어 부동산 위기가 전이될 가능성도 크다는 지적이다. 중룽의 경우 총자산(6290억위안)의 10% 이상인 670억위안이 부동산 부문에 담겨 있다.

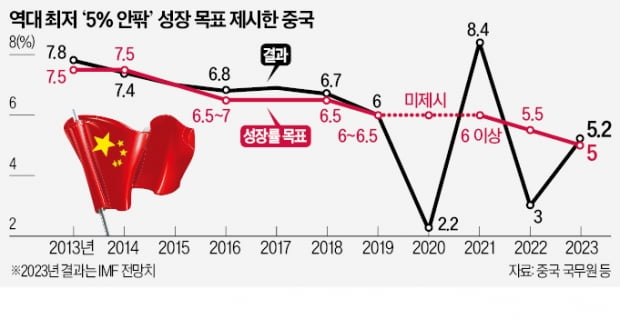

시장에선 중국 경제에 대한 비관론이 확산하고 있다.

데이비드 로슈 인디펜던트 스트래터지 사장은 이날 CNBC 방송의 ‘스쿼크 박스 유럽’에 출연해 “중국의 경제 모델은 해변에 떠밀려 가 있는 상태이며, 되살아날 기미가 없다”며 “이 나라는 역사적으로 공산품 수출을 통해 성장해 왔으며, 이는 곧 인구 감소와 지정학적 문제, 그리고 더 많은 폭동을 초래할 것”이라고 지적했다. 그는 “중국은 부실 채권과 자산을 수술하듯 제거할 수 있는 능력이 없다”며 “전통적인 성장 방식에 의존할 수밖에 없다는 점이 가장 큰 문제”라고 강조했다.

로슈 사장은 1997년 아시아 외환위기와 2008년 글로벌 금융위기의 전개 방향을 정확하게 예측한 베테랑 투자자로 알려져 있다.

장서우 기자 suwu@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)