'옥석 가리기' 힘든 중소형주…ETF로 안정적 수익 챙겨라

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

장경영의 Money 읽기

(70) ETF와 겨루기

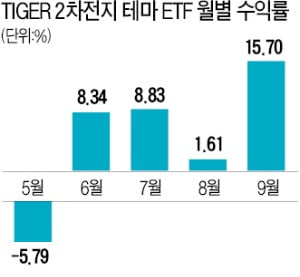

TIGER 2차전지 테마 ETF

올해 수익률 63.6%에 달해

중소형주 예상 못한 변수 많아

소수 종목 집중막는 ETF 활용

(70) ETF와 겨루기

TIGER 2차전지 테마 ETF

올해 수익률 63.6%에 달해

중소형주 예상 못한 변수 많아

소수 종목 집중막는 ETF 활용

이 사실이 주변에 알려지면서 전문가 소리를 듣게 됐다. 그런데 실상은 이와 조금 다르다. 성공 사례만 공개된 탓이다. A씨의 주식계좌 전체로는 플러스(+) 수익률이긴 하지만 미미한 수준이다.

2차전지 투자로 번 돈을 다른 종목 투자 손실이 상쇄시켜 버렸다. ‘차라리 처음부터 2차전지에만 집중했으면 좋았을 텐데’라는 후회가 생긴다. 하지만 결과를 알고 투자하는 사람은 없으니 부질없는 푸념일 뿐이다.

아무리 따져봐도 유망해 보여서 투자했는데 돌발변수가 생겨 손실을 피할 수 없었던 종목이 생겨났다. 수익률이 좋던 시기엔 긴장을 늦추는 바람에 성급하게 투자한 종목에서 꽤 큰 손실을 보기도 했다.

2차전지 종목 중에서도 결과적으로 고점에 잡은 종목이 있다. 이런 결과가 종합되다 보니 남들은 전문가라고 부르는데 수익률은 내세울 만하지 못한 ‘빛 좋은 개살구’ 같은 형편이다.

사정이 이렇다 보니 A씨에겐 2차전지 상장지수펀드(ETF)가 매우 신경 쓰이는 대상이다. 무엇보다 수익률이 뛰어나서다.

‘KODEX 2차전지산업’은 2차전지 대형주 비중이 높은 편인데 올 들어 지난달까지 수익률이 52.88%(월평균 수익률 5.16%)다. 2차전지 중소형주 비중이 높은 ‘TIGER 2차전지 테마’는 올해 수익률이 63.59%(월평균 수익률 5.93%)에 달한다.

나름대로 많은 시간을 들여 조사하고 연구해서 투자한 자신의 수익률이 초라해 보인다. 사실 ‘개별 종목이 아니라 ETF 위주로 투자해볼까’라는 생각을 잠깐 한 적이 있긴 하다.

‘20세기 후반 가장 의미 있는 금융혁신’이란 호평이 따라붙을 만큼 ETF가 장점이 많은 투자 수단이란 사실을 잘 알고 있었다. 하지만 ETF가 여러 종목에 나눠서 투자하므로 그 종목의 성과가 더해져 똘똘한 종목에 집중적으로 투자하는 것보다는 수익률이 낮을 수밖에 없다는 것이 단점으로 보였다.

그래서 이내 생각을 바꿨다. ‘나는 ETF 펀드매니저보다 똘똘한 종목을 더 잘 추려낼 수 있다’는 근자감(근거 없는 자신감)도 작동했다.

A씨가 간과한 것은 ETF가 여러 종목에 투자함으로써 수익률이 낮아질 수 있지만 그 대신 위험이 분산돼 안정적인 수익률을 추구할 수 있다는 점이다. 개인투자자가 욕심과 조급함으로 무리하게 소수 종목에 집중하는 일이 방지되는 것이다.

이는 특히 중소형주 투자에서 중요하다. 한 펀드매니저는 “대형주에 비해 중소형주는 워낙 변수가 많아 사전에 아무리 꼼꼼하게 챙겨도 예상치 못한 변수가 불거지는 경우가 허다하다”며 “그래서 펀드매니저는 상당히 많은 종목에 분산 투자하고 그래야 몇몇 종목에서 사고가 생겨도 커버할 수 있다”고 말했다.

비용이 싸고 자산 배분이 쉬운 ETF의 장점에 주목하는 투자자가 늘면서 ETF가 전성시대를 맞고 있다. ESG(환경·사회·지배구조)나 수소 같은 테마에 투자하는 ETF에 돈이 몰리고 있다.

A씨처럼 ETF에 분산 투자를 맡겨야 할지를 아직 고민하는 투자자라면 ‘나는 ETF 펀드매니저보다 뛰어날 수 있을까’라는 질문을 자신에게 던져볼 필요가 있다. 이 질문에 자신 있게 “그렇다”고 답할 수 없다면 더 뛰어날 것 같은 상대에게 맡겨야 하지 않을까.

한경 생애설계센터장

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)