꼬마빌딩 '수십억 세금 폭탄'…"2심 승소땐 줄소송"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

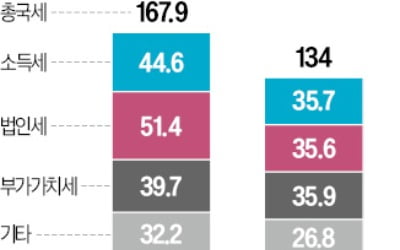

국세청, 시세로 부과한 상속증여세 결정 소송에서 잇단 패소

“공시가로 세금 냈는데 임의로 대상 선정해 시가 세금 부과는 부당”

국세청이 자의적으로 대상을 선정한 ‘꼬마빌딩’에 시가로 부과한 상속·증여세 결정에 반발한 건물주들이 줄줄이 소송에 나서는 가운데, 가장 먼저 1심 판결이 난 사건이 최근 2심으로 넘어갔다. 패소한 국세청의 항소로 두 번째 법리 다툼에 돌입한 것이다. ‘2라운드’에서도 건물주가 이긴다면 그동안 국세청의 상속증여세 부과 처분이 부당하다는 쪽으로 무게가 쏠릴 전망이다. 상황을 지켜보면서 소송에 나설지를 검토 중인 건물주들이 대거 법적 분쟁에 뛰어들 수 있다는 평가다.1일 법조계에 따르면 서울동작세무서는 최근 건물주들의 손을 들어준 상속세 부과 처분 취소소송 1심 판결에 불복해 항소했다. 서울고등법원 행정8-3부가 재판(사건번호: 2023누39412)을 맡는다. 앞서 지난 3월 서울행정법원 행정4부(재판장 김정중 부장판사)는 서울동작세무서가 원고들에게 상속세 약 26억원을 추가로 부과한 처분을 취소하라고 판결했다.

이 소송은 2021년 1월 서울동작세무서가 원고들이 아버지 사망 후 상속받은 서울 영등포구 꼬마빌딩 두 채에 대한 상속세(35억8000만원)를 시가(약 84억9000만원) 기준으로 매기면서 비롯됐다. 원고들은 2019년 11월 이 건물들을 공시가격(33억7000만원)으로 평가해 9억8000만원의 상속세를 냈는데 과세당국의 부동산 가치 평가 방식 변경으로 갑자기 세금 26억원을 더 내게 된 것이다. 예상치 못한 ‘세금폭탄’을 맞은 원고들은 이 같은 처분에 반발해 2021년 3월 조세심판원에 부당한 과세임을 판단해달라는 심판 청구를 했지만 기각됐다. 이에 직접 행정소송을 제기해 본격적인 법적 분쟁에 뛰어들었다.

상속세가 증여세로만 바뀌었을 뿐 이 소송도 국세청의 과세 기준 변경이 발단이 돼 시작됐다. 원고들은 2019년 7월 아버지와 삼촌이 가지고 있던 서울 서초구의 꼬마빌딩을 증여받았다. 그 후 당시 공시가격(92억7000만원)을 바탕으로 증여세 약 26억5000만원을 신고해 납부했다. 그런데 2020년 4월 서울잠실세무서가 이 건물을 시가(155억2000만원)로 평가하면서 내야 할 세금이 53억5000만원으로 불어났다.

도화선 된 감정평가…건물주 ‘분통’

꼬마빌딩 상속·증여세 불복소송은 국세청이 2020년 비주거용 부동산 과세 방침을 바꾸면서 본격화했다. 국세청은 그해 ‘상속세 및 증여세법 시행령’을 시행하면서 ‘시가’라는 새로운 잣대를 들고나왔다. 시가 기준으로 세금을 내는 주택 보유자와의 조세 형평성을 맞추겠다는 취지였다. 비주거용 부동산은 거래가 자주 일어나지 않아 대체로 공시가격 기준으로 과세가 이뤄진다. 이렇다 보니 시세와의 격차가 크게 벌어지기도 한다. 꼬마빌딩 증여가 한때 자산가들로부터 절세 수단으로 주목받은 이유이기도 하다.법 개정 전만 해도 상속세는 상속일 전후 6개월, 증여세는 증여일 전후 3개월간 비슷한 자산의 매매나 수용, 공매, 감정 등 특별한 사정이 없다면 비주거용 자산의 가치를 공시가격 기준으로 산정할 수 있었다. 이제는 이 기간이 지났더라도 3개월(법정 결정기한)간 과세 대상 부동산이나 이와 비슷한 자산의 매매·감정·수용 등이 있다면 심의위원회를 통해 시가로 평가할 수 있다. 국세청이 감정기관에 의뢰한 평가 결과도 심의위가 다룰 수 있다.

이 같은 기준 변경에 건물주들은 분통을 터뜨렸다. 국세청만 아는 기준으로 감정평가 대상과 가격을 정하면 어느 날 갑자기 대규모 세금을 내야 할 수도 있어서다. 국세청은 현재 ‘시가와 차이가 크고 고가에 해당할 경우’ 정도로만 기준을 공개하고 있다. 선정 기준을 공개하면 납세자들이 조세 회피 목적으로 악용할 수 있다는 이유에서다.

여기에 인력과 예산 등의 한계로 일부 건물을 상대로만 감정평가를 하다 보니 “형평성에 어긋난다”는 지적이 쏟아졌다. 건물주들 사이에서 국세청의 과세 방침을 두고 ‘복불복 세금’이란 불평이 나오는 이유다. 국세청은 이에 대해 “모든 납세자가 아니라 혐의가 있는 일부 조사 대상자를 선정해 시행하는 세무조사 제도가 위법하다고 할 수 없는 것과 마찬가지로 봐야 한다”고 주장하고 있다.

‘감정가격=시가’ 입증이 최대 쟁점

소송전 2라운드에선 국세청이 어떤 논리로 감정평가를 통한 꼬마빌딩 산정이 객관적 시가임을 증명할지가 관전 포인트가 될 전망이다. 이 사건들의 1심을 맡았던 서울행정법원은 “감정가액은 일반적이고도 정상적인 거래에 의해 형성되는 객관적 교환가치를 적정하게 반영해야 한다”며 “국세청이 과세 목적으로 일방적으로 의뢰해 나온 가격은 시가로 보기 어렵다”고 판단했다.재판부는 특히 국세청의 감정가격 산정 기준일에 문제가 있다고 봤다. 이번 상속세 사건의 경우 원고들의 상속개시일은 2019년 5월 4일인데 감정가격 산정 기준일은 이보다 6개월 후인 11월 5일이었다. 상속받은 토지의 공시가격은 2019년 1월 1일 ㎡당 798만원, 2020년 1월 1일 874만원, 2021년 1월 1일 1070만원으로 올랐다. 증여세 사건에서도 증여가 이뤄진 날은 2019년 7월 24일인데 국세청 측은 감정가격 산정 기준일을 3개월 뒤인 10월 25일로 정했다. 상증세법 시행령 49조 1항 단서엔 ‘평가기간이 지난 뒤 법정 결정 기한에 감정이 이뤄졌을 때는 가격변동의 특별한 사정이 없어야 시가로 볼 수 있다’고 규정한다.

재판부는 “이 사건들처럼 과세를 위해 새로 감정해 감정가격을 창출하는 경우에는 가격산정 기준일을 상속개시일 또는 증여일로 해야 한다”며 “그럼에도 과세당국이 이보다 더 늦은 시점을 가격산정 기준일로 정하면서 그 기간 지가가 상승한 것이 반영돼 감정가격이 올라갔다”고 지적했다. 그러면서 “상속개시일‧증여일과 감정가격 산정기준일 사이의 가격변동에 특별한 사정이 없었다고 인정할 만한 자료를 찾기 어려웠고, 과세당국 역시 이를 증명하지 못했다”고 했다.

불공평한 과세라는 1심 판단을 어떤 식으로 반박할지도 국세청 측 과제로 꼽힌다. 1심 재판부는 “(국세청의 과세 방침은) 시가가 무엇인지 불분명한 상황에서 ‘시가와의 차이가 큰 부동산’을 선별해 감정평가로 시가를 산정하겠다는 것”이라며 “이는 납세자를 자의적인 기준에 따라 다르게 취급해 재산권을 부당하게 침해하는 행위”라고 판단했다.

국세청이 항소심에서도 판결을 뒤집지 못한다면 꼬마빌딩 상속·증여세 불복소송에 더욱 불이 붙을 것으로 예상된다. 국세청이 새 과세 방침을 적용한 2020년부터 건물주들이 “시가로 비주거용 건물에 상속증여세를 매긴 처분이 부당하다”며 조세심판원에 심판을 청구하는 일이 줄 잇고 있다. 조세심판원은 지금까지 총 57건의 심판을 마무리했다. 이 중 56건이 기각으로 종결돼 심판을 청구한 건물주 중 상당수가 법원으로 몰려들고 있다.

한 로펌 조세담당 변호사는 “수십억원의 세금이 달린 문제인 만큼 승소 가능성이 높다고 판단되면 건물주들이 더욱 적극적으로 소송을 제기할 것”이라며 “국세청이 2심에서 승소한다면 상징성 있는 확정 판례가 나오기 전까지 여러 하급심에서 치열한 공방이 벌어질 가능성이 높다”고 말했다.

김진성 기자 jskim1028@hankyung.com

![여동생 인감으로 '500억 빌딩' 몰래 상속등기한 오빠 [김상훈의 상속비밀노트]](https://img.hankyung.com/photo/202306/99.22464177.3.jpg)