회사채 수요예측

-

DL이앤씨 회사채에 7250억원 몰려…분할 후 첫 발행에 흥행 [마켓인사이트]

DL이앤씨가 분할 설립 후 처음 발행하는 회사채에 7250억원의 매수 주문이 들어왔다. 8일 투자은행(IB) 업계에 따르면 DL이앤씨가 2000억원 규모 회사채를 발행하기 위해 이날 기관 투자가를 상대로 진행한 수요예측(사전 청약)에 7250억원의 ...

2021.06.09 09:39

![DL이앤씨 회사채에 7250억원 몰려…분할 후 첫 발행에 흥행 [마켓인사이트]](https://img.hankyung.com/photo/202106/01.26578913.3.jpg)

-

KT, 1500억 회사채 발행에 9500억원 매수 주문 몰려

KT가 발행하는 회사채에 1조원 가까운 매수 주문이 몰렸다.4일 투자은행(IB)업계에 따르면 KT가 1500억원 규모 회사채를 발행하기 위해 전날 기관투자가를 상대로 진행한 수요예측(사전 청약)에 9500억원의 매수 주문이 들어왔다. 800억원 규모 3년물에 5000억원, 400억원 규모 5년물에 2700억원, 300억어치 발행을 계획한 10년물에 1800...

2021.06.04 17:21

-

DB손해보험 후순위채에 6880억원 매수 주문 [마켓인사이트]

DB손해보험이 발행하는 후순위채에 6880억원의 매수 주문이 들어왔다. 2일 투자은행(IB) 업계에 따르면 DB손해보험이 3000억원 규모 회사채를 발행하기 위해 이날 기관 투자가를 상대로 수요예측(사전 청약)을 진행한 결과 6880억원의 매수 주문이 들어왔다...

2021.06.03 09:36

![DB손해보험 후순위채에 6880억원 매수 주문 [마켓인사이트]](https://img.hankyung.com/photo/202106/01.26523506.3.jpg)

-

LS 회사채에 4180억원 매수 주문…모집액의 3배 이상 받아 [마켓인사이트]

LS가 발행하는 회사채에 4180억원의 매수 주문이 몰렸다. 2일 투자은행(IB) 업계에 따르면 LS가 1200억원 규모로 발행하기 위해 이날 기관 투자가를 상대로 수요예측(사전 청약)을 진행한 결과 4180억원의 매수 주문을 받았다. 800억원 규모 3년물에...

2021.06.03 09:16

![LS 회사채에 4180억원 매수 주문…모집액의 3배 이상 받아 [마켓인사이트]](https://img.hankyung.com/photo/202106/01.26523344.3.jpg)

-

A급 회사채, 인기는 '특급'이네

신용등급 A급 회사채가 인기다. 시장에서 ‘우량채권’의 기준선으로 여겨지는 AA등급보다는 아래 등급이지만 금리 매력이 높은 데다 강한 실적 개선세로 등급 상향 기대도 커지고 있기 때문이다. 시중금리 상승이 예상되는 점도 A급 회사채로 돈이 몰리는 ...

2021.06.01 18:35

-

동원산업 회사채 수요예측 흥행…모집액의 4배 가까이 매수 주문 [마켓인사이트]

동원산업이 발행하는 회사채가 모집액의 4배 가까운 매수 주문을 받았다. 20일 투자은행(IB) 업계에 따르면 동원산업이 1500억원 규모 회사채를 발행하기 위해 이날 기관 투자가를 상대로 진행한 수요예측(사전 청약)에 5700억의 매수 주문이 들어왔다. 1000억원 규...

2021.05.21 09:06

![동원산업 회사채 수요예측 흥행…모집액의 4배 가까이 매수 주문 [마켓인사이트]](https://img.hankyung.com/photo/202105/01.26407392.3.jpg)

-

현대케미칼, 첫 공모채 발행 수요예측에 모집액의 7배 넘게 몰려 [마켓인사이트]

설립 후 처음 공모채를 발행하는 현대케미칼이 수요예측에서 모집액의 7배 넘는 매수 주문을 받으며 흥행에 성공했다. 현대케미칼은 2014년 현대오일뱅크와 롯데케미칼 합작사로 설립됐다. 17일 투자은행(IB) 업계에 따르면 현대케미칼이 1000억원 규모 회사채를 발행하기 ...

2021.05.18 09:09

![현대케미칼, 첫 공모채 발행 수요예측에 모집액의 7배 넘게 몰려 [마켓인사이트]](https://img.hankyung.com/photo/202105/01.26378818.3.jpg)

-

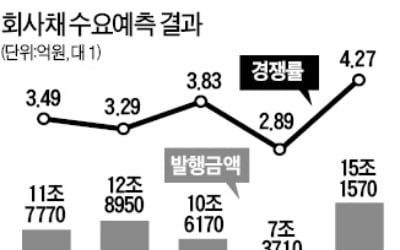

살아난 투심…회사채 청약 경쟁률 '사상 최고'

한동안 얼어붙었던 회사채 시장에 다시 뭉칫돈이 몰리고 있다. 기관투자가들의 매수세에 불이 붙으면서 1월 회사채 수요예측(사전 청약) 경쟁률은 사상 최고치를 기록했다. 정부의 적극적인 경기부양책과 신종 코로나바이러스 감염증(코로나19) 백신 개발 등으로 경기 회복에 대한...

2021.01.26 17:09

-

달궈진 주식·채권시장 '뭉칫돈' 몰린다

연초부터 주식·채권 발행시장이 달아오르고 있다. 공모주 투자열기가 더욱 뜨거워진 가운데 지난해 냉각됐던 회사채 시장에도 연일 수조원의 뭉칫돈이 밀려들고 있다. 정부의 경기부양책과 신종 코로나바이러스 감염증(코로나19) 백신 개발 등으로 경기 회복 기대가 커...

2021.01.15 17:03

-

올해 '1호 회사채' SK텔·GS에 3조 뭉칫돈

올해 국내 ‘1호 회사채’인 SK텔레콤과 GS의 채권에 총 3조원 가까운 뭉칫돈이 몰렸다. 7일 투자은행(IB)업계에 따르면 SK텔레콤이 2000억원 규모 회사채 발행을 위해 이날 기관투자가들을 상대로 진행한 수요예측(사전청약)에 총 1조1700억원의 매수 주문이 들어왔다. 같은 날 이뤄진 GS의 수요예측에도 모집금액(1200억원)의 ...

2021.01.08 02:23

-

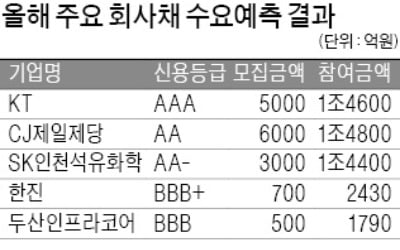

年 5% 이자 줘도 외면받는 비우량 회사채

회사채 시장의 양극화 현상이 극심해지고 있다. 신용등급 A- 이하인 일부 비우량 회사채는 연 5%가 넘는 높은 금리를 제시해도 투자자에게 외면받고 있다. 11일 투자은행(IB)업계에 따르면 두산(신용등급 BBB)이 2년 만기 회사채 500억원어치를 발행하기 위해 전날 기관투자가를 상대로 진행한 수요예측(사전청약)에 50억원의 매수 주문이 들어오는 데 그쳤다...

2020.09.11 17:07

-

KCC마저…회사채 청약 미달

1500억원 규모 회사채 발행에 나선 KCC가 투자수요 확보에 실패했다. 한 달 만에 또 신용등급 ‘AA’(AA+~AA-) 기업이 회사채 시장에서 모집 금액을 채우지 못했다. 실적 부진 우려가 있는 업종은 우량 기업조차 안심하고 자금을 조달하기 힘...

2020.05.25 19:25

-

채안펀드, 롯데푸드 회사채 300억 사들인다

정부가 조성한 채권시장안정펀드가 회사채 매입을 시작했다. 채안펀드가 기업어음(CP)에 이어 회사채도 사들이면서 기업자금 조달 시장에 어느 정도 숨통이 트이는 분위기다. 하지만 회사채 매수세가 본격적으로 살아나기까지는 상당 시간이 걸릴 전망이다. 6일 투자은행(IB)업계...

2020.04.06 17:18

-

SK하이닉스 이어…LG화학에도 2조원 몰렸다

LG화학이 발행하는 회사채에 2조원이 넘는 뭉칫돈이 몰렸다. 이 같은 매수세에 힘입어 이 회사는 3년 연속 1조원 규모 채권 발행을 눈앞에 뒀다. 11일 투자은행(IB)업계에 따르면 LG화학이 5000억원 규모 회사채 발행을 위해 이날 기관투자가들을 상대로 진행한 수요예측(사전 청약)에 총 2조3700억원의 매수 주문이 몰렸다. LG화학은 넉넉한 투자 수요...

2020.02.11 17:43

-

포스코 회사채에 2.6兆 '뭉칫돈'…투자 수요 역대 2위

▶ 마켓인사이트 10월 8일 오전 5시 포스코가 5000억원 규모로 발행할 예정인 회사채에 2조6000억원이 넘는 뭉칫돈이 몰렸다. 올해 결산 시기가 다가오면서 기관투자가들이 우량 회사채를 담기 위해 치열한 경쟁을 벌인 결과라는 분석이 나온다. 8일 투자은행(IB)업계...

2019.10.08 17:42

-

대우건설, 6년 만에 공모 회사채 발행

건설업황 악화 우려에도 건설사들의 채권 발행이 이어지는 가운데 대우건설이 6년 만에 공모 회사채 발행에 나서 눈길을 끌고 있다. 19일 투자은행(IB)업계에 따르면 대우건설은 운영자금 조달을 위해 다음달 최대 1000억원 규모 회사채를 공모로 발행하기로 하고 NH투자증...

2019.05.19 17:18

-

'시장금리 하락'에 베팅한 기관, 회사채 청약 경쟁률 사상 최고

▶ 마켓인사이트 4월 7일 오후 4시5분 회사채 청약 경쟁률이 지난 1분기 사상 처음으로 4 대 1을 돌파한 것으로 나타났다. 앞으로 시장금리가 추가 하락하고 채권 가격은 더 오를 것으로 전망하는 기관투자가들이 경쟁적으로 물량 확보에 나서고 있어서다. 7일 한국경제신문...

2019.04.07 18:26

-

달아오른 회사채 시장…BBB급도 '완판'

발행시장에 나온 BBB급 회사채가 잇따라 완전판매(완판)되고 있다. 기관투자가의 연초 회사채 자금집행 수요가 몰리면서 시장이 달아오른 영향이다. 23일 투자은행(IB)업계에 따르면 한진이 700억원어치 회사채를 발행하기 위해 전날 기관을 대상으로 한 수요예측에 총 24...

2019.01.23 17:31

AD