멀미 나는 주식시장, OO업종에 주목하라 [NH WM마스터즈의 금융톡톡!]

박지훈 WM마스터즈 전문위원

"실적 개선 계획이 뚜렷하고, 저평가된 종목에 집중해야"

하지만 3월이 중순에 접어든 지금, 걱정보다 기대가 높아지고 있습니다. 미국과 스위스 정부가 유동성을 공급하는 등 금융 당국은 은행 리스크에 빠르게 대응하며 은행의 개별 위험이 시스템 리스크로 확장될 가능성을 막고 있기 때문입니다.

"국내 증시, 업종별 순환매 장세…'소외 증후군(FOMO)' 주의해야

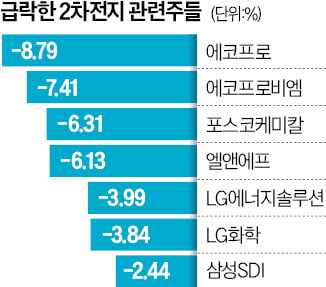

최근 국내 주식시장에는 빠른 순환매가 이어지고 있습니다. 예상치 못한 시장의 움직임에 개인 투자자는 물론 기관 투자자들도 멀미를 느낄 정도로 투자 난이도는 매우 높아졌습니다.로봇, 네옴시티, 인터넷 플랫폼, 2차전지 양극재, 전기차의 전장, 인공지능(AI), 엔터테인먼트, 행동주의 성격의 개별 기업 등입니다. 이외에도 모멘텀(상승 동력)이 붙은 다양한 종목들이 시동을 걸며 올해 첫 출발은 상당히 화려했습니다. 자금 흐름의 속도가 따라가기 버거울 정도였습니다.

시장이 이렇게 빠르게 흘러갈 때, 투자자들은 조급해지기 마련입니다. 이런 조급함이 '소외 공포감(FOMO)'으로 이어지면 잘못된 선택을 하게 됩니다. 따라서 지금은 그 어느 때보다 기본에 충실한 투자 마인드를 새겨야 합니다.

단기적으로 현 지수대(코스피지수 2400~2500)는 미국을 포함한 선진국의 버팀목이 필요한 다소 부담스러운 수준이라고 생각합니다. 그렇지만 섹터별, 테마별로 화려한 비상을 겪어본 지금, 투자의 끈을 놓아 버리기엔 포모 증후군이 다시 찾아올까 걱정되는 상황입니다.

전문가들은 상반기 국내 기업의 실적이 최악의 국면을 지날 것으로 예상합니다. 다만 부진한 수출지표와 물가상승, 고금리에 따른 내수 경기 침체 등 여전히 좋아 보이는 것은 없는 상황입니다.

이런 시기일수록 테마 등에 휩쓸리는 투자 보다는 기본에 충실한 투자에 집중할 것을 제안합니다. 투자에 대한 연구도 끊임없이 해야 합니다. 공부 없이 뛰어드는 것은 실패로 귀결될 가능성이 높습니다.

"실적 향상 가능성, 밸류에이션 매력 갖춘 기업·업종에 주목해야"

기본적으로 투자는 미래가치가 현재 가치보다 클 것으로 판단하기에 이뤄집니다. 따라서 이른 시일 내에 미래가치가 확대될 것으로 판단되는 업종과 기업에 투자하는 게 효율적입니다. 필자는 △올해부터 실적이 향상될 것으로 예상되는 기업·업종 △최소 2년 이상 꾸준히 성장할만한 계획이 있고, 실현 가능성이 높은 기업·업종 △현재 주가 수준이 부담이 없는 기업·업종 등 3가지 조건에 집중할 것을 제안합니다.후보군으로는 △유기발광다이오드(OLED) △전기차 전장 △반도체 패키징 △패션 △애플 밸류체인(가치사슬) △2차전지 소재 △주가순자산비율(PBR)이 낮은 기업 중 실적 예상치가 높아진 곳 △주주 환원율을 높인 기업 등이 있습니다. 특히 올해는 인플레이션으로 가격 상승이 예상되는 만큼 산업이 구조적으로 성장해 판매량까지 늘릴 수 있는 산업에 투자하는 것이 성공 가능성이 높다고 판단합니다.

지수를 예상하는 건 매우 어렵습니다. 차라리 그 시간에 미래가 기대되는 업종의 사업모델, 향후 성장 스토리, 관련되는 경제지표, 시장의 반응 등을 탐구하는 편이 더 낫습니다. 특정 종목을 선택하는 것이 부담된다면, 섹터 상장지수펀드(ETF), 상장지수증권(ETN) 등 대안도 있습니다.

세상에 공짜는 없습니다. 투자에 성공하려면 적어도 해당 기업, 업종에 대해 철저히 연구하고 공부해야 합니다. 이 과정이 좋은 결실로 이어진다면 금전적 이익을 넘어서는 성취감을 느끼게 될 것입니다.

<한경닷컴 The Moneyist> 박지훈 NH WM마스터즈 전문위원(NH투자증권 Digital 자산관리1센터)

'NH WM마스터즈'는 농협금융지주와 각 계열사에서 선발된 자산관리 관련 최정예 전문가 집단으로, 리서치에 기반한 투자전략과 자산포트폴리오를 제시하고 있습니다.

"외부 필진의 기고 내용은 본지의 편집 방향과 다를 수 있습니다."

독자 문의 : thepen@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!["백종원 혼자 못 살려"…'예산시장' 위한 챗GPT의 해결책 [최원철의 미래집]](https://img.hankyung.com/photo/202303/01.32702056.3.jpg)

![하루 만에 550조원 증발…실적·물가 압력에 기술주 투매 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240206081554930.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)

![[신간] 로마 제국이 '최고 국가'로 우뚝 서기까지…'팍스'](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36477517.3.jpg)