[마켓인사이트] 국내 1위 반도체 유통사 인수, 삼성전자가? 아니 삼지전자

입력

수정

지면A22

매출 251억 '다윗' 삼지전자▶마켓인사이트 1월20일 오전 11시14분

에스에이엠티 지분 50% 사

기존 사업과 시너지 노려

최대주주인 씨티은행을 비롯해 우리·신한·SC·하나·국민은행 등 SAMT 지분 87.5%를 보유하고 있는 채권단은 이 회사 지분 50%를 삼지전자에 매각하기로 하고 채권단 동의 절차를 이번주 중 마무리할 예정이다. 매각 가격은 500억~600억원인 것으로 알려졌다.

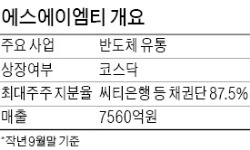

코스닥 상장사인 SAMT는 삼성전자 반도체를 유통하는 국내 최대 대리점이다. 삼성전자는 5개의 반도체 대리점을 통해 국내에 제품을 공급하고 있으며, SAMT는 이 중 선두업체다. 매출은 매년 1조원을 넘고 있다. 지난해 9월 말 현재 7560억원을 올렸다.

SAMT는 2009년 통화옵션 상품인 ‘키코(KIKO)’로 막대한 손실을 보고 2010년 채권단 주도로 기업개선작업(워크아웃)에 들어갔다. 2013년 10월 말 워크아웃을 졸업하고 주채권은행인 씨티은행 주도 아래 매각이 추진됐다.2013년 KTB프라이빗에쿼티(PE)와 스틱인베스트먼트 등 사모펀드(PEF) 등이 관심을 보였지만 채권단과 가격 협상에 실패했고, 지난해 인수를 추진한 인터파크 자회사 아이마켓코리아도 막판에 인수 의사를 접었다. 채권단은 대만 반도체 유통회사에 SAMT 매각을 타진하기도 했지만 이후 삼지전자가 강력한 후보로 등장해 채권단의 낙점을 받았다.

안대규 기자 powerzanic@hankyung.com