[마켓인사이트] 삼성 "물산 순환출자 해소 아이디어 구합니다"

입력

수정

지면A1

달라진 삼성…시장과 소통 강화▶마켓인사이트 11월15일 오전 4시51분

지분문제 외부 IB에 이례적 의뢰

삼성, 물산발 '신순환출자 고리' 끊겠다

IB "2조짜리 삼성 내부 빅딜 잡아라"

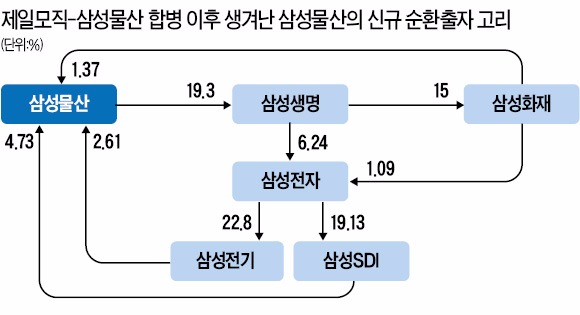

합병 후 5개 이상 순환출자 고리 생겨나

주가하락·지배력 약화 막을 묘안 찾아야

블록딜 방식 유력…'백기사' 유치도 거론

15일 IB업계에 따르면 삼성은 최근 국내외 증권사에 순환출자 구조 해소 방안 마련과 관련, 매각주관사를 선정하기 위한 비공식 입찰 제안을 보냈다. 공식 입찰제한요청서(RFP)는 아니지만 가장 바람직한 방안을 마련해 제시하는 업체를 주관사로 선정한다는 방침이다. 공정거래위원회는 삼성물산과 제일모직 합병 법인이 출범하는 과정에서 순환출자 구조가 다시 형성됐는지를 조사하고 있다.

공정거래위원회가 이를 해소해야 한다는 결론을 내리면 삼성은 내년 3월까지 순환출자 고리를 끊어야 한다. 투자은행(IB)업계 관계자는 “어차피 신규 순환출자 고리를 없애야 한다면 선제적으로 나서는 것이 낫다고 판단한 것 같다”며 “삼성이 그룹 내부 지분조정 문제를 외부 IB에 의뢰한 것은 전례가 드문 일”이라고 말했다. 그만큼 주가와 경영권 등 고려할 상황이 많기 때문이라는 분석이다.

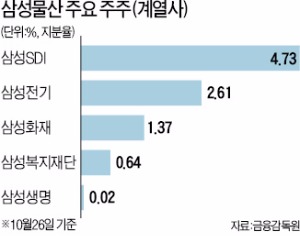

크게 봐서는 삼성물산→삼성생명에 이어 삼성전자와 삼성화재로 나눠지는 순환출자다. 이 같은 구조를 깨기 위해서는 삼성전기가 보유한 삼성물산 지분 2.61%, 삼성SDI가 보유한 삼성물산 지분 4.73%, 삼성화재가 보유한 삼성물산 지분 1.37%를 각각 처분하는 것이 상대적으로 손쉽다는 게 IB업계의 추정이다. 현 주가 기준 액수로 2조원이 넘는 규모다.IB업계는 또 구체적인 거래방식으로 시간외 대량매매(블록딜)를 유력하게 점치고 있다. 주관사를 통해 지분을 살 투자자만 찾으면 가장 빠르게 처분할 수 있기 때문이다. 그러나 할인율이 높을 경우 시가 대비 손해를 볼 수 있다는 것이 단점이다. 물량이 한번에 소화되지 못하면 삼성물산 주가가 하락할 수도 있다.

‘백기사’를 유치하는 것도 대안으로 꼽힌다. 다른 대기업이나 국부펀드 등에 계열사 지분을 매각하는 것이다. 하지만 현재 시장 상황과 경제계 자금흐름을 고려할 때 이만한 ‘실탄’을 갖고 있는 인수후보군을 찾는 게 쉽지는 않을 것이라는 시각이 많다.

우호 지분이라 하더라도 일정 규모의 이사회 의석(의결권)을 요구할 경우 삼성 측이 부담을 느낄 수도 있다. 지배력 유지를 위해 제3자 대신 대주주나 법인이 자사주 형태로 사들이는 방안도 거론된다. 대신 그룹 내부적으로 많은 비용이 드는 게 단점이다. 삼성물산 주주사들이 보유 주식을 기초로 교환사채(EB)를 발행하는 방법도 거론되지만 가능성은 작다는 분석이다. 교환사채는 채권을 매입한 투자자에게 앞으로 채권발행 회사가 보유하고 있는 주식 등으로 바꿀 수 있는 권리를 부여한 채권이다. 매입자가 권리를 행사하기 전에는 지분 변화가 없다. 따라서 공정위의 해소 시한을 맞춰야 하는 삼성으로선 교환 시점이 관건이다. 기간을 정해 반드시 교환하도록 하는 ‘의무 교환사채(mandatory EB)’를 발행해 내년 3월 전까지 반드시 교환하게 한다면 대안이 될 수 있다. 그러나 가능한 한 이른 시일 안에 순환출자 구조를 해소해야 하는 삼성 측 상황을 고려할 때 가능성은 낮다는 게 업계의 시각이다.

주요 IB들은 이 문제를 가장 효율적으로 해결할 방안을 짜는 데 주력하고 있다. 삼성물산의 주가가 더 떨어질 경우 다른 주주들이 피해를 볼 수 있기 때문에 주가 하락을 최소화하는 방안에 초점을 맞추고 있다. 삼성물산은 주주 가치 제고를 위해 4400억원대 자사주 매입 계획을 발표하기도 했다.

한편 삼성그룹 관계자는 "아직 공정위가 삼성물산의 신규 순환출자 발생여부와 내용에 대한 사실관계를 정확하게 파악하지 않은 상태에서 임의로 계열사간 지분 문제를 공식 검토하기가 어려운 여건"이라며 "국내외 IB에 자문을 요청한 사실이 없다"고 해명했다.

정소람 기자 ram@hankung.com