[뉴스의 맥] 달러화 지위 넘보는 위안화, 중장기 절상 추세 주목을

입력

수정

지면A37

중국 위안화의 SDR 편입 의미

위안화, 오는 30일 SDR 편입 결정…국제 결제 수요 늘듯

중국 '달러 함정' 탈출 계기…미국과 금융 경쟁구도 심화

한국 기업, 결제통화 다변화·브랜드가치 강화 등 필요

"국제금융시장에서의 영향력도 빨리 확대될 가능성이 높다.

신흥국이 위안화를 준비외화로 보유할 수 있게 되면

고질적인 '낙인 효과'에서 자유로워질 수 있기 때문이다."

한상춘 객원 논설위원

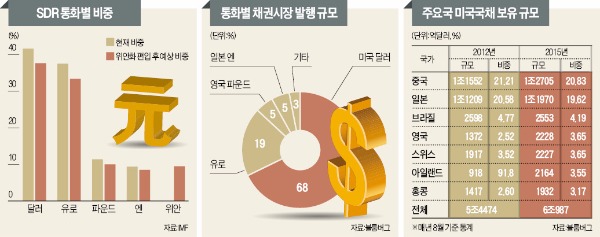

이 때문에 1974년에는 SDR 가치를 세계무역의 1% 이상인 상위 16개국 통화와 연계해 산출하는 바스켓 방식을 도입했다. 하지만 구성통화가 많아 계산이 복잡하고 변동성이 심해 1981년부터는 달러화, 엔화, 마르크화, 파운드화, 프랑화로 축소시켰다. 2001년부터는 마르크화, 프랑화가 유로화로 흡수되면서 달러화, 유로화, 엔화, 파운드화로 현 체제가 확정됐다.

중국 정부는 2009년 양회(전국인민정치협상회의+전국인민대표대회)에서 위안화 국제화를 공식 선언했다. 그 후 환율제도 개편뿐만 아니라 △무역과 투자결제 시 위안화 사용 권유 △자본시장 개방을 통한 외국자본 유치 △역외 인프라 구축 등을 통해 위안화 국제화를 실현하고자 노력해왔다. 특히 시진핑(習近平) 정부 출범 이후 위안화 국제화에 주력하면서 가시적인 성과를 거두고 있다.

2009년 위안화 국제화 선언위안화 무역결제 규모는 2010년 3분기 1264억위안에서 올 1분기에는 2조89억위안으로 급증했다. 위안화 거래센터도 2003년 홍콩을 시작으로 프랑크푸르트, 파리, 토론토, 서울 등 15개국 주요 도시에 설립했다. 2008년 이후 28개국과 3조1592억위안 규모의 통화스와프를 체결해 위안화 거래 여건 개선은 물론 국제금융시장에서 영향력을 확대해왔다. 현재 추진되고 있는 아시아인프라투자은행(AIIB) 설립과 일대일로(一帶一路) 프로젝트에서도 위안화 결제가 상당부분 차지할 것으로 예상된다. 신개발은행(NDB)의 준비통화도 위안화를 기본으로 하고자 합의했다.

중국 정부가 SDR 편입에 주력해온 것은 경제규모에 걸맞게 국제통화로 위안화의 위상을 높이려는 야망 때문이다. 중국의 국내총생산(GDP)은 세계 GDP의 16%로 2위, 수출과 제조업 생산비중은 각각 12%, 19%로 세계에서 가장 높음에도 불구하고 미국 유럽 등 선진국을 중심으로 한 국제금융시장에서 큰 목소리를 낼 수 없었기 때문이다.

국제금융시장에서의 영향력도 의외로 빨리 확대될 가능성이 높다. 신흥국이 위안화를 준비외화로 보유할 수 있게 되면 고질적인 ‘낙인 효과(stigma effect·신흥국에 속했다는 자체만으로 당하는 불이익)’에서 자유로워질 수 있기 때문이다. 각종 위기에 시달려왔던 대부분의 신흥국에 낙인 효과는 의외로 크다.IMF 내 신흥국 목소리 커질 듯

다양한 형태의 효율적인 자금 조달도 가능해진다. 현재 국제채권시장은 달러화, 유로화, 파운드화, 엔화 등 대부분 선진국 통화로 구성돼 있어 중국의 경우 빠른 성장과 높은 경제규모에도 신흥국 우려에 따른 높은 리스크 프리미엄 지급으로 자금 조달에 상당한 어려움을 겪어왔다. 다른 신흥국도 마찬가지다.

미국 달러 의존도를 낮춰 ‘달러 함정(dollar trap)’에서 벗어날 수 있다. 중국은 미국 국채의 22.7%를 보유하고 있는 최대 채권국이다. 중국이 미국 국채의 비중을 낮추기 위해 미국 국채 매입을 중단하거나 팔게 되면 보유국채 가격이 떨어져 대규모 평가손이 발생할 수밖에 없다. 이 때문에 지속적으로 달러 자산을 매입해야 하는 달러 함정에 빠져왔다. SDR 통화 바스켓에 포함되면 위안화가 국제준비통화의 한 축을 담당할 수 있기 때문에 외환보유에서 점차 달러 의존도와 비중을 축소시켜나가 궁극적으로는 달러 함정에서 벗어나게 되는 계기가 될 것으로 예상된다.IMF에도 커다란 변화가 예상된다. 현재 IMF 내 투표권은 미국을 비롯한 선진국 비중이 압도적으로 높으며 나머지 16개 신흥 회원국의 비중은 30% 내외에 불과하다. 위안화가 SDR에 편입되면 2차대전 이후 선진국을 중심으로 운영되던 IMF 내에서 신흥국의 권리를 주장할 수 있는 계기가 될 수 있기 때문이다.

국제금융질서도 미국과 중국 주도의 양대 경쟁구도가 더 심화할 것으로 예상된다. 2차대전 이후 미국 중심의 IMF-세계은행(World Bank)-아시아개발은행(ADB)으로 이어지는 ‘팍스 아메리카나(Pax Americana)’ 시대가 전개돼왔다. 하지만 위안화의 SDR 편입을 계기로 중국 주도의 ‘긴급외환보유기금(Contingent Reserve Arrangement·중국판 IMF)’-NDB-AIIB 설립을 통해 ‘팍스 시니카(Pax Sinica)’ 시대를 전개하고자 하는 중국 정부의 움직임이 빨라질 것으로 예상된다.

효과적인 환위험 관리 필요

SDR 편입으로 위안화가 무역결제뿐만 아니라 준비통화로 부상해 국제적인 영향력과 신뢰성을 확보해나가면 위안화 가치는 중장기적으로 절상될 것으로 예상된다. 국제거래, 외화보유에서 위안화 비중이 확대되고 위안화 표시 금융자산을 증대시켜 위안화 수요가 꾸준히 증가할 가능성이 높기 때문이다.한국 정부는 위안화 SDR 편입 이후 세계무역과 국제금융시장에서 예상되는 새로운 변화를 토대로 선제적인 대응책을 마련하고 중국 정부와 지속적인 협력관계를 유지해나가야 한다. 국내 기업은 결제통화 다변화, 브랜드 가치 강화, 연구개발(R&D) 투자 확대를 통한 기술력 제고, 효과적인 환위험 관리 등을 통해 국제시장에서의 경쟁력 기반을 다져야 할 때다.

한상춘 객원 논설위원