[2016 한경 머니로드쇼] ISA·비과세 해외주식투자펀드 반드시 가입해 목돈마련을

입력

수정

지면B4

유망 상품투자 전략

50~60대 매달 현금 필요

월 지급형 상품 활용 바람직

연금저축은 중수익 상품 가입

중도해지 말고 장기투자해야

이윤학 NH투자증권 100세시대연구소장(사진)은 최근 한국경제신문과의 인터뷰에서 이같이 말했다. 이 소장은 3~19일 전국 7개 도시에서 열리는 ‘2016 한경 머니로드쇼’의 인천 행사(3월15일·송도컨벤시아)에서 유망 금융상품 및 투자전략을 주제로 강연한다.

이 소장은 100세 시대의 리스크에 먼저 주목해야 한다고 했다. 고령화가 너무 빠르게 진행되면서 오래 살기 위한 경제적 준비가 미흡하다는 것이 가장 큰 문제라는 지적이다. 그는 “지속되는 저금리로 인해 예금으로는 노후 준비가 힘들다는 것도 문제”라고 말했다. 은퇴를 미루고 더 오래 일을 하면 되겠지만 쉽지 않다.이 소장은 따라서 은퇴 이후 안정적인 삶을 위해 연금이 필수라고 조언했다. 그는 “1차 베이비부머(1955~1963년생) 가운데 국민연금, 퇴직연금, 개인연금 등 ‘3층 연금’에 모두 가입한 사람의 비율은 18%에 그치고 있다”고 말했다. 세 연금 가운데 한 군데도 가입하지 않은 사람의 비율은 16%에 이른다.

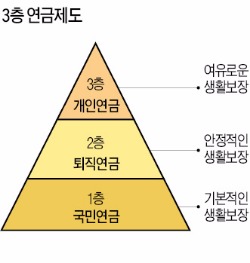

따라서 연금제도를 100% 활용해야 한다는 게 이 소장의 조언이다. 국민연금은 기본적인 생활보장, 퇴직연금(IRP)은 안정적인 생활보장, 개인연금(연금저축)은 여유로운 생활보장의 역할을 한다고 그는 설명했다.

30~40대는 노후 준비를 위해 개인연금에 꼭 가입할 것을 조언했다. 국민연금과 퇴직연금으론 노후를 대비하기에 부족하기 때문에 개인연금이 가진 세제혜택까지 활용해야 한다는 것이다. 개인연금은 5년 이상 유지하고 55세 이후 연금으로 받는 장기 저축상품으로, 연간 납입액(400만원 한도)의 13.2%를 세액공제받을 수 있다.

50~60대 이상은 목돈보다 매달 생활에 필요한 현금 확보가 중요하다고 강조했다. 즉시연금 등 월지급형 상품을 활용하는 게 낫다는 얘기다. 60세 이상(2019년엔 65세)은 5000만원까지 세금을 내지 않아도 되는 비과세종합저축을 적극 활용해야 한다고 조언했다.◆ “총자산의 30% 이상을 연금으로”

연금저축은 여유가 있다면 연간 최대 납입한도(1800만원)를 모두 채우는 게 좋다는 설명이다. 가족 명의의 연금저축 계좌를 추가로 개설하면 더 많은 절세 효과를 누릴 수 있다.

100세 시대 자산배분 전략으로 그는 ‘삼삼오오(3355)’ 원칙을 제시했다. ‘30대부터 노후준비를 시작하되, 총자산의 30% 이상은 연금자산으로 운용할 것’과 ‘총자산의 50% 이상은 금융자산으로, 저축금액의 50% 이상은 연금저축으로 운용할 것’이라는 의미다. 이에 따른 은퇴 후 바람직한 자산 비중은 부동산 50%, 연금자산 30%, 기타금융자산 20%로 구성된다.

연금저축에는 중위험·중수익 상품을 담을 것을 권했다. 글로벌 주식과 채권 등이 이에 해당한다. 예금은 물가상승률과 이자소득세를 제외하면 사실상 수익률이 연 1%에도 못 미친다. 그는 “연금은 중도해지하지 말고, 가능한 한 장기 투자하는 게 좋다”고 설명했다.

◆ “비과세 해외펀드·ISA 꼭 가입해야”

김일규 기자 black0419@hankyung.com