[글로벌 이슈 리포트] 57만원이면 유령회사 설립…조세피난처에 세계 GDP 30% 유입

입력

수정

지면A13

'파나마 페이퍼스'는 빙산의 일각…역외 탈세와의 끝 모를 전쟁지난 4일 국제탐사보도인협회(ICIJ)가 독일 일간 쥐트도이체차이퉁과 함께 정치인과 정치인의 친인척 및 측근, 유명 영화배우와 운동선수 등이 연루된 방대한 분량(1150만건)의 조세 회피 자료를 분석해 폭로, 파문이 일고 있다. 이 자료는 1977년부터 2015년까지 파나마 대형 로펌인 모색 폰세카가 의뢰인과 거래한 자료로 일명 ‘파나마 페이퍼스’로 불린다.

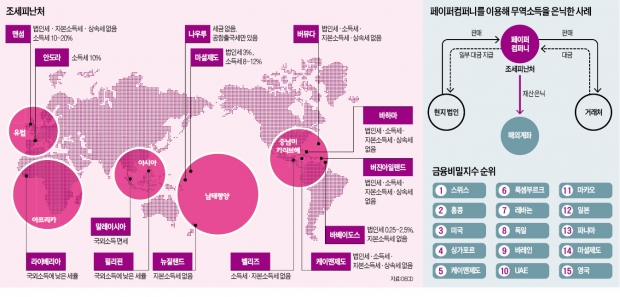

조세피난처 50여곳…'급'이 다르다

바하마·버뮤다·버진아일랜드는 세금 아예 없는 '택스 파라다이스'

최근 투명성 강화되면서 아일랜드 등 법인세율 낮은 '택스 리조트' 각광

룩셈부르크에 법인 둔 기업 350여개

파나마 페이퍼스 폭로가 일으킨 메가톤급 충격파는 일부 국가 정상의 입지까지 흔들고 있다. 문건에 이름이 오른 시그뮌뒤르 다비드 귄뢰이그손 아이슬란드 총리는 전격 사임했다. 데이비드 캐머런 영국 총리도 아버지가 연루된 사실을 뒤늦게 실토해 사퇴 압박을 받고 있다. 시진핑 중국 국가주석은 친인척과 주요 당 간부가 연루돼 부패와 전쟁을 벌이고 있는 그의 개혁정책이 빛이 바랬다. 파나마 페이퍼스 폭로를 계기로 조세피난처에 대한 관심이 집중되고 있다.

월스트리트저널(WSJ)은 외국에 재산을 숨기는 방식의 조세회피가 역사에 등장한 시기는 1789년 프랑스혁명 때라고 전했다. 혁명 와중에 재산을 지키려던 프랑스 귀족들이 일정 수수료를 주고 스위스 은행에서 비밀 금융서비스를 받았다.

로넌 팰런 영국 런던시티대 국제정치학과 교수는 “스위스에 이어 1869년 모나코, 1926년 리히텐슈타인, 1929년 룩셈부르크, 1930년대 버뮤다 등이 조세피난처로 명성을 얻기 시작했다”고 설명했다.1920년대 영국 법원들은 런던에 본사를 뒀으나 외국에서 기업활동을 하는 회사는 영국의 조세 대상이 아니라는 판결을 잇달아 내놓았다. 이를 계기로 영국 본토와 영국령 해외 영토가 조세피난처로 떠올랐다. 1934년 스위스가 은행의 금융소비자 신원 노출을 범죄로 규정한 법을 제정하자 비밀주의를 내건 조세피난처는 더 늘어났다.

◆세계 조세피난처 50곳 이상

경제협력개발기구(OECD)는 조세피난처(tax haven)를 소득세나 법인세를 부과하지 않거나 15% 이하인 국가와 지역으로 규정하고 있다. 이 밖에 세금 제도의 투명성, 세금 정보 공유, 기업의 실질적인 사업 수행 여부도 고려한다.이런 기준에 따라 OECD가 조세피난처로 규정한 곳은 36개국이다. 각국이 개별적으로 지정한 조세피난처까지 포함하면 50곳 이상일 것이란 추정이다. 영국 조세정의네트워크(TJN)가 내놓은 2012년 보고서는 2010년 말 기준 최소 21조달러(약 2경4200조원)가 조세피난처에 유입됐다고 분석했다. 조세회피 규모가 세계 총생산(GDP)의 30% 이상을 차지할 것이라는 주장도 있다.

조세피난처는 구체적으로 ‘택스 파라다이스(tax paradise)’ ‘택스 셸터(tax shelter)’ ‘택스 리조트(tax resort)’로 분류하기도 한다. 파라다이스는 바하마 버뮤다 버진아일랜드와 같이 세금을 아예 부과하지 않는 곳이다. 셸터는 외국에서 들여온 소득에 과세하지 않는 지역으로 홍콩과 파나마 등이 해당한다. 룩셈부르크 아일랜드 등은 특정 기업이나 사업에 세제상 혜택을 주는 리조트다.

최근에는 전통적인 조세피난처의 투명성이 강화되면서 미국이 조세피난처로 떠오르고 있다. 네바다, 델라웨어, 몬태나, 사우스다코타주 등은 케이맨제도와 바하마보다도 유령회사를 세우는 데 관대하다.◆유령회사 설립해 교묘히 거래

절세, 탈세, 탈루, 불법자금 세탁을 원하는 기업과 개인 등은 로펌의 도움을 받아 조세피난처에 ‘셸 컴퍼니(shell company)’ 또는 ‘페이퍼 컴퍼니(paper company)’를 세워 이용한다. 사업활동을 하지 않고 서류상으로 이름만 존재하는 ‘유령회사’다.

마이클 스토사드 파이낸셜타임스 기자는 “2013년 취재를 위해 355파운드(약 57만원)를 들여 조세피난처인 동아프리카 연안 세이첼리스에 유령회사를 설립했다”고 말했다. 그는 “유령회사 설립에는 현지 거주증명서도 필요 없었고, 연 400파운드를 내면 가짜 법인 이사들도 내세워줬다”고 덧붙였다. 세무당국의 추적을 피하기 위해 여러 개의 유령회사도 설립할 수 있다는 설명이다.

기업과 개인 등은 이들 유령회사에서 소득이 발생한 것처럼 처리해 절세나 탈세를 하고, 불법자금을 세탁한다. ICIJ는 파나마 페이퍼스 문건에서 모색 폰세카가 1만4000여개에 이르는 은행, 로펌, 기업, 중개인과 협력해 왔다고 폭로했다.

이 로펌이 조세피난처에 세운 유령회사는 21만개 이상인 것으로 추정되고 있다. 파나마 페이퍼스에 언급된 유령회사와 거래자금은 ‘히드라’(그리스 신화에 나오는 머리가 아홉 개 달린 뱀)의 머리 하나에 불과하다는 분석이다(파이낸셜타임스).

◆법인세 줄이려 본사까지 옮긴다

다국적 기업들은 전통적인 조세피난처를 겨냥한 규제가 강화되자 ‘택스 리조트’에 본사를 옮겨 법인세를 절감하는 방식을 택하고 있다. 법인세가 낮은 벨기에 룩셈부르크 네덜란드 아일랜드 등이 대표적이다.

조정환 삼일회계법인 상무는 “15년 전만 해도 다국적 기업들이 바하마 등 전통적인 조세피난처에 법인을 세워 법인세를 절감했다”며 “이후 규제 강화로 다국적 기업들은 유럽 내 법인세가 낮은 지역으로 옮겨갔다”고 설명했다.

아일랜드는 OECD 국가 최저 수준인 12.5%의 낮은 법인세율로 다국적 기업을 유인하고 있다. 구글은 아일랜드에 유럽본사를 두고 유럽 각국에서 얻은 소득 대부분을 이곳으로 이전해 법인세를 줄였다. 애플과 IBM, 마이크로소프트(MS) 등도 아일랜드에 유럽본사를 세웠다. 글로벌 회계법인인 프라이스워터하우스쿠퍼스(PwC)는 지난해 11월 발표한 자료에서 룩셈부르크에 법인을 두고 세금을 아끼는 다국적 기업이 350여개에 달한다고 분석했다. 유럽연합(EU) 집행위원회는 지난해 네덜란드와 룩셈부르크 정부가 절세를 노리는 다국적 기업을 경쟁적으로 유치하려고 불법적으로 세제상 지원을 한 사실을 밝히기도 했다.홍윤정 기자 yjhong@hankyung.com