낙오되면 중국에 먹힌다…한·미 '침묵의 D램 동맹'으로 배수진

입력

수정

지면A13

반도체 판이 바뀐다 (2) 중국이 바꿔 놓은 풍경메모리 반도체 업계에선 2014년 11월부터 시작된 ‘D램 3차 불황’이 최근 끝난 것으로 보고 있다. 올 6월부터 가격이 반등하더니 지난달부터는 상승세가 확연해져서다. 이번 불황은 과거 1, 2차 불황과 다른 점이 있다. 업체 간 치킨경쟁이 없었고 경쟁에 패배해 퇴출당한 기업도 없다. 중국의 시장 진입을 막으려는 삼성전자, SK하이닉스, 마이크론의 암묵적인 합의 때문이다. 세계 반도체 시장에서 빠르게 부상해 오는 중국에 대한 경계감이 느껴지는 대목이다.

6월부터 D램 가격 반등

D램 3차 불황땐 퇴출기업 없어…과거 '치킨게임'과는 분위기 달라

중국 공습 막자…적과의 동침

중국 반도체 기금조성…전폭 지지

자금력 앞세워 파운드리 증설

기술축적 하는데 시간 걸려…호시탐탐 해외기업 M&A 시도

이세철 NH투자증권 연구원은 “중국의 D램 시장 진입을 저지해야 한다는 데 반도체 업체들이 인식을 같이했기 때문”이라고 말했다. 이 연구원은 “과거에는 치킨게임이 호황기 시장점유율 상승으로 이어졌지만 이제는 경쟁에서 뒤떨어지는 업체를 중국이 합병할 가능성이 커졌다”며 “정부의 전폭적인 지원을 받는 중국 업체가 뛰어들면 판을 어떻게 흔들지 모르는 상황”이라고 설명했다. 중국 반도체 업체 칭화유니는 불황이 한창이던 지난해 SK하이닉스와 마이크론에 지분투자 제안을 하기도 했다.

◆23조원 쏟아붓는 중국증시에 상장된 반도체 관련 중국 업체들의 주가수익비율(PER)은 대부분 30배가 넘는다. 중국 최대 반도체 패키지테스트(OSAT) 업체인 장전테크놀로지는 90배, 중국 최대 장비업체인 치성전자는 145배에 이른다. 중국 정부가 전폭적인 지원을 하며 성장을 이끌고 있기 때문이다.

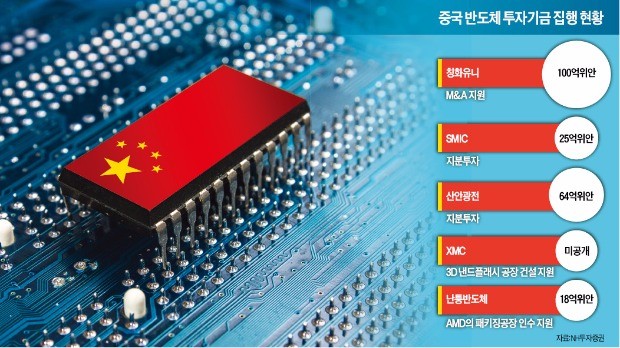

2014년 9월 1387억위안(약 23조원) 규모의 ‘반도체산업 투자기금’을 조성한 중국 정부는 이 중 87%를 2018년까지 반도체 업계에 쏟아부을 예정이다. 사상 유례없는 규모 때문에 중국에서도 ‘대기금(大基金)’이라고 불리는 펀드다. 매출에 비례해 돈을 지급하므로 업체들은 수익성에 신경 쓰지 않고 설비 증설에 나서고 있다. 이는 성과로도 이어져 지난해 세계 10대 파운드리(반도체 수탁생산) 업체에 SMIC와 화훙이 이름을 올렸다.

해외 반도체 업체의 투자 유치도 활발하다. 인텔이 다롄에 최근 낸드플래시 공장을 건설한 것을 비롯해 삼성전자 SK하이닉스 AMD 등 대부분의 반도체 업체가 중국에 공장을 갖고 있다. 업계 관계자는 “유치한 공장에서 생산 인력을 양성한 뒤 여기에 대적할 수 있는 업체를 만드는 중국의 전형적인 추격 전략”이라고 풀이했다.중국이 이처럼 반도체 육성에 적극적인 이유는 산업의 특수성 때문이다. 지난해 중국의 반도체 수입액은 2307억달러로 원유(1344억달러)를 누르고 단일 품목으로 가장 많았다.

중국의 반도체 양산기술이 위협적인 수준까지 올라오려면 10년 이상은 걸릴 것이라는 관측이 나온다. 업계 관계자는 “오랫동안 기술이 축적돼야 해 돈만 투자한다고 격차를 빠르게 좁히긴 힘들다”며 “디스플레이산업에서 BOE가 외환위기 직후 현대디스플레이를 인수하고도 한국 기업에 위협적인 경쟁 상대가 되는 데 15년 이상 걸렸다”고 말했다.

노경목 기자 autonomy@hankyung.com