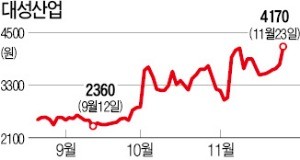

[마켓인사이트] 대성산업가스 '몸값'에 엇갈린 눈높이

입력

수정

지면A24

매각 측과 인수후보 간 수천억 이상 가격 차이▶마켓인사이트 11월23일 오전 5시16분

효성, 불참 방침…SK는 관망

23일 투자은행(IB)업계에 따르면 대성산업가스 매각 주관사인 골드만삭스는 매각을 위한 예비입찰을 다음달 2일 하기로 했다. 매각대상은 골드만PIA와 대성합동지주가 보유한 대성산업가스 지분 100%다.

매각 성사는 매각 측과 인수후보 간 가격 격차를 얼마나 줄이느냐에 달려 있다는 분석이다. 올해 대성산업가스의 예상 상각전 영업이익(EBITDA)은 1200억원 수준으로 알려졌다. 매각 가격으로 이의 13배 수준인 1조5000억원 안팎을 기대하고 있는 것으로 전해졌다. 회계상 잡히지 않는 합작 계열사 두 곳(그린웨어, 리밍)을 포함하면 회사의 EBITDA가 훨씬 더 높아진다는 이유에서다. 매각 측에 따르면 현대로템과 대성산업가스의 합작사인 그린에어는 지난 6월 기준 1년간 EBITDA 410억원을 기록했고, 리밍은 4월부터 공장 가동에 들어갔다.하지만 인수 후보 중 상당수는 지나치게 높은 가격으로 평가하고 있다. 공기분리장치(ASU) 등 핵심 기술에 대한 해외 의존도가 높은 데다 생산 단가도 다른 경쟁사들보다 비싸 경쟁력이 떨어진다는 주장이다. 이 회사의 EBITDA 마진(EBITDA/총 매출)은 약 20%로 경쟁사 평균(약 30%)에 비해 낮은 것도 저가 수주를 이어온 데 따른 부작용으로 보고 있다.

이 같은 가격을 둘러싼 시각차 때문에 초기 유력 인수후보로 꼽히던 효성이 인수전에 불참한다는 방침을 세우고 SK는 관망세로 돌아선 것으로 알려졌다. 에어리퀴드 프락스에어 에어프로덕트 등 글로벌 산업가스 회사와 사모펀드(PEF) 운용사 중 일부는 인수 자문사 선정을 추진하고 있으나 마무리되지 않은 것으로 전해졌다.

정소람 기자 ram@hankung.com