[마켓인사이트] 사모펀드들, 두산인프라 '드래그얼롱 소송'서 패소

입력

수정

지면A24

투자금 회수 제동…M&A시장 '충격'▶마켓인사이트 1월12일 오후 4시11분

IMM·하나금융·미래에셋 PE

두산인프라 중국 법인에 3800억 투자

IPO 불발…동반매각도 못해

두산 "의도적 방해 없었다"

업계 "드래그얼롱 조항 무력화"

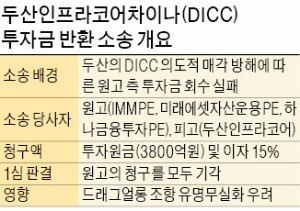

서울중앙지방법원은 12일 IMM PE, 하나금융투자 PE, 미래에셋자산운용 PE 등 DICC 2대 주주인 FI들이 두산인프라코어를 상대로 낸 3800억원 규모의 ‘매매대금 지급 청구 소송’에서 원고 패소 판결을 내렸다.

FI들은 “두산 측이 드래그얼롱 조항에도 불구하고 DICC 매각에 협조하지 않아 투자금 회수에 실패했다”며 소송을 제기했다. 두산인프라코어 관계자는 “DICC의 경쟁력이 하락해 적절한 인수 후보자를 찾지 못했을 뿐 계약서에 명시된 의무를 모두 이행했다”며 “의도적으로 방해했다는 원고 측 주장은 사실이 아니다”고 반박했다.IMM PE 등 FI들이 DICC에 지분투자를 한 것은 2011년이다. 당시 FI들은 드래그얼롱을 조건으로 두산인프라코어로부터 DICC 지분 20%를 3800억원에 인수했다. 2014년 4월까지 DICC 기업공개(IPO)를 통한 투자금 회수를 약속받았다. 드래그얼롱은 IPO에 실패하면 대주주인 두산인프라코어의 보유지분을 함께 묶어 매각할 수 있는 권리였다.

하지만 중국 건설경기 침체 등으로 DICC의 가치가 하락하면서 IPO 약속은 지켜지지 않았다. FI들은 2015년 3월 드래그얼롱 조건을 들어 두산인프라코어에 동반 매도를 요청하고 DICC 지분 100% 매각에 나섰지만 불발됐다. FI들은 매각 불발 원인에 대해 “두산 측이 DICC 인수 후보에 실사 정보를 제공하지 않는 등 의도적으로 매각작업을 방해했기 때문”이라고 주장했다. 두산 측은 “FI들이 투자 실패의 책임을 전가하고 있다”고 맞섰다.

이 소송전은 드래그얼롱 조항을 놓고 국내에서 소송이 벌어진 첫 사례로 인수합병(M&A)업계의 주목을 받았다. FI들은 약속한 기한까지 IPO 등을 통한 투자금 회수가 이뤄지지 않을 경우에 대비해 드래그얼롱 조항을 적극 활용하고 있어서다. M&A업계는 이번 법원 결정이 드래그얼롱 조항 자체를 문제 삼은 것이 아니라는 점에서 확대 해석을 경계하고 있다. 하지만 드래그얼롱 조항을 믿고 지분 투자를 한 사모펀드(PEF)들은 “투자받은 기업이 협조하지 않으면 동반매도청구권은 사실상 의미가 없다”며 우려의 목소리를 내고 있다.IMM PE 등 원고 측은 즉각 항소할 뜻을 내비쳤다. 원고 측 관계자는 “아직 판결문이 나오지 않아 패소의 구체적 사유를 알 수 없다”고 전제한 뒤 “기각 판결은 받아들일 수 없다”고 말했다. “드래그얼롱 조항이 무력화되면 M&A시장의 투자 위축 현상으로 이어질 수 있는 만큼 대응책을 마련해 항소에 나설 것”이란 설명이다.

■ 드래그얼롱

drag along. 소수 지분 투자자가 보유지분 매각 과정에서 대주주의 지분을 묶어서 함께 팔 수 있는 권리.

이지훈/이동훈 기자 lizi@hankyung.com