[미국 기준금리 인상] 코앞에 다가온 한·미 '금리 역전' … 그래도 옴짝달싹 못하는 한은

입력

수정

지면A4

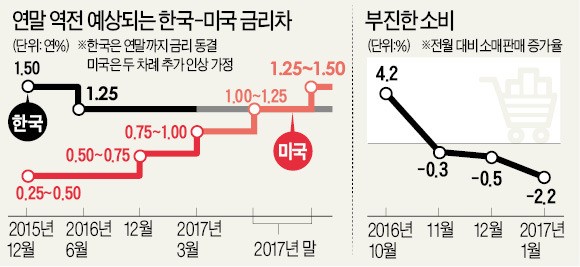

양국 금리차 0.25%P로 줄어

미국, 예정대로 두 번 올리면 한국보다 기준금리 높아져

'진퇴양난' 빠진 한은

금리 내리자니 자본유출…올리자니 가계부채 부담

4분기 인상카드 꺼낼 수도

내외 금리 차가 역전되면 외국인 자금이 이탈할 가능성이 커진다. 그렇다고 기준금리를 당장 인상할 수도 없다. 1300조원을 넘어선 가계부채가 발목을 잡고 있기 때문이다. 전문가들은 한국은행이 ‘통화정책의 딜레마’ 사이에서 고민하다가 두 국가의 금리가 역전되는 올 4분기께 금리 인상에 나설 것으로 보고 있다.

부진한 국내 경기를 고려하면 한은은 기준금리를 내리는 게 맞다. 수출은 회복세에 있지만 소매판매 증가율이 3개월째 마이너스를 기록하는 등 국내 소비는 여전히 얼어붙어 있다. 지난달 실업률(5.0%)은 7년 만에 최고치를 나타냈다. 한은이 2014년 8월부터 다섯 차례나 기준금리를 내린 이유도 바로 여기에 있다.

하지만 한은이 기준금리를 현재 연 1.25%에서 1.00%로 내리면 당장 미국과 금리가 같아진다. 국내 금리는 선진국 금리보다 대체로 높다. 외국인 투자자를 부르는 유인이다. 금리 차가 줄어들면 외국인 자금은 떠날 채비를 한다. 홍준표 현대경제연구원 동향분석팀장은 “당장 외환보유액이나 단기외채 비중을 살펴보면 외국인 자금 유출이 급속하게 일어나진 않을 것”이라면서도 “문제는 외자 유출 자체보다 유출에 대한 불안감 때문에 금융시장에 불안감이 조성되는 것”이라고 지적했다. 1998년 외환위기나 2008년 글로벌 금융위기 때 갑작스레 외화가 빠져나가면서 디폴트 위기에 처한 ‘트라우마’가 금융시장을 괴롭힐 거라는 얘기다.

◆“4분기 금리 인상 가능성”

금리를 올릴 경우엔 1344조원에 달하는 가계부채가 문제가 된다. 가뜩이나 들썩이고 있는 대출금리 상승세를 더욱 부추길 공산이 크다. 대출금리가 오르면 한계 기업, 한계 가구의 이자 부담이 커지고 악성 부채는 증가한다. 갚아야 할 이자 부담이 늘어나면 부진한 소비에도 악영향을 미칠 수 있다.

한은은 미국 금리에 근거해 기준금리를 결정하기보다는 국내 경기 회복 흐름에 더 중점을 두겠다는 태도다. 장병화 한은 부총재가 16일 “미국이 금리를 올렸다고 한은도 기계적으로 기준금리를 올리는 것은 아니다”며 “국내 실물경기나 금융 상황이 중요하다”고 강조한 것도 이 때문이다.

그럼에도 전문가들은 미국이 두 차례 금리 인상이 끝나는 올 4분기께 한은이 본격적으로 금리 인상 카드를 만질 것으로 보고 있다. 신민영 LG경제연구원 경제연구부문장은 “현재는 예견된 미국 기준금리 인상에도 시장이 차분한 반응을 보이고 있기 때문에 한은이 선제적 대응을 하진 않을 것”이라며 “한은이 고심하는 동안 미국이 12월까지 금리를 두 차례 올려 내외 금리 차가 역전되면 인상을 심각하게 고민할 것”이라고 설명했다. 주원 현대경제연구원 경제연구실장도 “과거 내외 금리 역전 시기에 외국인 투자자들이 주식시장에서 매도에 나섰기 때문에 미국이 금리를 더 올리면 한은도 인상을 검토할 것”이라고 말했다.

구정모 한국경제학회장은 “금리를 올리기 전엔 보다 명확한 화법으로 인상에 대한 신호를 줘서 제2, 3금융권에서 돈을 빌린 취약 가계 등이 금리 인상에 대비할 수 있도록 해야 한다”고 말했다.

심성미 기자 smshim@hankyung.com