한화생명, 추가 자본확충… 해외서 10억달러 조달

입력

수정

지면A14

내년 신종자본증권 발행

재무건전성 개선 기대감

롯데손보·DB생명도 증자추진

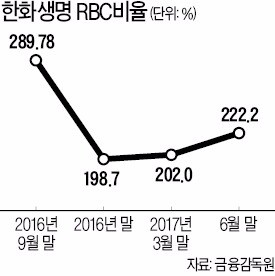

14일 보험업계에 따르면 한화생명은 해외 신종자본증권 발행을 위해 최근 스탠더드앤드푸어스(S&P), 무디스, 피치 등 국제 신용평가회사 3곳에 신용등급 예비평가(pre-rating)를 의뢰했다.한화생명은 내년 상반기께 10억달러 규모의 자본 확충을 마무리지을 계획인 것으로 알려졌다. 시장에선 한화생명이 발행하는 해외 신종자본증권은 30년 만기에 5년 이후 조기 상환할 수 있는 콜옵션이 붙을 가능성이 크다는 전망이 나온다. 한화생명이 해외 신종자본증권 발행에 나서는 건 재무건전성 지표인 지급여력(RBC)비율을 안정적으로 유지하기 위해서다. 신종자본증권은 채권처럼 매년 확정이자를 투자자들에게 지급하지만, 우선주·보통주처럼 자본금으로 인정받을 수 있다. 만기 5년 전부터 매년 20%씩 자본 인정액이 깎이는 후순위채와 달리 발행액 전액을 자본으로 인정받는다. RBC를 계산할 때 분자에 해당되는 가용자본이 그만큼 늘어나 재무건전성을 개선할 수 있다.

다른 보험사들도 자본확충을 서두르고 있다. 롯데손해보험은 오는 30일께 900억원 규모 후순위채를 발행할 계획이다. 만기는 10년이며 발행 5년 뒤부터 조기 상환할 수 있는 조건이 붙어 있다. DB생명도 올해 안에 영구채나 후순위채를 사모 방식으로 발행해 1000억원가량을 마련한다는 방침이다. 한화손보는 지난 9일 주주배정 후 실권주 일반공모 방식으로 유상증자를 시행해 1997억원을 조달했다. KDB생명도 3000억~5000억원 규모 유상증자를 추진하고 있다.

박신영/김진성 기자 nyusos@hankyung.com