[마켓인사이트] 콘크리트 펌프카 '글로벌 빅3'… 국내 1위 전진重 인수전 참여

입력

수정

지면A15

JKL·리베 등 10여곳 관심▶마켓인사이트 7월6일 오후 4시7분

남북경협 수혜 기대로 '흥행'

매각가격 2500억~3000억 예상

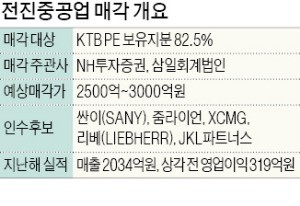

6일 투자은행(IB)업계에 따르면 전진중공업의 최대주주인 사모펀드(PEF) 운용사 KTB프라이빗에쿼티(PE)가 회사 매각을 본격화하자 글로벌 1, 2, 3위 콘크리트 펌프카 제조업체인 싼이(SANY), XCMG, 줌라이언이 모두 인수전에 가세했다.

사전 수요조사에서 적극적인 관심을 보이며 투자설명서(IM)를 받아간 것으로 확인됐다. KTB PE는 지난달 전진중공업 지분 82.54%를 인수합병(M&A) 시장에 내놓았다. 매각 가격은 2500억~3000억원에 달할 전망이다. 인수에 성공하면 전진중공업의 100% 자회사인 특수 장비차량 업체 전진CSM도 갖게 된다.중국 업체들은 글로벌 4~5위권인 전진중공업을 인수할 경우 시장에서 확실한 우위를 차지할 수 있다고 기대하는 것으로 알려졌다. 싼이는 콘크리트 장비 분야 세계 1위였던 독일 푸츠마이스터를, XCMG는 2위였던 독일 슈빙을 각각 인수하면서 글로벌 회사로 성장했다.

중국 업체 외에도 국내외 건설 및 건설장비 업체와 국내 사모펀드 등 10곳 이상이 관심을 보이고 있다. 국내에선 토종 PEF 운용사인 JKL파트너스가 적극적이다. 지난 5월 인수한 유압크레인 생산 업체 동해기계항공에 전진중공업의 기술력을 더하면 큰 시너지를 기대할 수 있다는 판단에서다. 효성그룹, 아주산업, 아이에스동서, 한양정밀 등도 잠재 인수 후보군으로 꼽힌다. 전진중공업은 해외 매출 비중이 높아 국내 경기의 영향을 덜 받고 남북한 경제협력 특수까지 누릴 것으로 전망되면서 국내 SI들이 매력을 느끼고 있다는 분석이다.

또 유럽 건설장비 업체 스위스 리베와 이탈리아 파야트도 전진중공업 인수 검토에 들어간 것으로 알려졌다. IB업계 관계자는 “SI들은 전진중공업을 인수하면 과점화되고 있는 시장에서 확실한 비교 우위를 얻을 수 있다고 계산하고 있다”며 “남북 화해 무드까지 겹치면서 기대 이상의 관심이 쏠리고 있다”고 말했다.1979년 전진특수정밀로 출발한 전진중공업은 93개 모델의 콘크리트 펌프카(국내 점유율 1위)를 생산하고 있다. 콘크리트 펌프카의 해외 시장 점유율은 20%에 달한다. 이 점유율은 자국 제품에만 의존하고 있는 중국과 인도를 제외한 수치다. 전진중공업의 알짜 자회사로 꼽히는 전진CSM은 유압드릴, 크레인, 고소작업대 등 182개 모델의 특수장비 차량을 생산하고 있다.

KTB PE는 글로벌 금융위기로 부도 위험에 처한 전진중공업을 2009년 총 920억원에 인수했다. 이후 비핵심 자산을 매각하고 사업 구조조정에 나서 수익성을 높이고 재무구조를 안정화시켰다. 최근 5년간 15% 이상의 상각전 영업이익률을 기록하는 등 업계 최고 수준의 현금창출 능력을 갖추게 됐다.

이지훈 기자 lizi@hankyung.com