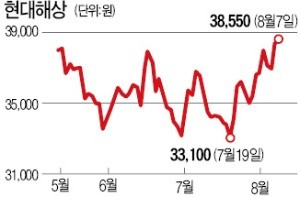

[마켓인사이트] 현대해상, 영구채 5000억 발행한다

입력

수정

지면A20

자본확충 해외서 국내로 유턴▶마켓인사이트 8월7일 오전 7시

한화손보도 1900억 발행

7일 투자은행(IB)업계에 따르면 현대해상은 이르면 이달 말 국내에서 영구채 발행을 통해 최대 5000억원을 조달할 계획이다. 최근 국내 신용평가들로부터 채권 신용등급을 ‘AA’로 평가받으며 발행 작업을 시작했다.

이 회사는 투자 수요를 확인하기 위해 먼저 사모 방식으로 영구채 발행을 추진하고, 관심을 보이는 투자자가 많으면 공모로 채권을 추가로 찍을 계획이다.영구채는 만기가 정해져 있지만 발행회사의 선택에 따라 만기를 연장할 수 있어 회계상 자본으로 인정받는 채권이다. 발행회사가 청산하면 투자자가 원리금을 상환받는 순위가 뒤로 밀리기 때문에 통상 일반 회사채보다 신용도가 낮고 금리가 높다. 현대해상의 영구채 등급도 최상위 등급인 기업 신용도(AAA)보다 두 단계 낮게 매겨졌다.

현대해상은 지난달 말 이사회를 열고 해외 대신 국내에서 영구채를 발행키로 했다. 미·중 무역전쟁이 길어지면서 신흥국 회사채 수요가 얼어붙은 데다 국내 보험사가 발행한 영구채 금리가 해외에서 크게 뛰었기 때문이다.

올 하반기를 목표로 해외 영구채 발행을 추진했던 한화손해보험도 지난달 31일 국내에서 1900억원어치 영구채를 사모로 발행했다.IB업계 관계자는 “대규모 자본확충 수단으로 부각됐던 해외 영구채·후순위채 발행이 어려워지면서 국내에서 자금을 조달하려는 보험사가 늘고 있다”며 “대형 기관투자가 투자를 이끌어낼 수 있는 회사라면 국내에서도 충분히 자금을 확보할 수 있을 것”이라고 말했다.

김진성 기자 jskim1028@hankyung.com