[마켓인사이트] 현대차證, 올 두 번째 후순위채 발행… NCR 개선 나서

입력

수정

지면A22

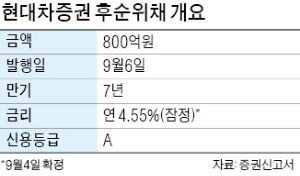

내달 6일 800억 규모▶마켓이사이트 8월28일 오후 3시47분

7년 만기 금리 年 4.55%

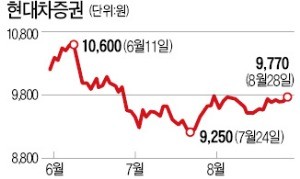

현대차증권이 올 들어 두 번째 후순위채 발행에 나섰다. 중국 에너지기업 투자 손실 등으로 나빠진 영업용순자본비율(NCR)을 개선하기 위한 것으로 풀이된다.

후순위채는 회생절차(법정관리)에 들어가거나 도산하면 다른 채무(선순위)를 먼저 갚고 남은 자산으로 변제하는 채무증권이다. 현행 금융감독 법규는 만기 5년 이상의 후순위채를 보완자본으로 인정하고 있다. 현대차증권은 지난 2월에도 500억원 규모의 후순위채를 찍었다. 한국기업평가와 한국신용평가는 이번 후순위채 신용등급을 현대차증권 기업신용등급보다 한 단계 낮은 ‘A’로 평가했다.

CERCG가 지난 5월 채무증권 관련 보증의무를 불이행하면서 부도 판정을 받은 탓이다. 현대차증권은 이번 후순위채 발행으로 NCR을 444%로 끌어올릴 계획이다. 지난 3월 말 기준 증권업계 평균 NCR은 663%다.현대차증권은 CERCG 보증 ABCP 관련 246억원 규모의 소송에도 휘말려 있다. 유안타증권과 신영증권은 현대차증권에 자사 보유 ABCP 매입을 요구하는 소송을 지난달 제기했다. CERCG 부실화 전 현대차증권이 사설 메신저로 전달한 매매의사 표시를 이행하라는 내용이다.

현대차증권 관계자는 “회사 규모를 고려할 때 소송으로 발생할 피해는 크지 않다”고 말했다. 현대차증권은 지난 6월 말 현재 개별재무제표 기준 자기자본 8069억원으로 증권업계 15위 수준이다.

이태호 기자 thlee@hankyung.com