[마켓인사이트] 한화손보, 4억弗 후순위채 발행한다

입력

수정

지면A22

이르면 10월 해외 기관 대상▶마켓인사이트 8월29일 오후 2시47분

해외 영구채 발행 계획서 변경

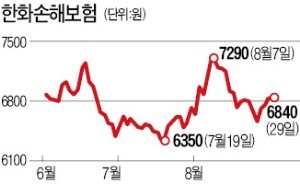

한화손해보험이 영구채(신종자본증권) 대신 후순위채를 찍어 해외에서 최대 4억달러(약 4400억원)를 조달한다. 최근 국내에서 1900억원어치 영구채를 발행한 데 이어 본격적인 자본 확충에 들어갔다는 분석이다.

최근 씨티글로벌마켓증권, 크레디아그리콜, JP모간을 주관사로 선정하고 발행 작업에 들어갔다. 채권 만기는 10년이고 조기상환권(콜옵션)은 5년 뒤 행사할 수 있는 조건을 붙이는 것을 검토 중이다.

후순위채는 발행 직후엔 회계상 자본으로 전액 인정되지만 만기가 5년 미만으로 남았을 때부터는 자본인정 금액이 매년 20% 줄어든다. 만기까지 발행금액이 모두 자본으로 인정되는 영구채(신종자본증권)와 다른 구조여서 특정 시점부터 다시 자본 확충을 고민해야 한다. 대신 발행회사가 파산하면 원리금을 돌려받는 순위가 영구채보다 앞서 있다. 이런 이유로 영구채보다는 금리가 낮게 결정된다.

한화손보는 지난 6월 글로벌 신용평가회사들로부터 신용등급을 ‘A’로 평가받고 해외 영구채 발행을 준비해왔다. 하지만 미국과 중국의 무역전쟁 여파로 글로벌 채권시장이 출렁이자 이자비용 부담이 덜한 후순위채로 자본확충 수단을 변경한 것으로 알려졌다.

국내 보험회사는 2021년 새 보험업 회계처리기준(IFRS17)에 대비해 미리 대규모 자본을 쌓아야 하는 상황이다. 보험 부채를 시가로 평가해야 하는 IFRS17 아래에선 부채 증가가 불가피하기 때문이다. 영구채나 후순위채처럼 자본으로 인정되는 채권을 찍거나 유상증자를 통해 자본금액을 늘려야 한다.

금융당국은 보험사들에 지급여력(RBC)비율 150% 이상을 유지할 것을 권고하고 있다. 한화손보의 지난 6월 말 RBC비율은 172.9%로 기준치를 약간 웃도는 수준이다.

김진성 기자 jskim1028@hankyung.com