KT·LG 이어 '콘텐츠 강자' CJ와 시너지… 내년 수익성 개선 본격화

입력

수정

지면B4

Cover Story - 지니뮤직

지니뮤직 강점 분석

이정기 하나금융투자 연구원

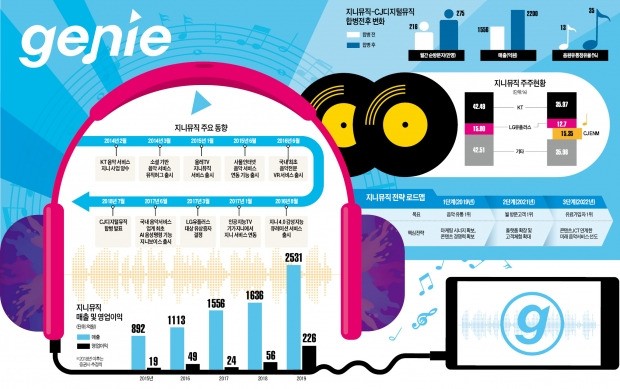

구조는 CJ ENM에 약 892만 주의 신주를 발행해 CJ디지털뮤직의 음악서비스 플랫폼 사업(Mnet닷컴)과 CJ ENM의 음악 유통사업을 인수하는 것이다. 이를 통해 다음달 합병일부터 CJ ENM 음원 유통(시장점유율 약 25%) 매출이 지니뮤직에 반영된다.

지니뮤직은 음원 서비스 플랫폼 후발 주자로서 할인상품을 통한 프로모션으로 고객 저변을 확대하는 데 주력해왔다. 지니뮤직 가입자 수는 2016년 2분기 51만 명에서 지속적으로 늘어 올해 2분기 86만 명으로 2년간 약 69% 증가했다.지니뮤직의 뒤에는 KT와 LG유플러스가 있다. 지니뮤직은 KT(지분율 42.49%)와 LG유플러스(15%)가 대주주로 있어 안정적으로 고객을 확보할 수 있었다. 두 통신사에 음악 콘텐츠도 공급하고 있다. 각 통신사의 플래그십 단말기와 연계한 부가서비스 프로모션으로 고객을 확보하고, 이후 정상가로 전환(정기 결제)하는 방식을 통해 수익성을 높이는 전략을 구사한다. 프로모션으로 유입된 가입자가 정상가 결제로 전환하는 비율은 약 50%다.

음원 서비스 플랫폼 시장의 경쟁구도가 일단락됨에 따라 관련 업체들은 프로모션을 줄이고 수익성 확보에 집중하는 추세다. 지니뮤직은 현재 약 5200원인 인당 월평균 매출(ARPU)을 연말까지 5800원으로 늘릴 계획이다.

ARPU가 약 6000원으로 추정되는 CJ디지털뮤직 Mnet 고객(약 50만~60만 명 추정) 유입도 매출 증대와 ARPU 개선에 힘을 실을 전망이다. 지니뮤직은 ARPU(가격)와 가입자 수(수량)가 동시에 늘어나는 시점을 맞았다.가입자가 늘어나는 가운데 실정산 방식이 개선돼 수익성은 더욱 좋아질 전망이다. 올해 3분기부터 KT와의 실정산 방식이 바뀐다. 내년 1분기엔 LG유플러스와의 정산 방식도 개선될 것으로 전망한다.

합병 후 지니뮤직의 2대 주주가 되는 CJ ENM의 다양한 콘텐츠 및 보유 아티스트들과의 시너지를 통한 도약도 기대된다. 국내 최대의 음악 콘텐츠 제작사 CJ ENM의 아티스트나 CJ ENM이 제작한 영상 콘텐츠, 음악방송 등을 우선적으로 활용할 수 있게 된 것은 지니뮤직에 호재다.

지난달 23일부터 시행된 저작권법 시행령 개정안(음악공연권 행사 범위 확대)도 지니뮤직에 긍정적 영향을 미칠 것으로 본다. 저작권법 시행령 개정안의 요지는 음악 사용률과 중요도가 높은 사업자를 음악저작권 징수 대상에 포함해 저작권을 보호하는 것이다. 지니뮤직의 사업자 대상 플랫폼인 ‘샵엔지니’는 다양한 매장 환경에 적합한 맞춤형 서비스를 제공하는 데 강점이 있다. 저작권법 시행령 개정안이 정착되면 지니뮤직은 추가 성장동력을 얻게 될 것으로 기대한다.지니뮤직의 지난 2분기 실적은 매출 378억원(전년 동기 대비 2.6% 감소), 영업이익 7억원(흑자전환)이었다. 올해 연간으로는 전년 대비 5.1% 증가한 1636억원의 매출을 올리고 133.1% 늘어난 56억원의 영업이익을 낼 것으로 전망한다.

내년은 CJ디지털뮤직과의 사업 시너지와 실정산 방식 개선으로 지니뮤직의 수익성이 본격적으로 좋아지는 원년이 될 것이다. 내년엔 전년 대비 54.7% 증가한 2531억원의 매출을 내고 304.3% 늘어난 226억원의 영업이익을 달성할 것으로 본다.

지니뮤직의 적정주가는 9760원으로 판단한다. 2019년 예상 주당순이익(EPS: 순이익/주식수) 326억원에 타깃 주가수익비율(PER: 주가/주당순이익) 30배를 적용했다. 콘텐츠 업종 평균 12개월 선행 PER은 35배다. 지니뮤직이 2위 사업자임을 감안해 15%를 할인 적용했다. ICT, 콘텐츠, 플랫폼의 결합으로 나올 시너지를 감안할 때 보수적 산정에 해당한다.

robert.lee@hanafn.com