중대형 건설기계 등 모든 사업 고른 성장세…내년 매출도 '맑음'

입력

수정

지면B4

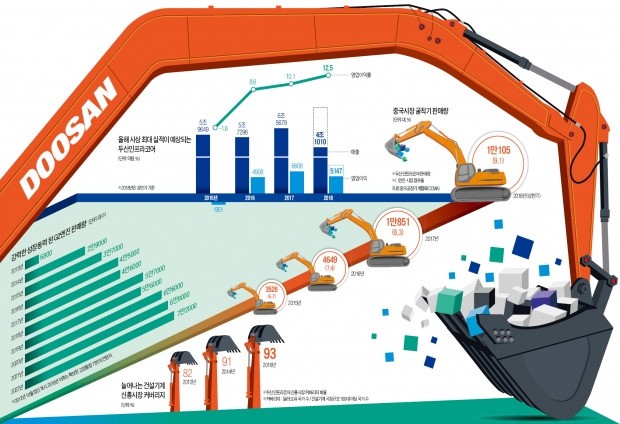

Cover Story - 두산인프라코어지난 2분기 두산인프라코어는 매출 2조1441억원, 영업이익 2731억원을 기록했다. 작년 동기에 비해 각각 20.9%, 27.2% 늘어난 것으로 시장 컨센서스(추정치 평균)를 상회하는 실적을 냈다. 이 같은 호실적은 중국 건설기계 사업을 필두로 모든 사업이 고른 성장세를 나타낸 데 힘입은 것이다.

두산인프라코어 강점

장도성 이베스트투자증권 연구원

작년 말 CCMA는 “2020년 하반기~2021년 상반기 중 비도로용 이동기계 배기규제를 ‘티어4’로 상향할 계획”이라고 발표했다. 티어4는 현재 가장 강력한 배기규제 기준이다. 배기규제가 상향 조정된 2020년부터는 티어4 기준 이상 제품만 판매할 수 있다. 티어4 엔진은 티어3 엔진보다 고성능 제품으로 두산인프라코어의 평균판매단가(ASP)도 10% 정도 상승할 전망이다. 중국으로부터 티어4 상향 조정 전에 선구매 효과가 나올 것으로 보고 있다.

최근 베이징 톈진 허베이를 일컫는 중국 ‘징진지’ 지역을 중심으로 배기량이 큰 비도로용 이동기계 사용제한 구역을 지정하는 공고들이 발표되고 있다. 일부 지역에선 비도로용 이동기계에 대한 ‘등록 관리제’를 시행하고 있다. 중국 청두시는 등록하지 않은 이동기계에 대해 2만위안(약 335만원) 이하의 벌금을 부과하고 있다.지난 7월 중국 국무원은 ‘파란하늘 보위전 승리 3년 행동계획(打 天保三年行)’을 발표했다. 2020년까지 이산화유황, 질소산화물 배출량을 2015년 대비 15% 이상 감축하고 PM 2.5(지름 2.5㎛ 이하 초미세 먼지) 배출이 많은 도시의 미세먼지 농도를 줄이는 게 목표다. 이 같은 목표에 따라 국무원은 굴착기 등 이동기계의 오염물질 배출을 줄이려고 하고 있다.

CCMA에 따르면 현재 중국 내 사용 중인 굴착기 제품 중 ‘티어3’ 제품이 차지하고 있는 비중은 약 28%다. 배기규제 기준이 약한 ‘티어1’ ‘티어2’ 제품도 각각 16%, 56%의 비중을 차지하고 있다.

회사 측도 중국 시장에 공을 들이고 있다. 지난 5월 박지원 두산그룹 부회장이 중국을 깜짝 방문해 “시장 변동성에 흔들리지 않는 견고한 사업 구조를 갖춰달라”고 강조했다. 두산인프라코어는 현금흐름을 안정적으로 가져가기 위해 심혈을 기울이고 있다. 최근 중국 시장에서 구매 1년 안에 60% 이상의 구매대금을 납부하는 고선수금 판매와 현금 판매 비중을 꾸준히 확대하고 있다. 지난해 1분기만 하더라도 현금 판매 비중이 55%에 그쳤으나 올 2분기에는 86%로 증가했다.

ehtjd9911@ebestsec.co.kr