[김현석의 월스트리트나우] 골드만삭스: Fed 올해 1번, 내년 4번 더 금리 인상

입력

수정

그에게서 골드만삭의 올해와 내년 미국 경제에 대한 전망을 들을 수 있었습니다.

①실업률이 2020년 3.0%까지 떨어질 것이고

②물가(핵심 PCE 기준)은 내년 2.3%까지 높아질 것이다

③그래서 Fed는 올해 1번, 내년에 4번 금리를 더 올릴 것이다. 만약 물가가 2.5%를 넘게되면 내년에 4번 이상 올릴 수 있다

④향후 2년간은 미국 경기 침체 요인은 많지 않다

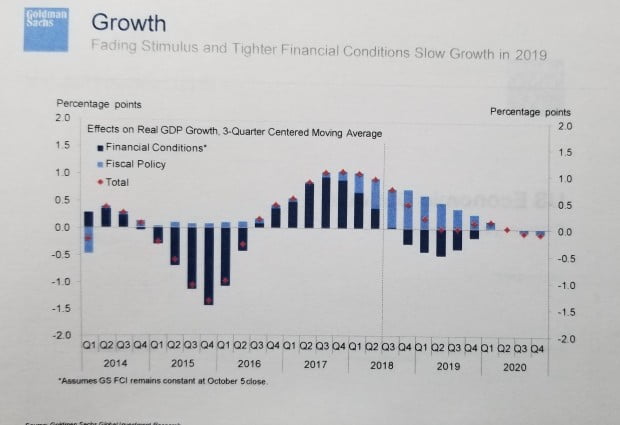

⑤다만 경기 부양 요소는 지난 3분기에 정점을 찍었고 2020년이면 효과가 사라질 것이다 등입니다.

▶ 3분기 경제 성장률도 강할 것이다. 골드만삭스는 3.6% 정도로 예상하고 있다. 이건 기존의 트렌드에 비해서 매우 높은 것이다. 거의 두배 수준이다.

▶ 무역전쟁의 효과가 경제에 미치는 효과는 아직 크지 않다. 투자, 고용 등 큰 영향은 없다.

트럼프 행정부는 소비재에 관세를 매기는 건 꺼려하고 있다. 소비자에게 직접 피해가 있을 수 있기 때문이다.

하지만 11월6일 중간선거 이후에는 별 문제없이 나머지 26700억달러에 대한 관세를 강행할 수 있다. 중국외에 다른 나라들과의 무역분쟁은 거의 다 끝난 것 같다.▶ 고용은 완전고용 상태를 넘어갔다. 계속 더 떨어져 2020년에는 3%까지 내려갈 것이다. 1950년 한국전쟁 때 수준이다. 이런 고용시장은 높은 인플레이션을 발생시킨다. Fed의 과제는 리세션 위험없이 이런 인플레를 관리하는 것이다.

▶ 임금 상승은 노동생산성 저하 등으로 높지않지만, 조금씩 올라가면서 3%에 다가서고 있다.

노동시장이 점점 더 타이트해질 수도록 임금 상승율이 높아질 것이다. 2020년에는 3.5%에 달할 것으로 본다.

▶ 인플레는 Fed 목표(2%)에 도달했다. 핵심 PCE 기준으로 조금씩 높아져서 내년에는 2.3%까지 갈 것으로 보고 있다. 인플레이션 요인은 타이트한 노동시장 상황, 그리고 관세 효과 등이다.오랜 기간 2% 이하에서 유지됐기 때문에 Fed가 약간 넘는 것은 용인할 수 있다. 하지만 2.5%를 넘는 다면 우려할 것이다. 그 때면 훨씬 더 빠른 속도로 금리를 올릴 수 있다.

▶ 많은 이들은 인플레-실업률 간의 관계를 나타내는 필립스커브가 죽었다고 생각한다. 인플레와 실업률이 동시에 낮다. 하지만 2020년에 실업률이 3% 근처로 가면 정말 인플레가 나타나고 그때 쯤이면 필립스 커브가 다시 살아날 것으로 생각한다.

▶ Fed는 올해 12월에도 올릴 것이고, 내년에도 4번 올릴 것으로 본다. 그리고 2020년에는 올리지 못한다. (시장은 평균 내년 두 번 올릴 것으로 보고 있다.) 골드만삭스는 노동시장이 타이트해서 경기 과열이 가능하다고 본다.

지난주 증권시장 급락은 10년물 금리가 오르면서 발생했다. Fed는 이에 대해 별로 걱정하지 않는다. "증시는 상대적으로 비싸다. 금융 시장을 좀 더 타이트하게 만들 필요가 있다"고 생각한다. Fed가 2015년 말부터 계속 금리를 올렸어도, 사실 미국 금융시장의 조건은 그리 나빠지지 않았다.

Fed가 예상한 것보다 여전히 금융시장 상황은 좋다. 실질 경기의 하락이 나타나기 전에는 멈출 것 같지 않다. 물가(핵심 PCE 기준)가 2.5%를 넘게된다면 Fed가 내년에 4번 이상 올릴 수도 있다고 본다.

▶ 2019년부터 Fed는 매 회의마다 기자회견을 할 것이다. 분기에 한 번 이상 올릴 수 있다는 뜻이다. 금리 조정의 기회를 좀 더 확대한 것이다.

▶ Fed는 작년 10월부터 4조5000억달러에 달했던 자산 축소에 들어갔다. 2020년에 3조5000억달러 규모까지 줄어든 뒤에는 다시 자산이 늘어나기 시작할 것이다. 그건 미국 경제 확대에 따라 자연스럽게 확대되는 것이다. 이런 자산 축소를 언제 얼마 정도되면 끝낼 것인가 하는 게 시장 관심사다.

▶ 미국 경제 우려 요인은?

ⓐ오랜 기간 경기 확장에 따른 과열 = 너무 오래 확장을 해서 곧 침체가 올 수있다는 생각이다. 지금으로선 향후 2년간 침체 우려는 그렇게 많지 않다고 본다. 2020년에는 리스크가 있다. 가장 큰 리스크는 전통적 경기 과열이다. 그래서 Fed가 금리를 올리고 침체가 오는 시나리오다. 이건 통상적이고 거의 모든 침체가 비슷했다.

ⓑ금융 시장의 불균형 = 과도한 레버리지와 부채에 따른 침체 우려다. 하지만 지금은 과도한 빚이 없다. 금방 위기가 올 것으로 보지는 않는다.

ⓒ수익률 곡선 역전 = 걱정이 있다. 역사적으로 믿을만한 침체의 신호다. 그럴 때마다 침체를 겪었다. 우리는 여전히 믿을만한 신호라고 생각한다.

10년물은 텀 프리미엄(2년물 금리와의 차이)이라고 한다. 이게 제로가 되면 그 의미는 통화정책이 매우 강화되고 있다는 신호다. 수익률곡선 역전은 단기(기준) 금리가 중립 금리 이상일 때 나타난다.

▶ 미 행정부 재정 정책의 지속가능성은?

지금은 전쟁때를 제외하고 경기가 확장기에 있을 때 재정 부양을 하는 첫 번째 시기다. 역사적으로 실업률이 낮을 때는 재정 적자도 적었다. 하지만 이번에는 다른다.

앞으로 10년간 재정 적자가 계속 늘어날 것으로 본다. 미 의회예산국(CBO)보다 더 비관적으로 보고 있다. 금리가 높아질 것이기 때문이다. 2025년 이후에는 미국의 국가 부채가 GDP 100%를 넘게될 것이다.▶ 달러는 기축통화이고, 지금은 안전자산으로 여겨진다. 세계가 달러를 원하는 한은 위기는 없다. 컨피던스(신뢰)의 게임이다. 미국은 망하지 않을 것이다라는 믿음이 있다면, 롤오버가 언제든 가능하다고 믿는 한은 문제가 없다. 트럼프 행정부가 왜 지금 그런 위험을 호황기에 테이킹하는 지는 의문이다.