[마켓인사이트] 글로벌 산업가스업체 獨 린데…1조원 규모 韓 자산 매각

입력

수정

지면A22

기흥·포항공장 등 4개 자산 놓고▶마켓인사이트 10월22일 오전 9시38분

국내외 PEF 인수 각축전 예상

SK·효성 등 참여 여부도 관심

내년 3월 말까지 거래 마무리

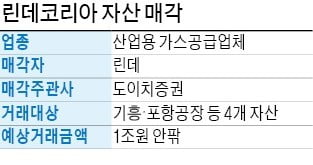

글로벌 산업가스 업체인 린데가 한국 자산의 절반 이상을 매각하기로 했다. 매각 금액은 1조원가량으로 추정된다. 국내 사모펀드(PEF) MBK에 팔린 대성산업가스 인수전에 이어 PEF들이 각축전을 벌일 것으로 예상된다.

린데는 독일에 본사를 둔 글로벌 2위의 산업가스 업체다. 2016년 세계 3위의 미국 프락스에어를 인수한 뒤 합병 과정에서 독점적 지위를 갖게 된 국가의 자산을 매각하고 있다.지난 7월 일본의 산업가스 업체 다이요닛산에 유럽지역의 자산을 50억유로(약 6조5000억원)에 매각했다. 국내에서도 이달 초 공정거래위원회에서 산소, 질소 및 아르곤의 토니지·벌크 공급 사업과 관련한 자산 매각을 조건으로 합병 승인을 받았다. 이에 따라 6개월 내에 국내 자산을 매각해야 하는 상황이다.

매각 대상 자산은 린데코리아 전체 실적의 70% 안팎을 차지하는 것으로 알려졌다. 지난해 린데코리아의 매출은 3124억원, 영업이익은 447억원을 기록했다. 이를 감안하면 매각 자산의 매출은 2200억원, 영업이익은 310억원 정도로 예상된다. 상각 전 영업이익(EBTDA)은 720억원 안팎인 것으로 전해졌다.

산업가스는 반도체, 조선, 철강, 석유화학 등 기간산업 전반에 걸쳐 사용된다. 대부분 국내 대기업과 장기 공급계약이 체결돼 있기 때문에 오랜 기간 안정적인 수익을 거둘 수 있다. 진입장벽이 높아 경쟁이 제한된다는 장점이 있다. 대성산업가스를 두고 PEF들이 치열한 경쟁을 펼친 이유다.린데코리아의 자산 매각에도 PEF들이 대거 참여할 것으로 예상된다. 유력 인수 후보로는 대성산업가스를 두고 막판까지 경쟁했던 MBK파트너스와 텍사스퍼시픽그룹(TPG)을 비롯해 글로벌 PEF인 콜버그크래비스로버츠, 베인캐피털, 국내 PEF 강자인 IMM프라이빗에쿼티 등이 거론되고 있다.

국내 산업가스 진출을 노리는 해외 산업가스 업체들을 비롯해 대성산업가스 인수에 관심을 가졌던 SK와 효성 등이 인수에 참여할지도 관심을 모으고 있다. 거래 종결까지 6개월도 채 남지 않아 기업들이 의사 결정을 신속하게 내릴 수 있을지가 관건이다.

IB업계 관계자는 “린데코리아의 자산 매각은 올 하반기 가장 관심받는 인수합병(M&A) 중 하나”라며 “조 단위 매물로 대형 PEF를 비롯한 국내외 기업들의 참여가 예상돼 누가 승자가 될지 주목된다”고 말했다.

이동훈/유창재 기자 leedh@hankyung.com