"CJ ENM, 미디어가 성장세 견인…적정가는 소폭↓"-메리츠

입력

수정

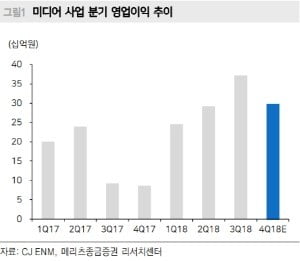

이 증권사 정지수 연구원은 “CJ 2018년 4분기 연결 매출액은 전년 동기 대비 4.1% 상승한 1조1344억원, 영업익은 41.3% 뛴 856억원으로 영업익의 경우 시장 컨센서스(평균전망치) 823억원을 웃돌 것”이라고 전망했다.부문별 영업익은 △미디어 299억원 △커머스 371억원 △영화 –26억원 △음악 39억원 △CJ헬로 174억원으로 예상했다. 커머스 매출액은 전년 동기 대비 5% 줄어들 것(3148억원)으로 보이나 수익성 위주 사업전략 변화로 이익 기여도 면에서 긍정적 변화가 있을 것으로 기대했다.

정 연구원은 “미디어 부문은 ‘알함브라 궁전의 추억’ ‘남자친구’ 등 대표 콘텐츠에 힘입어 TV 및 디지털 광고가 각각 전년 대비 10%와 28%씩 성장할 전망이다. tvN OCN Mnet 등 주요 채널뿐 아니라 XtvN, Olive 등의 채널 광고단가도 성장을 지속하고 있다”고 긍정 평가했다.

이어 “하지만 영화 부문은 지난해 4분기 투자와 배급을 담당한 ‘국가부도의 날’(제작비 70억원, 손익분기점 260만명)이 375만명, ‘PMC: 더 벙커’(제작비 140억원, 손익분기점 410만명)가 166만명의 관객을 동원하며 소폭 영업적자를 기록할 전망”이라고 덧붙였다.그는 “2019년 연결 매출액은 4조5800억원, 영업익은 3844억원으로 각각 6.2%와 16.1% 성장할 것으로 본다”면서 특히 “영업익 내 커머스 비중이 높았던 2018년과 달리 미디어 영업익(1620억원)이 커머스(1415억원)를 넘어설 것”이라고 분석했다. “협상 진행중인 CJ헬로 매각이 완료되면 국내외 미디어 사업 투자 확대, 부채비율 정상화를 통한 재무구조 개선이 기대된다”고도 했다.

김봉구 한경닷컴 기자 kbk9@hankyung.com