"현대건설기계, 판매호조에 어닝서프라이즈…목표가↑"-유진

입력

수정

이 증권사 이상우 연구원은 “현대건설기계의 2018년 4분기 매출은 전년 동기 대비 13.6% 상승한 6703억원, 영업이익은 127% 뛴 345억원으로 영업이익률(OPM) 5.1%의 호실적을 냈다”면서 “3분기부터 진행한 판가 인상 결과가 나타났고 중국·인도 등 주요 시장 판매량 급증이 더해진 것”이라고 분석했다.

올해 1분기 예상 매출은 전년 동기 대비 3.3% 오른 9611억원, 영업익은 8.2% 상승한 669억원으로 잡았다.

이 연구원은 “중국 시장에서 미국·일본 업체가 판매 부진을 겪는 것과 달리 현대건설기계의 판매량은 증가세를 나타내고 있다. 강세 지역인 인도 시장 판매 호조도 이어지고 있다”며 “전년 동기 대비 실적 증가세가 나타나는지에 대한 판단은 1월 판매량 확인을 통해 충분히 가능할 것”이라고 덧붙였다.

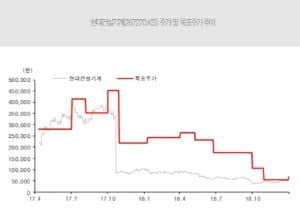

그는 “실적추정치(주당순이익 5663→6140원)와 적용 멀티플(주가수익비율 9.5→11배) 상향을 동시 반영해 목표주가를 수정 제시했다. 현대건설기계는 2019년 매출을 전년 동기 대비 12.1% 증가한 3조6249억원으로 예상했는데 판매 동향을 감안하면 성장세를 이어갈 것이란 전망이 적용 멀티플 상향 근거”라고 설명했다.

김봉구 한경닷컴 기자 kbk9@hankyung.com