"F&F, 중국 진출 모멘텀에 목표가↑"-신한

입력

수정

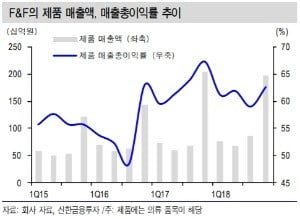

이 증권사 김규리 연구원은 “F&F의 올해 1분기 매출은 전년 동기 대비 20% 늘어난 1593억원, 영업이익은 6% 증가한 190억원으로 컨센서스(평균전망치)에 부합할 것으로 전망된다. 디스커버리 매출도 지난해 4분기 역성장(전년 동기 대비 –13%)에서 벗어나 전년 동기 대비 7% 성장이 기대된다”고 말했다.F&F는 지난 2월15일 MLB 라이선스 취득 공시 이후 12개월 선행 주가수익비율(PER)이 10.2배에서 15.6배로 53% 상승했다. MLB 중국 진출은 온라인 채널 위주로 전개된다. 첫 입점 쇼핑몰은 알리바바의 티몰. 회사측 목표치는 5년 내 매출 5000억원 달성, 다음달부터 매출이 발생하는 올해 기대 매출은 100억~150억원 수준이다.

김 연구원은 “MLB의 중국 진출로 인한 본격적 이익 기여는 내년부터 가능할 전망이다. 현재 추정치는 MLB 중국 진출에 따른 실적을 반영하지 않았다”고 덧붙였다.

이어 “F&F의 타깃 주가수익비율(P/E) 18.6배는 한세엠케이의 2013년 라이선스 취득 발표 이후 평균치(26.6배)를 30% 할인해 반영한 것”이라며 “국내 동종 업계 평균 PER(10.6배) 대비 밸류에이션 프리미엄을 받고 있지만 한세엠케이가 라이선스 취득 후 1년간 PER이 9.5배에서 17.3배로 뛴 밸류에이션 리레이팅 사례를 감안할 필요가 있다”고 부연했다.

김봉구 한경닷컴 기자 kbk9@hankyung.com