ELS 발행액 4년 만에 최대…올 90兆 넘는다

입력

수정

지면A12

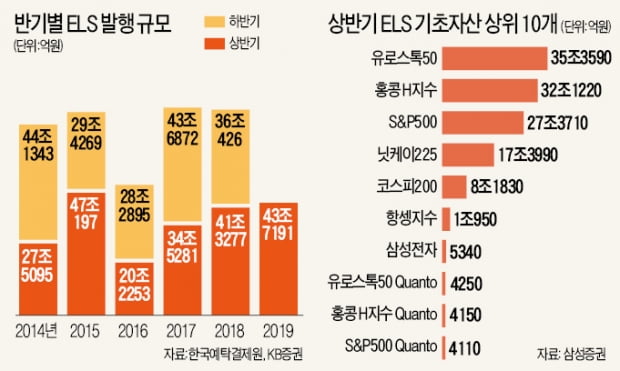

2분기 27조7000억 발행올 상반기 주가연계증권(ELS) 발행 금액이 4년 만에 최대를 기록했다. 작년 4분기 글로벌 증시 조정으로 조기상환에 실패한 물량이 올초 반등으로 잇따라 상환되면서 대거 재투자됐다.

작년 발행상품 상당수

증시 회복에 잇단 조기상환

여기에 저금리 시대에 마땅한 투자처를 찾지 못한 자금도 ELS로 몰렸다는 분석이다. 새로운 지수가 기초자산에 도입되고, 종목형 상품의 발행 규모도 커지면서 올해 ELS 발행금액은 사상 처음으로 90조원을 넘어설 것이란 관측이 나온다.

5일 KB증권에 따르면 상반기 ELS 발행금액은 총 43조7191억원으로 집계됐다. 2015년(47조197억원) 후 가장 많은 금액이다. 1분기까지만 해도 분위기가 썩 좋지 않았다. 월평균 발행금액이 5조원을 겨우 넘겼다.

반전은 4월부터 시작됐다. 지난해 나온 상품 중 상당수가 증시 회복에 힘입어 조기상환에 성공했다. 2분기에는 27조7000억원이 발행돼 분기 기준으로 사상 최대치를 기록했다.삼성증권에 따르면 2분기 ELS 상환물량은 24조1000억원이다. 이 중 대부분이 ELS에 재투자됐을 것이란 분석이다. 장재원 신한금융투자 장외파생상품(OTC) 부장은 “수익률이 연 4~5%대까지 떨어지긴 했지만 저금리 상황 등을 고려할 때 이만한 수익을 낼 대안도 마땅치 않다”며 “한 번 ELS에 투자했던 사람들은 꾸준히 이 상품을 찾는다”고 설명했다.

투자층도 다변화하고 있다. 한동안 개인 자산가들의 ‘잇템’(필수 아이템)으로 사랑받았지만 최근엔 은행, 공제회, 연기금 등 기관투자가의 투자도 늘고 있다. 전균 삼성증권 연구원은 “최근 증시 상황을 감안할 때 기관 입장에서 안정적으로 수익을 낼 수단이 많지 않다”고 평가했다.

하반기에도 이 같은 흐름이 이어져 사상 처음으로 연간 발행금액이 90조원을 넘어설 것이란 전망이 나온다. 이중호 KB증권 연구원은 “상반기 발행된 ELS 중 원금이 보장되지 않는 상품 비중은 87%로 지난해 하반기(61%)보다 늘어났다”며 “손실 위험이 있는 ELS 투자가 늘어나는 등 투자심리가 회복되고 있다”고 분석했다.늘어나는 종목형 상품

상당수 ELS의 기초자산이 일부 해외지수에 편중된 것은 한계로 지적된다. 지난달 발행된 ELS의 63.5%가 홍콩H지수를 기초자산에 포함한 것으로 나타났다. 유로스톡스50(59.7%), S&P500(57.1%) 비중도 높다. 투자 경험이 있는 투자자만 주로 찾는다는 것도 단점으로 꼽힌다.

다만 상반기부터 콴토지수 등이 기초자산으로 쓰이기 시작한 것은 상품 다변화에 긍정적 효과를 줄 것이란 분석이 나온다. 콴토지수는 해외지수를 원화 기준으로 환산해 보여주는 지수다. 변동성이 낮아지고 환율 변화가 반영돼 환헤지(위험회피) 비용이 줄어드는 장점이 있다.최근에는 지수에 연동되는 상품뿐 아니라 삼성전자, SK텔레콤 등 개별 종목을 기초자산에 포함시킨 종목형 상품이 늘고 있다. 아마존 등 해외종목에 연동되는 상품도 잇따라 출시되고 있다.

지수형 상품의 목표수익률이 떨어지다 보니 투자자들이 종목형 상품으로 눈을 돌리고 있는 것이란 분석이다. NH투자증권에서 지난 3일 선보인 종목형 ELS는 세전 수익률이 연 12.0%에 달한다. 미국 나스닥시장에 상장된 페이스북과 넷플릭스 주가에 연동돼 수익률이 결정된다.

같은 날 내놓은 지수형(유로스톡스50, 홍콩H지수, 닛케이225) ELS의 목표수익률(연 5.0%)의 두 배를 웃돈다. 증권업계 관계자는 “ELS의 목표수익률은 기초자산의 변동성이 클수록 높아진다”며 “기초자산에 개별 종목이 포함되면 목표수익률이 지수형보다 높아지는 게 일반적”이라고 설명했다.

강영연 기자 yykang@hankyung.com