[마켓인사이트] 본업 키우는 미래에셋캐피탈…연이어 실탄 조달

입력

수정

지면A23

운영자금 조달 위해 회사채 발행▶마켓인사이트 7월 9일 오전 10시 13분

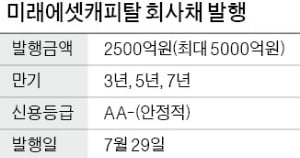

이달 29일 최대 5000억원

올 직접금융조달 1兆 넘을 듯

미래에셋캐피탈이 잇따라 대규모 회사채 발행에 나서고 있다. 올 들어 7개월 동안 자본시장에서 조달하는 자금은 1조원에 달한다. 금리 하락으로 조달비용 절감 기회가 생기자 공격적으로 투자 실탄을 모으고 있다는 분석이다.

미래에셋캐피탈이 올 들어 직접금융시장에서 확보한 금액만 1조원을 넘어설 전망이다.이 회사는 지난 2월 기업어음(4000억원)과 회사채(4000억원) 발행으로 총 8000억원을 마련했다. 2017년 말 6900억원이었던 미래에셋캐피탈의 회사채 발행잔액은 9일 1조6100억원까지 증가했다. 기업어음 발행잔액(1조8500억원)도 같은 기간 230% 늘었다.

IB업계 관계자는 “미래에셋캐피탈이 지난해부터 할부, 리스, 신기술금융 등 캐피탈 사업 관련 자산을 늘리기 위해 공격적으로 자금 조달에 나서고 있다”며 “올 들어 금리가 큰 폭으로 떨어지자 이자비용 절감을 위해 유동성 확보에 속도를 내고 있는 것”이라고 분석했다. 미래에셋캐피탈의 지난 3월 말 기준 영업자산 규모는 2조6959억원으로 2017년 말(8220억원) 이후 세 배 이상 커졌다.

미래에셋금융그룹 지배구조의 정점에 있는 미래에셋캐피탈이 공정거래법상 지주회사 전환 의무 대상이 되지 않으려면 총자산 규모를 자회사 지분가치(별도 재무제표 기준)의 두 배 이상으로 유지해야 한다. 이 회사는 현재 지주회사 전환 계획이 없기 때문에 캐피탈 사업 자산을 늘려 해당 규제를 지키고 있다. 미래에셋캐피탈의 3월 말 기준 총자산 대비 자회사 지분가치 비율은 37.6%로 2017년 말부터 50% 미만을 유지하고 있다.

김진성 기자 jskim1028@hankyung.com