교보·대신증권 회사채에 1兆 이상 '뭉칫돈'

입력

수정

지면B7

모집액의 5배 넘는 주문

대신, 2000억원 모집에

1조1700억원 매수주문

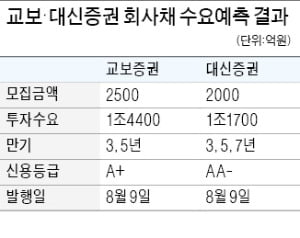

쏟아지는 매수주문5일 투자은행(IB)업계에 따르면 대신증권이 2000억원 규모 회사채를 발행하기 위해 지난 1일 기관투자가들을 상대로 시행한 수요예측(사전 청약)에 총 1조1700억원의 매수주문이 몰렸다. 700억원을 모집한 3년물에 5900억원, 1000억원어치 발행을 계획한 5년물에 4300억원이 들어왔다. 7년물에도 모집액(300억원)보다 다섯 배 많은 1500억원의 투자수요가 모였다.

증권사 기업금융 담당임원은 “장기간 금리 하락 추세가 이어지면서 기관들이 조금이라도 이자수익을 더 낼 수 있는 회사채를 공격적으로 담고 있다”며 “신용도가 우량한 A등급 이상의 증권사 채권이 주목받는 이유”라고 설명했다.

증권사 채권에 대한 신뢰도가 높아진 것도 이전보다 투자수요가 늘어난 배경으로 꼽힌다. 과거 증권사들은 경기침체와 증시 부진에 따라 실적이 크게 요동쳤다. 하지만 최근 들어선 주식위탁매매 외에도 기업금융, 부동산 프로젝트파이낸싱, 자기자본투자 등을 통해 수익을 내며 실적 불확실성을 줄였다. 채권금리 하락에 따른 평가이익 증가도 주식위탁매매 부진을 일정 부분 만회하고 있다.

증권사들은 증시 분위기가 가라앉은 2분기에도 선방한 실적을 보여주고 있다. KB증권은 전년 동기 대비 20.8% 늘어난 931억원의 순이익을 거뒀다. 하나금융투자(902억원)와 현대차증권(303억원)의 순이익도 39.9%, 197.5%씩 증가했다. NH투자증권(1075억원)과 신한금융투자(720억원)는 수익성이 다소 악화됐지만 양호한 수준을 유지하고 있다는 평가다.실적 발표를 앞둔 다른 증권사들도 대체로 좋은 성적을 냈을 것이란 분석이 나오고 있다. 금융정보업체 에프앤가이드에 따르면 메리츠종금증권의 올 2분기 순이익 추정치(증권사 평균)는 전년 동기보다 51.4% 늘어난 1630억원으로 집계됐다. 미래에셋대우(순이익 증가율 추정치 7.8%)와 삼성증권(4.6%)의 순이익도 전년 동기 대비 증가했을 것이란 전망이다.

IB업계 관계자는 “과거엔 증권업이 경기민감업종이란 인식이 커 증권사 채권의 인기가 높지 않았지만 최근 들어선 분위기가 바뀌고 있다”며 “실적과 재무구조가 장기간 안정을 유지한다면 더 많은 기관이 증권사 채권을 주요 투자 대상으로 삼을 것”이라고 말했다.

김진성 기자 jskim1028@hankyung.com