[김현석의 월스트리트나우] 위안화 환율을 보면 반도체 경기가 보인다

입력

수정

위안화 환율이 미·중 무역전쟁의 척도로 여겨지고 있는 탓입니다.

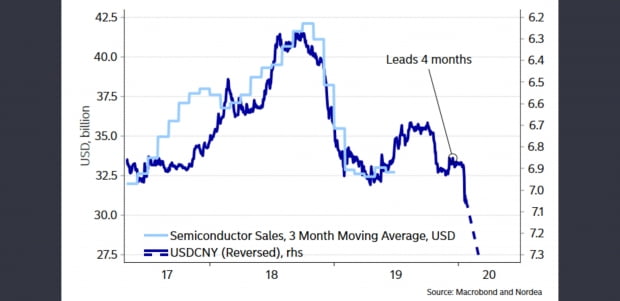

이런 위안화 환율이 미·중 무역전쟁뿐 아니라 반도체 경기의 척도로도 쓸 수 있다는 분석이 나왔습니다.덴마크 노르디아뱅크가 달러/위안 환율을 분석했더니 위안화 환율이 세계 반도체 매출을 4개월 정도 선행하는 것으로 나타났습니다. 위안화가 떨어지면 세계 반도체 매출도 4개월 뒤에 감소한다는 뜻입니다.

중국의 위안화가 약화된다는 건 세계 경기와 무역 둔화를 뜻하며, 그러면 반도체 수요도 감소할 수 밖에 없을 겁니다. 그리고 반도체 매출이 줄면 세계 주요 IT기업들의 이익도 감소하고 미국 중국 등 IT주가 주도하는 세계 각국의 증시는 하락할 겁니다.

그래서 이 은행은 만약 위안화 환율이 1달러당 7.30을 넘어갈 경우 세계 경제는 침체에 휩싸이고 글로벌 증시가 약세장에 진입할 것이라고 분석했습니다.

다행히 미국이 13일(현지시간) 스마트폰 의류 등 약 800억달러 규모(추정)의 중국산 수입품에 대한 관세 부과를 12월15일까지 연기하기로 하면서 중국이 절하해야할 폭은 조금 줄어든 것 같습니다.

한국 투자자에겐 고민이 더 클 수 있습니다.한국 증시는 삼성전자 SK하이닉스 등 반도체주에 크게 의존하고 있습니다. 위안화 환율이 낮아질 경우 미중 무역분쟁이 거세진다는 뜻일 뿐 아니라 반도체 경기도 더 냉각될 수 있다는 뜻이 됩니다.

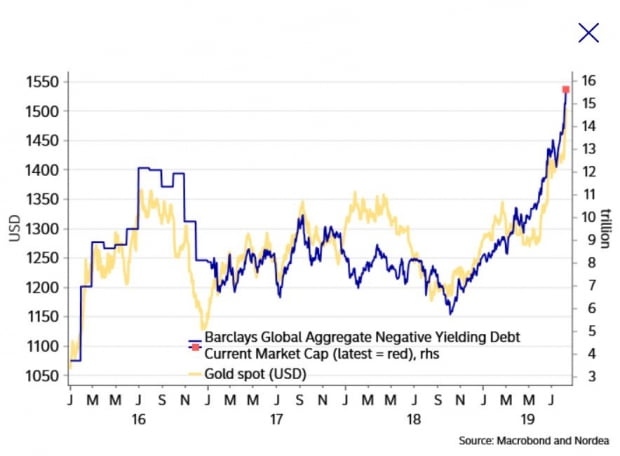

이 회사의 분석에 따르면 최근 치솟고 있는 금값은 글로벌 마이너스 금리 채권의 규모와 비례해 움직입니다.

각국의 완화적 통화정책으로 돈값이 떨어지는 만큼, 상대적으로 금값이 치솟고 있다고 해석할 수 있겠습니다.

앞으로 얼마나 걸릴 지 모르지만 미국 국채도 곧 제로금리나 네거티브까지 떨어질 수 있다는 관측이 나오고 있습니다.이 분석에 따르면 금값은 더 치솟을 가능성이 있겠습니다.

뉴욕=김현석 특파원 realist@hankyung.com