[마켓인사이트] 포스코 회사채에 2.6兆 '뭉칫돈'…투자 수요 역대 2위

입력

수정

지면A20

결산 앞둔 기관, 우량채 매수경쟁▶마켓인사이트 10월 8일 오전 5시

발행금액 1조까지 늘릴지 '관심'

조달 자금, 차입금 상환에 쓸 듯

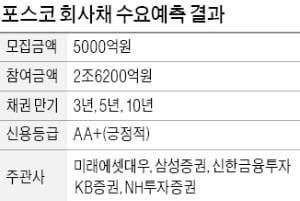

포스코가 5000억원 규모로 발행할 예정인 회사채에 2조6000억원이 넘는 뭉칫돈이 몰렸다. 올해 결산 시기가 다가오면서 기관투자가들이 우량 회사채를 담기 위해 치열한 경쟁을 벌인 결과라는 분석이 나온다.

기관들은 모든 만기 구간에서 적극적으로 매수 의향을 보였다. 2000억원을 모집한 3년물에 1조3900억원, 1500억원을 모집한 5년물에 5600억원의 투자 수요가 몰렸다. 장기물인 10년물에도 모집금액(1500억원)을 훌쩍 뛰어넘는 6700억원의 사자 주문이 쏟아졌다. 미래에셋대우, 삼성증권, KB증권, NH투자증권 등이 발행 주관을 맡았다.포스코는 대규모 투자 수요가 몰리자 채권 발행 금액을 최대 1조원으로 늘리는 것을 검토하고 있다. 지금까지 한 번에 조(兆) 단위 회사채를 발행한 기업은 LG화학이 유일하다. LG화학은 지난해 2월과 올해 3월 두 차례 각각 1조원어치 채권을 발행했다. 포스코는 이번에 조달한 자금을 내년 10월 만기 도래 예정인 차입금을 상환하는 데 사용할 계획이다.

연말을 앞두고 기관들이 더욱 안정적인 투자 전략을 추구하면서 우량 등급인 포스코 회사채 매수 경쟁에 불이 붙었다는 평가다. 포스코 신용등급은 10개 투자적격등급 중 두 번째로 높은 ‘AA+’(긍정적)다. 공기업과 금융회사를 제외하면 국내에서 포스코보다 신용등급이 높은 곳은 현대자동차와 SK텔레콤, KT 정도다.

회사채 발행 시장에선 올해도 예년처럼 기업들의 채권 발행이 10월 말~11월 초·중반이면 마무리될 것으로 보고 있다.기관들은 A급(신용등급 A-~A+) 기업에는 깐깐한 투자 잣대를 들이대고 있다. 포스코와 같은 날 회사채 수요예측을 한 군장에너지와 풀무원식품은 투자 수요를 모으는 데 다소 애를 먹었다. 총 2000억원 모집에 나선 군장에너지는 2250억원의 매수 주문을 받았다. 5년물은 주문 물량이 550억원에 그쳐 모집액(1000억원)을 채우는 데 실패했다.

3년물 600억원어치 발행을 계획한 풀무원식품 역시 모집액을 살짝 넘긴 730억원의 투자 수요만 확보했다.

김진성 기자 jskim1028@hankyung.com