부실펀드 팔고 고객 돈으로 '돌려막기'…"폰지 사기와 뭐가 다른가"

입력

수정

지면A8

금융후진국 민낯 드러낸 라임스캔들

(2) 고객 기만한 '가짜 중위험 상품'

라임사태 본질은

대형 금융사發 '폰지 사건'

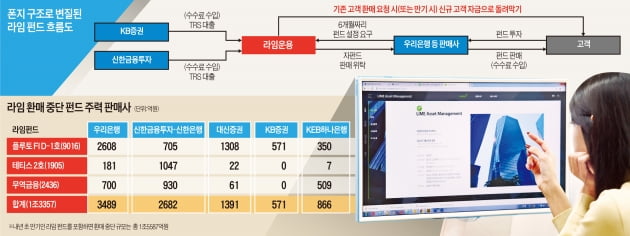

신생 헤지펀드 운용사 혼자 힘으론 불가능한 일이었다. 우리은행 등 대형 판매사가 조직적으로 밀고, KB증권 신한금융투자 같은 대형 증권사가 교묘한 파생 계약을 통해 지원했다. 대형 금융사들이 주도적으로 가담했다는 점에서 금융당국은 금리 연계 파생결합펀드(DLF) 사태보다 훨씬 심각하다고 보고 있다.

라임 사태를 이해하려면 모자(母子)펀드 구조가 어떻게 악용됐는지 알아야 한다. 라임 환매 중단 펀드의 모펀드는 플루토, 테티스, 무역금융 등 세 개에 불과하다. 투자자들은 판매사 권유로 이 모펀드를 편입하는 자펀드 157개에 투자했다가 1조5000억원대의 환매 중단 조치를 당했다.

모자펀드 구조 자체가 잘못은 아니다. 라임은 모자펀드의 허점을 노렸다. 모펀드로 유동성이 낮은 자산을 담으면서 자펀드는 환매가 자유로운 개방형이나 6개월 만기로 팔았다. 통상 펀드 만기가 2년가량인 것과 비교하면 지나치게 짧다. 환금성이 떨어지는 자산을 편입한 탓에 중도 환매가 들어오면 문제가 터진다. 하지만 판매사의 전폭적인 지원을 받고 있다면 얘기가 달라진다.신규 자펀드 유치금으로 환매(만기) 고객의 자금을 지급하기 때문이다. 이런 과정이 계속될수록 라임 상품은 강남 자산가들에게 안정적으로 연 5% 수익을 주는 대체투자 상품으로 인기를 끌었다. 투자자는 물론 담당 프라이빗뱅커(PB)도 어떻게 수익을 올리는지 몰랐다.

기형적인 모자펀드 구조로 운용한 건 라임이지만 가능하게 한 건 우리은행이었다. 우리은행 본사는 이런 구조에 편승해 대대적으로 판매 채널을 가동했다. 우리은행은 올해만 1조원 넘게 라임 펀드를 팔았다. 투자자들에게 상환해준 금액도 4334억원(9월 말 기준)에 이른다.

선취수수료(약 1%) 수입을 극대화하기 위해 만기 6개월짜리 펀드 상품을 가져오라고 라임에 요구한 것도 우리은행이었다. 라임운용 관계자는 “처음에 만기 불일치 문제를 들어 난색을 밝혔지만 판매금액만큼 재판매(롤오버)를 해주겠다는 제안을 받아들여 만기 6개월짜리 펀드를 팔기 시작했다”고 말했다.우리은행이 지난 7월 말 펀드 판매에 슬며시 발을 빼자 라임 측이 “만약 판매 재개가 안 된다면 펀드 상환이 불가능하며, 우리은행 및 라임자산운용은 엄청난 파문이 생길 수 있다”는 경고성 공문을 보낸 배경이다.

‘폰지 구조’ 지탱해준 초대형 IB

대형 증권사들은 펀드 판매뿐 아니라 라임의 폰지 구조가 무너지지 않도록 하는 주춧돌 역할을 했다. 파생스와프거래(TRS)를 활용해 라임 펀드에 1조원 넘는 유동성(대출)을 공급하고 실무 업무를 지원했다. TRS는 증권사가 차입(레버리지)을 일으켜 대출해주고 매매에 따른 수익은 투자자가 가져가는 신종 파생상품이다.저금리 시대에 강남 자산가들이 원하는 연 5% 수익을 내려면 레버리지 활용은 필수였다. 하지만 라임이 투자하는 코스닥 전환사채(CB)나 사모사채 등은 증권사에서는 담보로 인정해주지 않았다. 부실 가능성이 높았기 때문이다.

초대형 투자은행(IB)인 KB증권은 그 틈을 적극 파고들었다. KB증권 델타원솔루션팀은 라임 펀드자금을 담보로 한때 8000억원 가까운 TRS 대출을 일으켰다. 라임이 펀드자산 100억원을 맡기면 200억원어치를 대신 투자해주는 식의 대출이다. 비유동성 자산을 토대로 담보대출을 해준 셈이다. KB증권 델타원솔루션은 라임 거래 비중이 지나치게 높다는 내부 리스크관리 지적에 따라 올해 라임 비중을 확 줄였다. 하지만 실제로는 줄인 게 아니었다. KB증권은 대출 회수 과정에서 폰지 구조가 붕괴되지 않도록 기형적인 모자펀드 구조에 포트코리아자산운용 등을 동참시키는 새로운 구조를 짜도록 지원했다.

한 증권사 사장은 “수수료에 눈이 멀어 ‘깜깜이’ 폰지 구조를 악용한 금융회사가 한둘이 아니다”며 “터질 게 터지자 모두가 책임이 없다면서 잘못을 라임에만 돌리고 있는 형국”이라고 말했다.

조진형/이호기 기자 u2@hankyung.com